MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

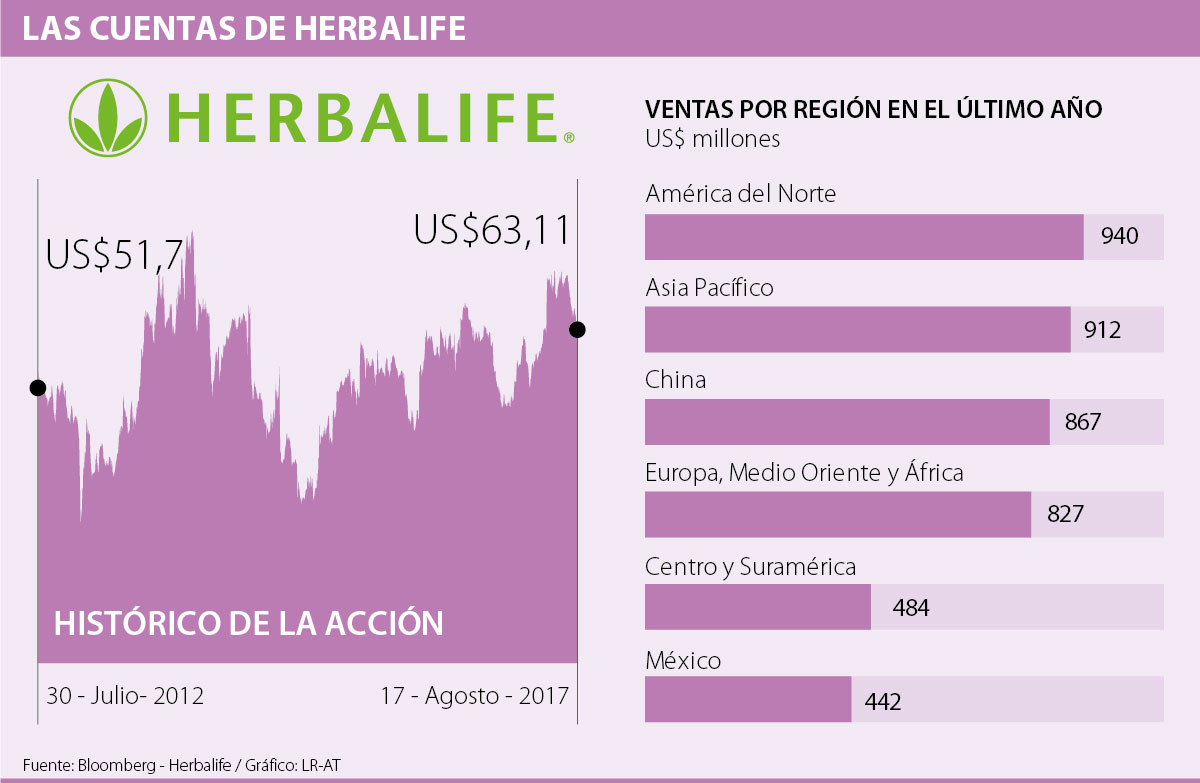

Investigación en China afectó las acciones de la empresa de venta directa.

Una iglesia metodista llena de personas oyendo a Bill Ackman contar la historia de su bisabuelo, un inmigrante ucraniano, para finalmente llegar a explicar por qué cree que Herbalife es una pirámide, mientras decenas de personas afuera del edificio apoyan a la empresa contra la que apuesta Ackman.

Esa es una de las últimas escenas de ‘Betting on Zero’, un documental que cuenta la fallida estrategia del fondo Pershing Square Capital Management de apostar contra Herbalife. Sobre el final del filme, el cual es calificado por Herbalife como “un intento por manipular el precio de las acciones de compañías de venta directa para que los inversores se beneficien”, se muestra que la Comisión Federal de Comercio de Estados Unidos (FTC, por sus siglas en inglés) estaba abriendo una investigación en contra de la empresa por presuntamente engañar a quienes invertían en sus productos.

Eso ya es agua pasada, ya que a mediados de 2016 la empresa aceptó hacer el pago de US$200 millones al regulador como parte de un acuerdo en el cual también se modificaron las categorías de los asociados, y ni ese escándalo, que en palabras de la empresa “ no cambia(n) el modelo de negocios de Herbalife como compañía de venta directa”, afectó seriamente el precio de las acciones de la empresa.

Desde finales de 2014, los títulos de la compañía han jugado en contra de los intereses de Ackman, ya que venían en un rally alcista, aunque con altibajos, desde los US$38 hasta la barrera de los US$70 que rompió en mayo de este año.

Ahora, sin embargo, unos resultados del primer trimestre que revelaron caídas de sus ventas netas en sus operaciones de Norteamérica (-7%); México (-4%); Asia Pacífico (-1%); Centro y Sur América (-4%) y China(-1%); sumados a que el lunes la Administración Estatal de Industria y Comercio de China anunció, aunque sin mencionar a Herbalife, una campaña de tres meses para vigilar esquemas piramidales, podrían prender las alarmas de la empresa nuevamente.

Inicialmente, los títulos de la compañía de venta directa retrocedieron hasta 7,8% cuando se conoció la noticia en el país asiático, y han estado negociándose por debajo de US$65 durante toda la semana. El socio fundador de Valora Inversiones, Camilo Silva, cree que aunque la investigación en China no está directamente relacionada con Herbalife, el solo ruido de que pueden llegar a causar es un “campanazo importante” para la firma.

En el documental, se da a entender que George Soros fue en parte responsable del fracaso de la estrategia de Pershing Square, ya que por rencillas que tiene con Ackman (quien es el director del fondo) apostó fuertemente por Herbalife, y al mezclar su dinero y sus declaraciones logró motivar un incremento en el precio de las acciones.

En esta ocasión, sin embargo, puede que uno de los inversionistas más importantes se quede corto en su defensa de Herbalife, luego de que perdiera US$1.000 millones con la elección de Trump y, aunque el presidente de Franco Group, Diego Franco, considera (al igual que Soros) que el mercado de acciones de Estados Unidos caerá, las apuestas en contra del S&P 500 le han costado a Soros unos US$1.800 millones. Pareciera que todo está dado para que Ackman se recupere en su apuesta.

La propuesta de deslistar los Recibos de Depósito Americanos está enfocada en facilitar una estructura más eficiente, concentrando su flotante en Colombia

El Ibit de BlackRock, es el mayor ETF de bitcoin en el mundo, con más de US$57.000 millones en activos desde que inició su cotización

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada