MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

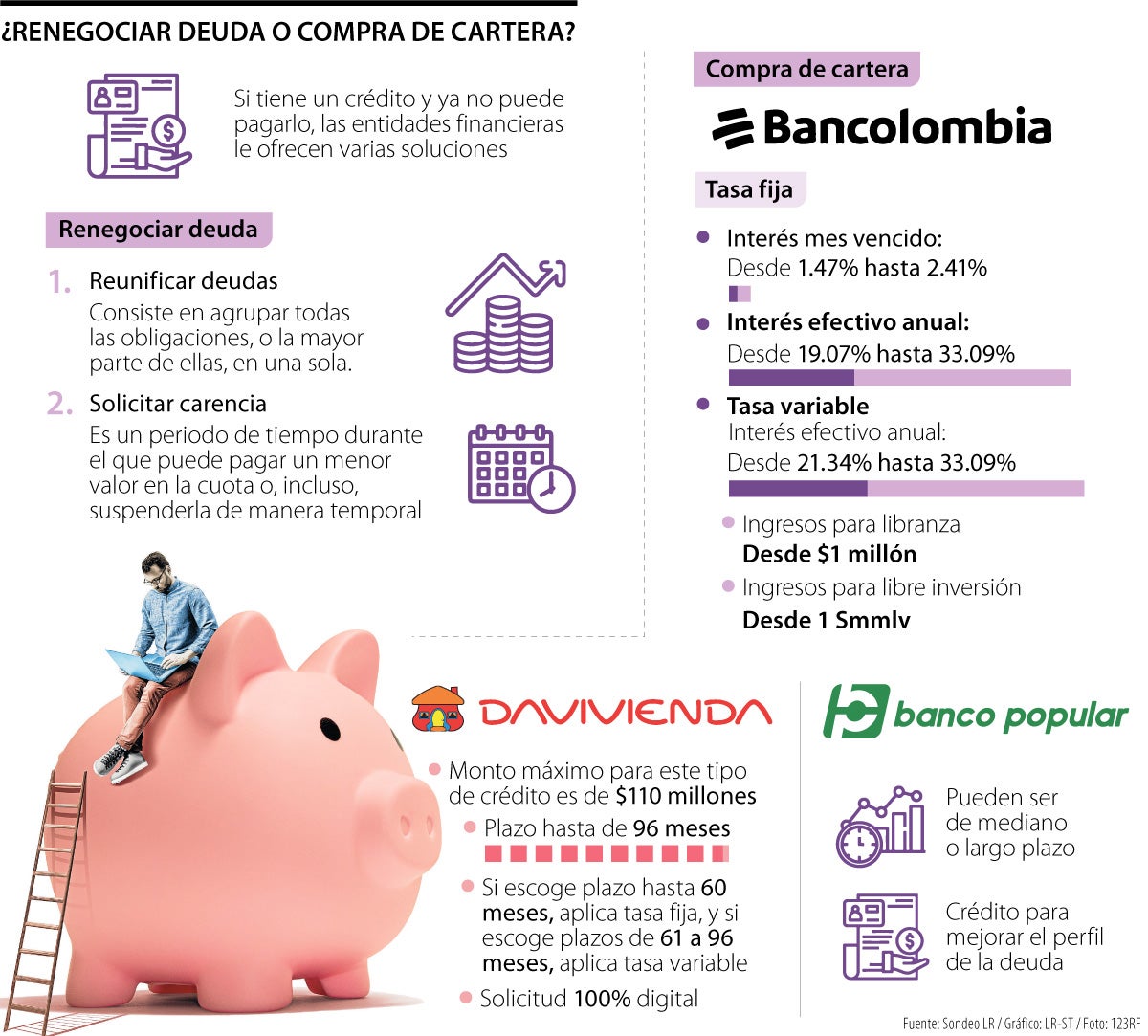

¿Qué es mejor entre compra de cartera y renegociar deuda con la entidad financiera?

La compra de cartera puede bajar la tasa de interés y unficar deudas; mientras que renegociar deuda permite solo bajar tasas

Los créditos y préstamos son dos de los productos bancarios más comunes para obtener financiamiento. Al adquirirlos, se asume una obligación a futuro. No obstante, pueden surgir situaciones inesperadas que reduzcan o eliminen los ingresos disponibles, afectando la capacidad de gestionar estas deudas.

Es por esto que los bancos ofrecen varias alternativas para ayudarlo a pagar esta deuda, entre ellas está la renegociación de deuda y la compra de cartera.

Muchos deudores se preguntarán ¿cuál es la mejor opción? y la verdad es que la respuesta depende del perfil de cada persona. Sin embargo, Catherine Pereira, decana de la escuela Internacional de ciencias económicas y administrativas de la Universidad as de La Sabana, explicó que la compra de cartera puede aportar dos beneficios que son: bajar la tasa de interés que se paga en los créditos que tiene una persona, y unificar varias deudas en una sola.

Por otra parte, “la renegociación de una deuda permite pactar una tasa de interés menor también, pero se hace sobre el monto de la deuda adquirida y no por varias deudas. Por ello, la renegociación es menos beneficiosa en términos de flujo de caja mensual de un deudor”, agregó Pereira.

Para Alfredo Barragán, especialista en banca de la U de Los Andes, la reestructuración de la deuda no solo implica ajustar los términos del préstamo, sino que también puede tener implicaciones en la calificación crediticia. “Dependiendo de cómo se realice la reestructuración, puede resultar en un cambio en el puntaje crediticio”, aseguró.

Por otro lado, la compra de cartera tiende a ofrecerse a aquellos que han demostrado un buen historial de pagos. “Esta distinción resalta la importancia de mantener un buen hábito de pago para tener acceso a mejores opciones financieras en el futuro”, explicó Barragán.

Es por esto que a la hora de tomar una decisión, los deudores deben analizar su perfil y su historial crediticio.

La cartera vencida de las entidades a marzo de este año tuvo un aumento de 22%

Desde la temporada de aumento de tasas, se ha visto cierta tendencia de impago en las personas, pues adquirir una deuda comenzó a ser cada vez más costoso en materia de intereses, y aunque estos ha reducido progresivamente, la cartera vencida sigue en aumento.

Esta es una realidad que las entidades financieras no ocultan y que las cifras del sistema financiero comprueban, pues con corte a marzo de 2024, la cartera vencida de los establecimientos de crédito alcanzó $35,4 billones, cifra que aumentó 22,15% si se compara con la vista en marzo de 2023.

Argentina fue el país con mayor crecimiento, aumentando cuatro veces su base de clientes; Brasil y Colombia aumentaron 44% y 70% respectivamente

Los precios del petróleo subían el martes, revirtiendo las pérdidas de la sesión anterior, impulsados por unas perspectivas de mercado ligeramente positivas a corto plazo

Los corresponsales del banco y el grupo ampliaron su cobertura, alcanzando 1.054 municipios del país, 96% del total, con más de 80.000 puntos de atención