MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Habeas data

La Cámara de Representantes aprobó anoche siete de los 16 artículos que tiene el proyecto. Hoy continuará el debate

Sobre las 10:00 de la noche del martes la Cámara de Representantes dio por aprobado siete de los 16 artículos del proyecto de habeas data en el sector financiero, conocido popularmente como borrón y cuenta nueva. Aunque la votación seguirá hoy, con lo aprobado en la sesión semipresencial de ayer, los usuarios ahora podrán consultar su información financiera de manera gratuita y sin que esto afecte su calificación de riesgo.

El artículo 4, uno de los que recibió el aval de la Cámara, permite que "la consulta de la información financiera, crediticia, comercial, de servicios y la proveniente de terceros países por parte del titular, en toda ocasión y por todos los medios, será gratuita" y que "la revisión continua de esta información por parte del titular o usuario no podrá ser causal de disminución en la calificación de riesgo".

Además, cierra la puerta a que esta información sea consultada a la hora de tomar decisiones laborales "y no podrá utilizarse para fines diferentes al análisis o cálculo del riesgo crediticio del titular del dato". Junto con el artículo 4, también fueron aprobados los artículos 1, 2, 13, 14, 15 y 16.

Entre lo más relevantes de estos se encuentra que las multas serán hasta por el equivalente a 2.000 salarios mínimos mensuales legales vigentes por la violación de la ley.

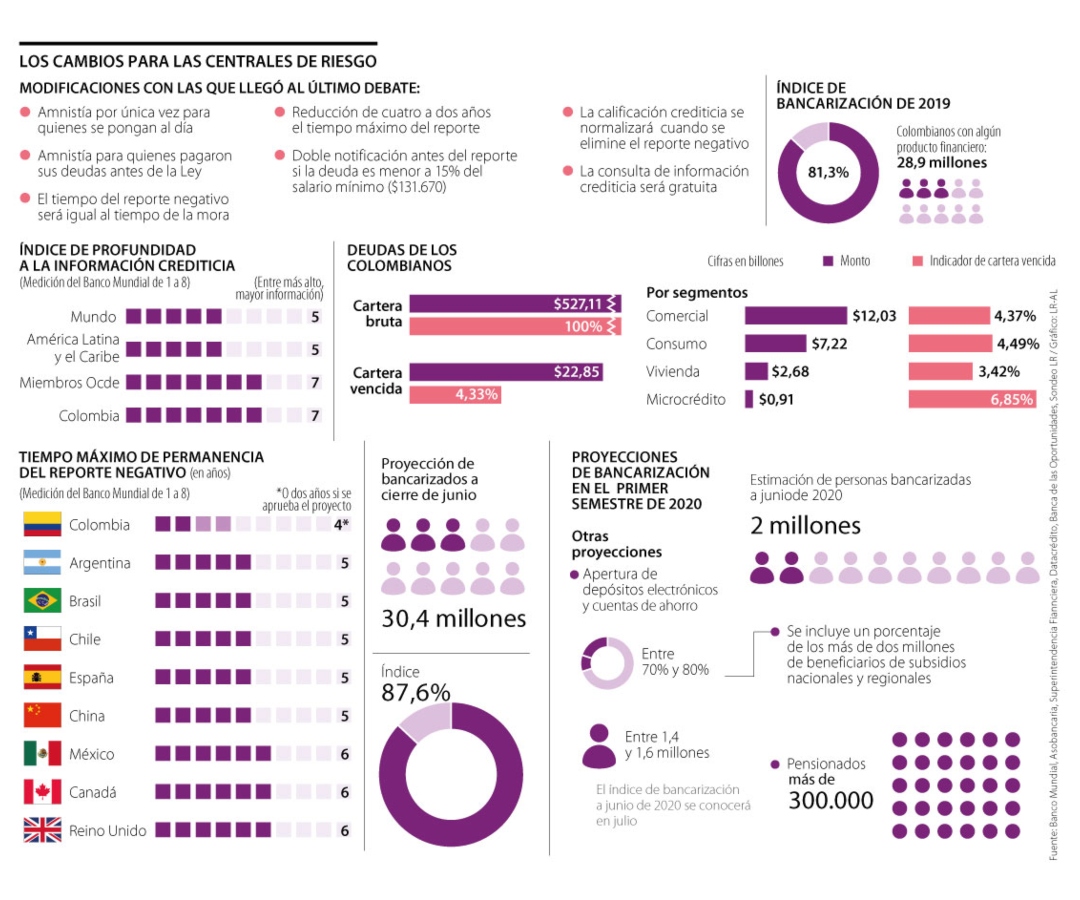

La iniciativa, liderada por el senador David Barguil, pretende disminuir el tiempo máximo de un reporte negativo de un deudor en una central de riesgo desde cuatro hasta dos años.

Además, el proyecto plantea la eliminación inmediata del reporte negativo para quienes salden sus deudas durante los próximos 12 meses o quienes lo hayan hecho antes de la expedición de la ley.

Las críticas al proyecto

Sin embargo, los bancos y entidades crediticias, las centrales de riesgo, el Ministerio de Hacienda, el Departamento Nacional de Planeación (DNP), el Banco de la República y 26 de los 27 gremios económicos agrupados en el Consejo Gremial Nacional (CGN) rechazaron la iniciativa, pues concuerdan en que el acceso al crédito será limitado y reducido por falta del historial reputacional de los deudores.

En principio, el presidente de la Asociación Bancaria y de Entidades Financieras (Asobancaria), Santiago Castro, aseguró que debilitar la única garantía que posee una persona para acceder a financiamiento formal tiene consecuencias negativas en la provisión de crédito y “termina endureciendo las condiciones de otorgamiento de préstamos, generando la necesidad de mayores garantías, e incrementando las posibilidades de exclusión del financiamiento formal a los segmentos más vulnerables”.

Bajo ese mismo argumento, Natalia Tovar, vicepresidente legal de Datacrédito Experian, la central de riesgo más grande del país, aseguró que las exigencias para acceder al crédito serán mayores y se restringirá el otorgamiento para quienes no cuentan con garantías reales (codeudores y bienes) y solo cuentan con garantías reputacionales.

“El otorgamiento se concentraría en aquellos con el mejor perfil o quienes tengan mejores garantías, que suele ser la población de altos ingresos. Eliminar el valor de la garantía reputacional podría implicar llevar a muchos colombianos a los ‘gota a gota’ y a la informalidad”, puntualizó.

El concepto entregado semanas atrás por el gerente del Banco de la República, Juan José Echavarría, señaló que la propuesta que se hizo para que la gente tenga más crédito va en contra vía porque, además de incrementar los requisitos, los costos también subirán. “Lleva exactamente a lo contrario: a que la gente va a tener o menos crédito o más caro... Si tratamos de reducir información dizque porque los bancos van a prestar más, estamos haciendo algo definitivamente equivocado”, comentó.

En ese sentido, el Ministerio de Hacienda catalogó estas medidas como inadecuadas e impertinentes para el fortalecimiento del índice de bancarización porque reducirá la expansión de la cobertura del sistema para los más desfavorecidos.

“Lo vemos contraveniente en el sentido de básicamente ir en contra de los esfuerzos de inclusión financiera y democratización del crédito que se vienen adelantando en los últimos años. Consideramos que el eliminar la información podría generar un efecto de riesgo moral y de cultura de no pago en las personas”, agregó la delegada de la cartera, Ana María Prieto.

Sumado a todo lo anterior, el DNP, liderado por Luis Alberto Rodríguez, reseñó que el efecto inmediato sobre el mercado es el aumento de la asimetría de información entre las entidades financieras y los usuarios del sistema, lo que conlleva al deterioro del proceso de valoración del comportamiento del cliente, “así como al incremento de los costos de operación y quizá al aumento en el valor del crédito para los usuarios; con un efecto de la reducción en el número de créditos aprobados y la exclusión de personas del sistema financiero”.

Pese a las críticas de los gremios y autoridades económicas, el senador Barguil reiteró que la propuesta sería una de las medidas de mayor impacto para la reactivación de la economía en medio de la emergencia que produjo la pandemia, porque brinda una segunda oportunidad a quienes tenían inconvenientes en su historial crediticio para que, nuevamente, puedan ingresar al sistema a través de la búsqueda de financiación.

Los efectos del ‘borrón y cuenta nueva’ en el aumento de la bancarización

Los bancos, el Gobierno y Banca de las Oportunidades manifestaron que el rápido crecimiento en la bancarización que viene registrando Colombia en 2020, con una proyección de dos millones de usuarios nuevos en el sistema durante el primer trimestre, sufriría un retraso por la restricción del acceso al crédito.

“Hay 6,4 millones de colombianos sin acceso a los servicios del sistema y esta Ley no solo los aleja, sino que excluye a un mayor número”, dijo Freddy Castro, director de Banca de las Oportunidades.

La historia del banco español en el país comenzó en 2015, bajo la idea de expandir el negocio en distintos lugares de la región

Javier Cuéllar, presidente del FNG, habló sobre el acceso al crédito de los micro negocios y las dificultades a las que se enfrentan

El indicador de carga financiera de los consumidores mejoró, bajando a 36,5% en agosto de 2024, desde 37,5% en el año anterior