MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Este título representa los aportes que el afiliado hizo antes del traslado de régimen y se puede solicitar cuando cumplan 60 años

Muchos colombianos no saben que, si han cotizado sus semanas laboradas en Colpensiones, cajas de compensación, empresas públicas o privadas, y quieren pasarse a un fondo de pensión privado (Protección, Porvenir, Colfondos y Skandia), también tiene derecho a recibir un bono pensional.

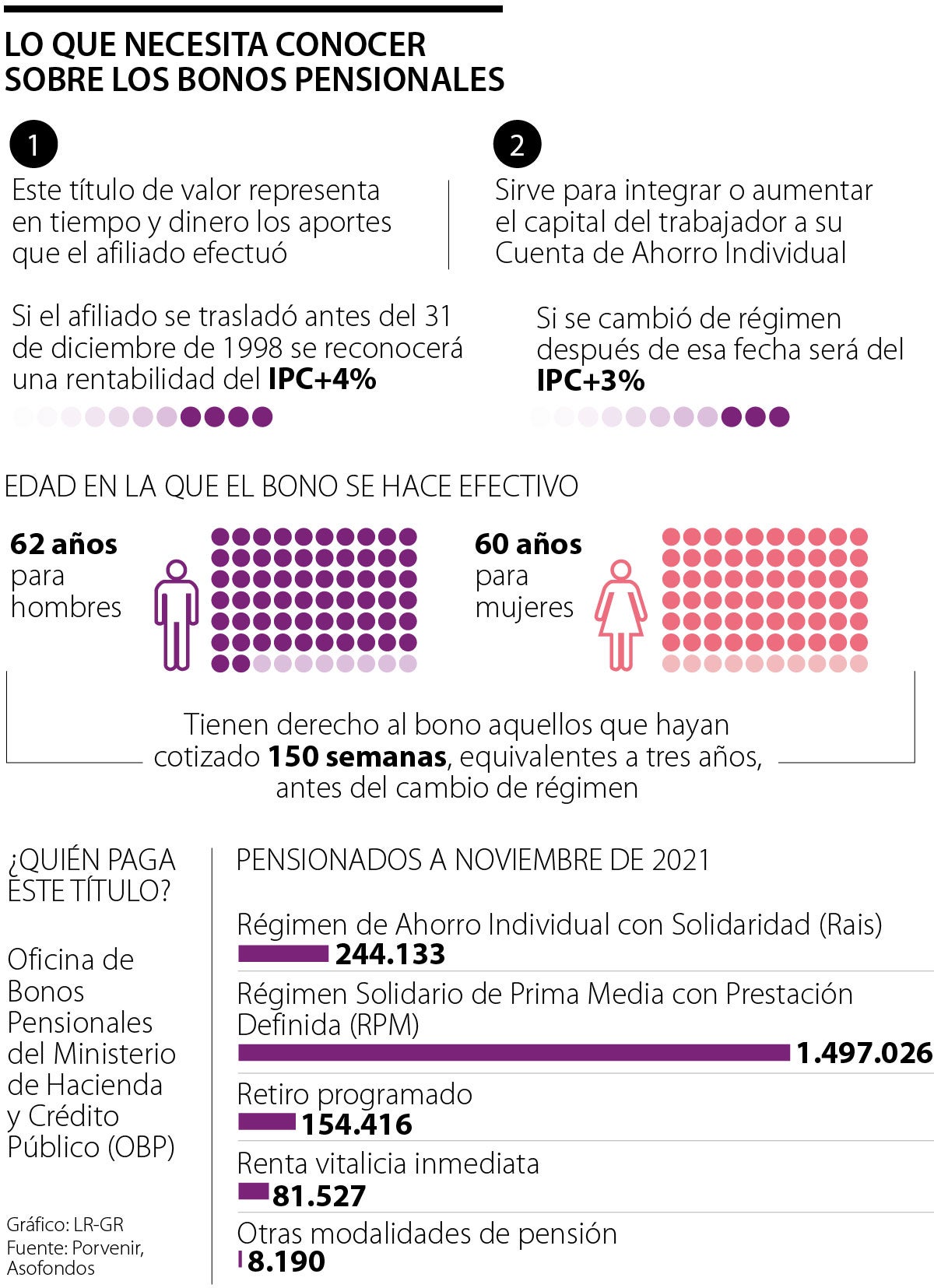

Este título de valor representa, en tiempo y dinero, los aportes que el afiliado efectuó. Su valor sirve para integrar o aumentar el capital del trabajador a su Cuenta de Ahorro Individual (CAI) con la que se financiará la pensión.

“El bono pensional genera intereses para el afiliado desde el momento en que se traslada por primera vez a Protección; por ejemplo, hasta el momento en que las entidades paguen el bono. Si el afiliado se trasladó antes del 31 de diciembre de 1998, se reconocerá una rentabilidad del IPC + 4%. Si se trasladó después de esta fecha, será del IPC + 3%”, manifestó Juan David Correa, presidente de Protección.

La ley estipula que la edad en la que el bono se hace efectivo es, en el caso de los hombres, a los 62 años, y en el de las mujeres, a los 60 años. Para las pensiones de invalidez y sobrevivientes se hace efectivo al momento que ocurra la invalidez o muerte del cotizante.

¿Quién tiene derecho a este beneficio? Aquellas personas que hayan cotizado 150 semanas, equivalentes a tres años, al Régimen Pensional de Prima Media con prestación definida y con anterioridad a la vinculación a un fondo privado de pensiones.

Aunque el emisor y pagador de bonos pensionales es la Nación a través de la Oficina de Bonos Pensionales del Ministerio de Hacienda y Crédito Público (OBP), también existen bonos pensionales cuyo reconocimiento se encuentra a cargo de diferentes entidades públicas.

“Las AFP tienen la responsabilidad de adelantar las gestiones administrativas para que los empleadores públicos y privados reporten la información oficial de la historia laboral de sus trabajadores. De esta manera se podrá solicitar a la OBP o emisor del bono pensional, su liquidación y pago. Deben dar a conocer a sus afiliados la información de su historia laboral con el fin de confirmar la consistencia de la misma”, manifestó María Lorena Botero, gerente de Beneficios Pensionales en Porvenir.

Entendiendo que este historial es el documento que sirve de guía para la reconstrucción de los vínculos laborales y aportes pensionales, tanto en el régimen público como en el privado, las AFP recomiendan realizar un seguimiento constante a esta información y no hacerlo solo cuando se esté cerca de la edad de jubilación.

“Más que el trámite, lo dispendioso es consolidar los trabajos en los que estuvo cuando hay, por ejemplo, entidades públicas que no le aportaban al Instituto de Seguros Sociales (ISS)”, dijo Jenny Aguirre, vicepresidente de operaciones de la Asociación Colombiana de Administradoras de Fondos de Pensiones y de Cesantías (Asofondos).

Si desea retirarse anticipadamente, es necesario negociar el bono pensional. Allí se tendrán en cuenta factores como tasas de descuento, el valor del cheque y el tiempo que te falte para la redención normal.

Los requisitos para jubilarse en cada régimen

Si está ahorrando para su pensión, es clave que conozca cuántas semanas tiene cotizadas. Para acceder a una mesada pensional en el Régimen de Prima Media (RPM), el cual es administrado por Colpensiones, los afiliados deben tener 62 años, en el caso de los hombres, y 57 años en el de las mujeres.

También hay que cotizar 1.300 semanas; es decir, cerca de 26 años. Así mismo, en el Régimen de Ahorro Individual con Solidaridad (Rais), gestionado por las AFP, debe reunirse el capital suficiente para financiar una pensión que sea de más de 110% de un salario mínimo.

Estados Unidos y España concentran cerca de 60% de los envíos en remesas, este año seguidos por Ecuador, Chile y Panamá

El Ibit de BlackRock, es el mayor ETF de bitcoin en el mundo, con más de US$57.000 millones en activos desde que inició su cotización

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios