MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La propuesta recoge el sistema de pilares del Gobierno y parece que será el modelo que se implementará en Colombia

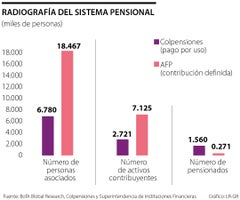

En una semana se espera que el Gobierno Nacional radique las reformas pensional y laboral en el Congreso, en medio de la batería de proyectos de ley que propuso para este año. En esta coyuntura, el Consejo Privado de Competitividad (CPC) lanzó una propuesta en conjunto con ProPacífico y ProBogotá compuesta por cuatro pilares, en el que Colpensiones entraría a competirle en igualdad de condiciones a los fondos privados.

El documento Ideas para una mejor Vejez plantea que hay tres problemas que tendrá que solucionar la reforma que se presente. El primero, es la necesidad de que la población adulta mayor reciba un ingreso mínimo; el segundo, es dejar de subsidiar las pensiones de las personas de mayores ingresos, y el tercero es buscar incentivos en el sistema para que las personas se interesen por participar en el mercado laboral formal.

La propuesta recoge el sistema de pilares del Gobierno y parece que será el modelo que se implementará en Colombia, teniendo en cuenta que otros centros de pensamientos como Fedesarrollo también han apuntado hacia esa dirección.

El primer escalón del que habla el CPC es el Pilar 0, que será no contributivo y destinado a la población más vulnerable que no logre cumplir con la cotización mínima para pensión. Este pilar, agrega el documento, tendrá que ser fiscalmente sostenible, en línea con el Marco Fiscal de Mediano Plazo, y propone que el ingreso que brinde sea el que cubre la línea de pobreza extrema. Según el Dane, esta línea per cápita el año pasado fue de $161.099.

"En un país como Colombia, al igual que muchos otros países emergentes, la fuente de financiación de estas pensiones no pueden ser los impuestos al trabajo en la medida en que el nivel de empleo formal de la economía es muy bajo y existe gran volatilidad en el ingreso y salida de las personas de este tipo de trabajos", aclara el documento.

El siguiente escalón, o Pilar 1, sería el contributivo para aquellos que ganen hasta un salario mínimo y se mantendrían las tasas de contribución actuales, que están en 16% entre lo que aportan los empleadores y los trabajadores.

Estos empleados aportarían al fondo público en una llamada cuenta nocional, que en los sistemas pensionales se entiende como una cuenta individualizada en la que se recogen de forma virtual los aportes y los rendimientos que se irán generando.

El documento del CPC pide determinar un monto mínimo por encima del cual los trabajadores puedan acceder al Fondo de Garantía de Pensión Mínima (FGPM), que hoy en día es el mecanismo que permite financiar una pensión de un salario mínimo para quienes cumplan con las condiciones establecidas en edad y semanas trabajadas.

Para acceder al Fondo, habrá que cumplir con la densidad de cotización y un ahorro suficiente que supere el monto establecido para obtener una renta vitalicia de un salario mínimo.

Esta renta vitalicia la cotizará el fondo público para el afiliado y la provisión quedará en manos de una compañía de seguros. Los trabajadores que tengan una densidad menor o que el monto ahorrado no supere el umbral establecido, recibirán como ingreso mensual el monto correspondiente a la renta vitalicia que se pueda adquirir con el monto ahorrado y podrán sumarle a este monto el ingreso del primer pilar.

"Colpensiones estará a cargo de revisar el cumplimiento de las condiciones para acceder al FGPM, recoger los recursos de todos los pilares y del FGPM cuando aplique y de adquirir la renta vitalicia con una compañía de seguros quien se encargará de la mesada pensional de ese momento en adelante", explica el documento.

El tercero, o Pilar 2, será contributivo y obligatorio para las personas que ganen más de un salario mínimo y hasta los 25 salarios mínimos.

El dinero se destinará a un sistema de ahorro individual, parecido al que hoy en día funciona, con cuentas por afiliado y a las cuales se realizan los aportes. Además, se mantiene el dinero que se destina al FGPM y con una tarifa progresiva que va aumentando según el ingreso del afiliado.

En este pilar, Colpensiones entraría a competir en igualdad de condiciones con los fondos privados y ayudaría a mantener los recursos que hoy llegan al mercado de capitales.

"Si al cumplir la edad de retiro el afiliado tiene la densidad de cotización y un monto ahorrado y valorizado igual o mayor al necesario para adquirir una renta vitalicia equivalente a un salario mínimo, entonces quien recogerá todos los recursos aportados a los diferentes pilares para adquirir la renta vitalicia será el fondo privado", agrega la propuesta.

Explica, además, que cuando el afiliado no necesite los recursos del siguiente pilar para lograr su renta vitalicia de un salario mínimo, podrá escoger si quiere o no sumar esos recursos que el fondo privado va a buscar en el mercado asegurador para darle su mesada.

La propuesta aclara que las personas que ya cuenten con un monto suficiente para tener un renta equivalente a un mínimo, no podrán dejar de aportar al sistema y en particular al FGPM, que también podrá recibir recursos del Presupuesto General de la Nación.

El cuarto, o Pilar 3, estará compuesto por una contribución voluntaria y que podrá ser administrado por los actores privados y el fondo público.

El documento también pide cambiar la edad de pensión según una fórmula que esté atada a la esperanza de vida y que se recalcule cada cinco años, por género. Los cálculos deberán permitir un período de un año de discusión con el mercado y un año de cambio tecnológico y ajustes de otra índole.

Además, pide que se elimine la posibilidad del retiro programado como opción de pensión para el pilar 2 y 3 y que sea sólo accesible para el último pilar.

De acuerdo con la agencia Reuters, los precios del petróleo subieron más de 1% el viernes, rumbo a registrar un alza semanal

La entidad destacó el compromiso de la aseguradora, con el sector público. La compañía actualmente se encuentra en un proceso de expansión

El presidente del Banco Agrario de Colombia, Hernando Chica Zuccardi, también entregó de un crédito asociativo a la Asociación de Piscicultores del municipio de El Tarra