MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

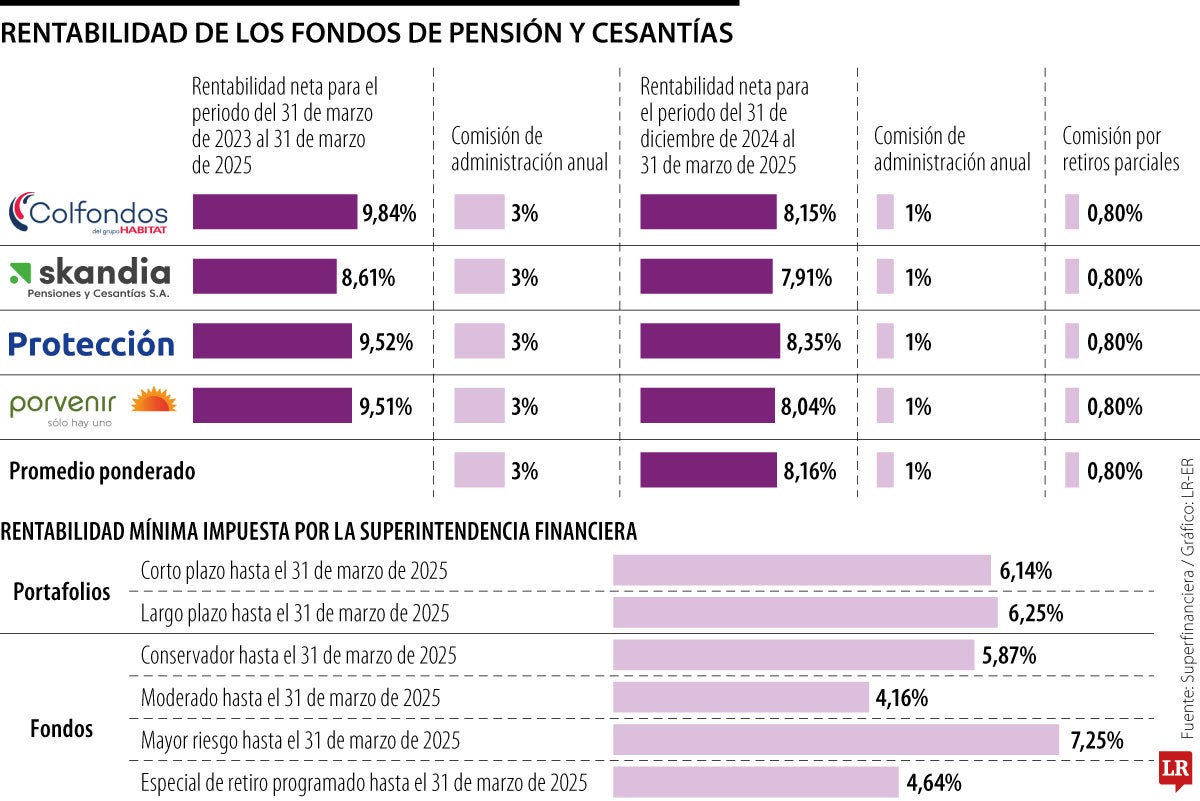

Rentabilidad de fondos de pensiones.

Protección es la entidad dentro del sector que destaca con una rentabilidad neta de 8,35% para el periodo comprendido entre el 31 de diciembre de 2024 y 31 de marzo de 2025

La Superintendencia Financiera de Colombia reveló las cifras de renta mínima para los portafolios de corto y largo plazo de los fondos de pensión y cesantías regulados por la entidad. Así, las sociedades administradoras deberán asegurar a los afiliados una rentabilidad mínima en cada tipo de fondo, la cual se establece según lo dispuesto en circular oficial.

La rentabilidad neta, para el periodo entre el 31 de marzo de 2023 y 31 de marzo de 2025, es liderada por Colfondos con 9,84%, seguido por Protección, Porvenir y Skandia con 9,52%, 9,51% y 8,61% respectivamente.

Para el periodo entre el 31 de diciembre de 2024 y 31 de marzo de 2025, Protección sube con 8,35%, luego Colfondos, Porvenir y Skandia con 8,15%, 8,94% y 7,91% en el mismo orden.

Sobre la rentabilidad mínima impuesta por la Superfinanciera, en la categoría de portafolios, con corto plazo, hasta el 31 de marzo de 2025, es de 6,14%, mientras que el largo es de 6,25% para el mismo periodo.

En la categoría de fondos, para el conservador, hasta el 31 de marzo de 2025 para todas las divisiones, es de 5,87%, moderado es de 4,16%, para el de mayor riesgo es de 7,25% y el especial de retiro programado es de 4,64% de rentabilidad.

De acuerdo al decreto 2555 de 2010, establece que corresponden a la Superintendencia Financiera de Colombia, SFC, calcular y la divulgación de una rentabilidad mínima obligatoria, para cada uno de los tipos de fondos de pensiones obligatorias y portafolios de los fondos de cesantías que hay en Colombia, en los términos señalados en dicho decreto.

Cada mes, la Superfinanciera calcula una rentabilidad de referencia basada en el comportamiento del mercado y la composición de los fondos. Si una administradora no alcanza ese umbral en un periodo determinado, generalmente 36 meses, deberá compensar la diferencia con recursos propios. Esto incentiva una gestión responsable y profesional de portafolios.

Esta información es importante para el consumidor, porque conocer este indicador permite al afiliado tomar decisiones informadas sobre dónde están mejor cuidados sus ahorros. Por ejemplo, puede comparar el desempeño de los fondos en relación con la rentabilidad mínima. También, ayuda a evaluar la solidez y eficiencia de la AFP en la que se encuentra. Refuerza la transparencia del sistema y le da herramientas al usuario para exigir mejor administración.

La rentabilidad mínima no es solo un indicador técnico, es una garantía de que los ahorros crecen con estándares mínimos de eficiencia. Así como se revisa tasas de interés o comisiones bancarias, este también debería ser un dato clave en la educación financiera de cualquier trabajador.

Skandia Pensiones dijo que los fondos deben diseñar una trayectoria de las inversiones en la que el ahorro inicie con una concentración de perfiles de riesgo alto para buscar mayor valorización.

A medida que pasa el tiempo, se debe reducir la exposición del riesgo a inversiones menos volátiles, para preservar el capital, para acotar a un nivel de riesgo que permita diversificar las inversiones y evitar su concentración.

El cálculo, de acuerdo con la entidad, debe hacerse con la metodología de NAV, Net Asset Value, y puede calcularse en diferentes periodos.

La compañía ha recibido varias capitalizaciones que mejoran la capacidad para afrontar pérdidas inesperadas. Durante diciembre de 2024, su patrimonio técnico fue de $105.568 millones

Moody’s destacó que la empresa enfrenta riesgos asociados a la volatilidad de materias primas, cambios regulatorios y ejecución de estrategias de eficiencia

El índice dólar, que compara al billete verde con una cesta de seis destacadas monedas, ganaba 0,25%, a 99,28 unidades, tras ceder 0,58% en la víspera