MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

S&P Raiting espera que activos de bancos comiencen a recuperarse el próximo año.

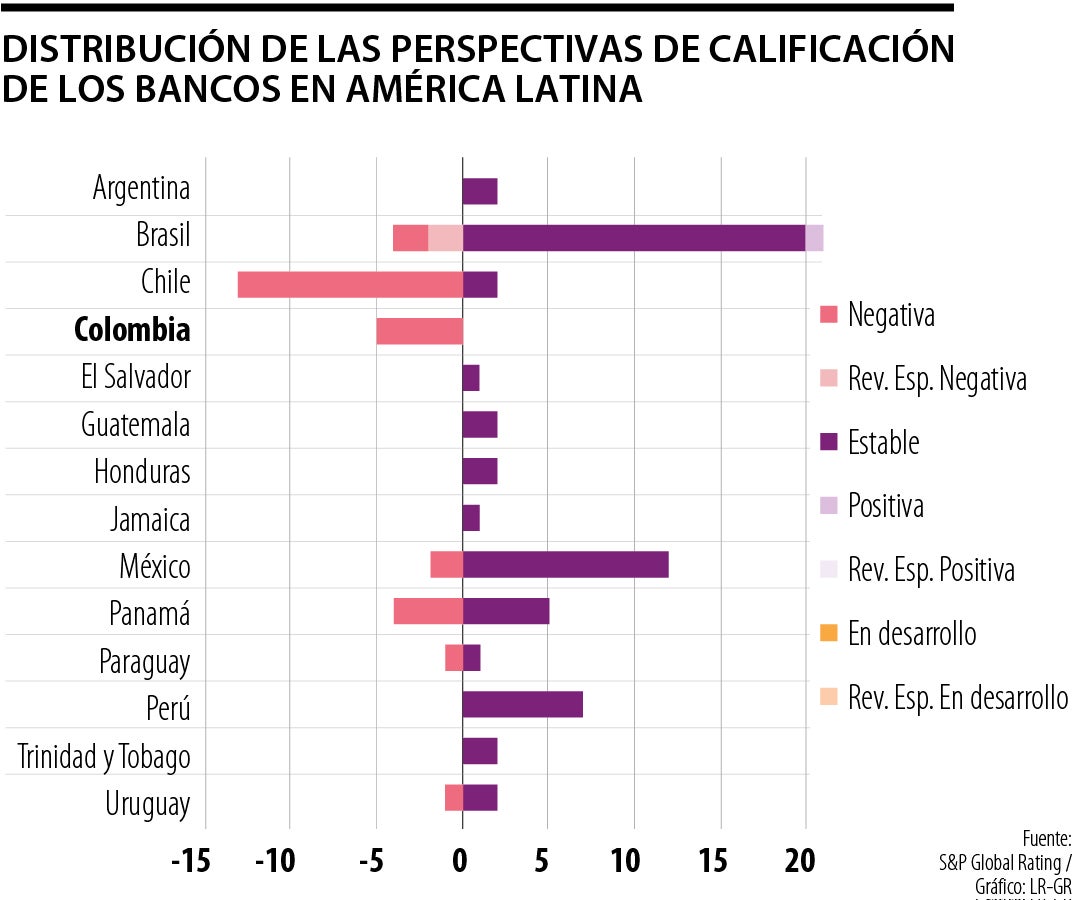

Destacan que las perspectivas negativas ahora representan 30% del total de las calificaciones y se encuentran entre entidades de la región

Un informe realizado por S&P Raiting, llamado Monitor de las instituciones financieras en América Latina 2T de 2024, indicó que hay una rentabilidad sólida en los bancos pese a la debilitada calidad de los activos, la cual, creen que comenzará a recuperarse el año que viene.

"Esperamos que la calidad de los activos comience a recuperarse el próximo año, que la rentabilidad se debilite, pero se mantenga sólida, y que el ritmo de crecimiento del crédito siga siendo modesto", se lee en el informe.

Lo anterior, gracias a las estrategias conservadoras de los bancos durante los últimos dos años y mientras las tasas de interés continúan bajando.

Además, destacan que las perspectivas negativas ahora representan 30% del total de las calificaciones y se encuentran principalmente entre bancos chilenos, colombianos y panameños. Sin embargo, el informe explica que este porcentaje es inferior a 40% del primer trimestre de 2024, pero “esto se debe a la acción de calificación negativa que tomamos sobre seis bancos peruanos el 26 de abril, cuyas perspectivas ahora son estables”.

Por su parte, la rentabilidad será "sólida", por negocios diversificados, y los niveles de bonos gubernamentales con rendimientos y márgenes que dejan a las entidades sortear los ciclos de crédito y las mayores pérdidas crediticias.

En línea con esto, los bancos mantienen "altos" índices de cobertura con provisiones, lo que mitiga el impacto del debilitamiento de los indicadores de calidad de los activos. Las tasas de interés más bajas, que han disminuido paulatinamente, presionarán los márgenes y la rentabilidad de los bancos, pero deberían mantenerse sólidos en comparación con las de sus pares internacionales, ya que estos son "saludables".

El informe realizado por S&P Raiting informó, además, que los indicadores de calidad de los activos se han deteriorado en la región por el "débil" desempeño económico, el bajo crecimiento del crédito y la presión sobre los segmentos de préstamos al consumo y a las pequeñas y medianas empresas (pyme).

Las tasas de interés siguen afectando a los deudores, sin embargo, algunas han bajado en algunos países como Brasil y Chile, pero siguen siendo altas, mientras que en otros territorios de la región bajaron poco.

"Esperamos que el ritmo de crecimiento del crédito se mantenga en niveles de un solo dígito. Prevemos un repunte de la demanda de crédito en el sector empresarial una vez que las tasas de

interés bajen a niveles asequibles. Pero es probable que los bancos sigan implementandoprácticas de originación conservadoras, dado el ritmo lento de estabilización de la calidad de los

activos”.

La entidad destacó el compromiso de la aseguradora, con el sector público. La compañía actualmente se encuentra en un proceso de expansión

Desde su lanzamiento, la plataforma de Bancolombia se ha fortalecido a la hora de ofrecer soluciones innovadoras que permitan a las personas comprar, vender, enviar, recibir y convertir criptoactivos

Gracias a los avances tecnológicos, el proceso se reduce a solo tres pasos, eliminando intermediarios lo que mejora la seguridad de los usuarios a la hora de pedir seguros formales