MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El empresario busca blindar sus negocios en El salvador y Colombia, ante las elecciones locales y los efectos del bitcoin en el país centroamericano

Con la separación del Banco de Bogotá y Grupo Aval de su filial Leasing Bogotá S.A. Panamá, entidad accionista de BAC Credomatic, Luis Carlos Sarmiento Angulo busca desligar sus negocios en El Salvador y Colombia. Además, el empresario pretende tener una participación adicional a través de una OPA sobre BAC Holding International, compañía que nació de esta escisión.

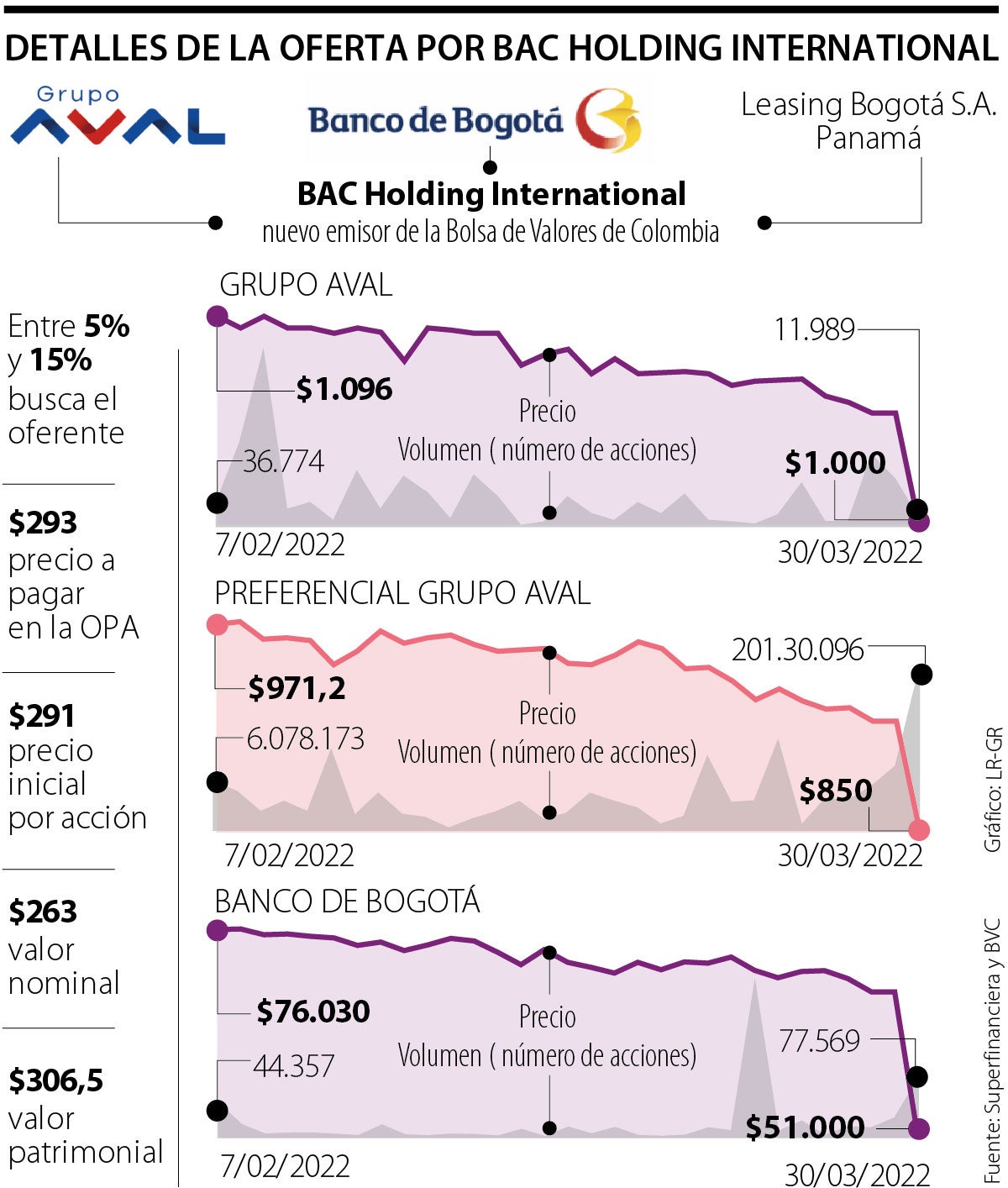

El oferente compraría entre 5% y 15% de las acciones disponibles de este emisor, el cual se preveía que debutara ayer en la Bolsa de valores de Colombia (BVC). Cada título se pagará a $293, muy cerca de su precio de referencia anunciado, el cual ascendía a $291. Para adelantar la compra, en la tarde de este miércoles fue radicado el proyecto de garantía bancaria por Rendifin S.A., empresa propietaria de 3,6% del mismo Grupo Aval.

La clave para adelantar dicha transacción estaría en los acontecimientos políticos y económicos en El Salvador y Colombia. El empresario quiere blindarse ante las consecuencias de que dicho país centroamericano haya implementado el bitcoin como moneda de curso legal, a lo cual se suma la idea de que los negocios en esa zona de la región no se vean afectados frente el panorama electoral local.

Sharon Vargas, analista de mercados para Itaú Comisionista de Bolsa, aseguró que “la intención del conglomerado económico es quitarle la volatilidad que le imprime la tasa de cambio a los resultados consolidados de Grupo Aval y Banco de Bogotá, esto si se toman como referencia las monedas de Centroamérica”.

La experta agregó que “para los propietarios no hacía sentido que el banco tuviera una filial que fuera del mismo tamaño de dicha entidad, por lo que este cambio va a representar una mayor eficiencia en los resultados corporativos”.

La escisión y distribución de acciones a los copropietarios se dio de la siguiente manera: primero, se hizo efectiva la separación entre el Banco de Bogotá y la sociedad beneficiaria del banco. En paralelo, se hizo la separación entre Grupo Aval y la sociedad beneficiaria de la entidad.

Concluidos dichos movimientos, se llevó a cabo la fusión de BAC Holding International Corp con estas entidades, por lo que quienes estaban dentro de las entidades financieras colombianas pasaron a ser también dueñas de BHI, por la cual fue presentada la oferta de adquisición.

Lo que viene ahora es que, si la Superintendencia Financiera de Colombia (SFC) no realiza requerimientos adicionales al oferente, el próximo miércoles se daría la aprobación de las nuevas ofertas de adquisición, siempre y cuando se encuentren radicadas y verificadas las garantías bancarias ante la BVC.

Luego de que se dé luz verde por parte del órgano regulador, Sarmiento Angulo tendrá que publicar de manera simultánea el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

En un rango de cinco días calendario tendrá que mover tres avisos de oferta, en donde, además, debe incluir el plazo de aceptación de OPA. Este lapso no puede ser menor a 10 días, ni superior a 30 días hábiles.

El oferente podrá prorrogarlas fechas inicialmente establecidas para la aceptación de la oferta por una sola vez.

Así se comportaron las acciones del Grupo Aval y Banco de Bogotá en la BVC

La plataforma de la Bolsa de Valores de Colombia (BVC) registró una caída de 19,67% en las acciones del Banco de Bogotá, mientras que las especies preferenciales de Grupo Aval perdieron 20,71%. Sin embargo, si se analiza a detalle, el comportamiento de los emisores fue positivo, con ganancias entre 14% y 20%, teniendo en cuenta que cada accionista vio salir títulos de estas compañías hacia BAC Holding Internacionales, valoradas en $293.

los usuarios solo necesitan acercar su iPhone o Apple Watch a una terminal compatible para realizar pagos sin contacto.

Algunas de las recomendaciones de los analistas son invertir en CDT, ETF o acciones locales e internacionales, con el fin de diversificar ingresos

Los precios del crudo declinaban el jueves, después de que la Fed indicó que ralentizará el ritmo de recortes de las tasas en 2025