MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

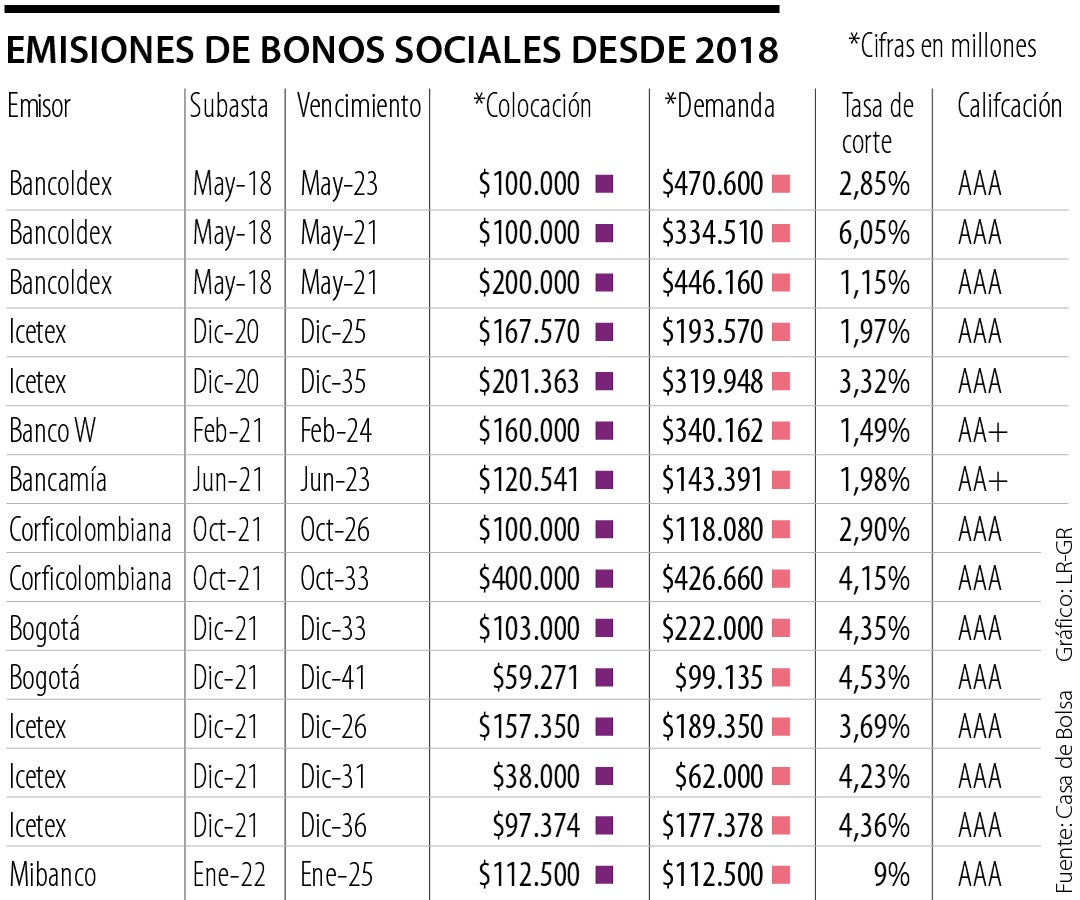

Las colocaciones han alcanzado una demanda total por $3,6 billones. Icetex, Bancoldex y Corficolombiana han sido los más activos

La emisión de bonos es una de los principales mecanismos de apalancamiento al que acuden grandes compañías y las administraciones públicas en el mercado. En Colombia han sido las mismas entidades financieras las que más han acudido a este instrumento, dentro del cual existen categorías como los bonos sociales, cuyos recursos se enfocan en proyectos que le apuntan al desarrollo y mejoramiento del entorno.

Desde 2018 a la fecha, a través de la Bolsa de Valores de Colombia (BVC) se han llevado a cabo ocho emisiones de deuda social por un total de $2,1 billones, monto frente al cual se ha recibido una demanda por $3,6 billones. Dentro de los emisores están Bancoldex, Icetex, Banco W, Bancamía, Corficolombiana, Bogotá D.C. y Mibanco.

Según cifras recopiladas por la comisionista de bolsa, Casa de Bolsa, dentro de las ocho colocaciones se han emitido 15 series, nueve han sido emitidas en Índice de Precios al Consumidor (IPC), tres denominadas en la UVR, dos denominadas en tasa fija y, una indexada al Indicador Bancario de Referencia. Hoy, hay 13 series vigentes por el vencimiento de dos de las emitidas por Bancóldex en 2018.

De hecho, 64% de la deuda privada social corresponde a títulos indexados al IPC, 17% a títulos denominados en la UVR, 10% en bonos denominados en tasa fija y 9% restante en bonos indexados al IBR. El plazo más emitido ha sido a tres años con $572.000 millones, seguido de cinco años con $519.000 millones y 12 años con $503.000 millones.

Entre quienes se han financiado, Icetex ha sido el más activo con un total de $656.000 millones emitidos, seguido de Corficolombiana con $500.000 millones; Bancóldex, con $400.000 millones; Bogotá, con $162.271 millones; Banco W, con $160.000 millones; Bancamía, con $120.541 millones; y Mibanco, con $112.500 millones.

Si se observa el listado de las que han recibido una mayor demanda de dichos papeles, a la cabeza se encuentra Bancoldex, con $1,25 billones; seguido por Icetex, con $942.246 millones; Corficolombiana, con $544.740 millones; Banco W, con $340.162 millones; Bancamía, con $143.391 millones; y Mibanco, con $112.500 millones.

Durante 2021 se registró el mayor crecimiento de emisiones sociales con un total de $1,2 billones, equivalente a una variación de 660% anual, representando 67,3% del total de emisiones de deuda temática realizadas en el año. "Esto está explicado por las necesidades de financiación de proyectos sociales posterior a la crisis económica generada por la pandemia", determina el análisis de la firma comisionista.

No obstante, en lo que va de 2022, la única emisión que se ha llevado a cabo es la de Mibanco por $112.500 millones debido incremento que han venido presentando las tasas de política monetaria, las tasas en el mercado de renta fija y las primas de riesgo ante una creciente inflación global y los efectos económicos de la guerra que avanza en Ucrania.

Actualmente se encuentra en trámite la emisión de bonos sociales de Bancóldex por un total de $500.000 millones calificados en AAA. A esta se sumaría la emisión de bonos sociales de Finsocial por $100.000 millones calificados con AA+ y garantía de 70% por el Fondo Nacional de Garantía y la emisión de bonos subordinados híbridos sociales de Tuya por un $150.000 millones, la primera de este tipo en la BVC.

Andrés Vélez, CEO de Tributi, contó que en 2024 la plataforma hizo 180.000 declaraciones, pero que este año esperan llegar a un total de 300.000

Los ingresos netos por intereses y valorización alcanzaron $1 billón en el semestre y $545.426 millones en el segundo trimestre

Expertos durante el congreso de la Andi pronostican que la divisa rondará los $4.000 e, incluso, podría llegar hasta $4.080, pero todo dependerá de la resiliencia económica