MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Mientras que Lulo Bank ya recibió el visto bueno, BTG Pactual se alista para solicitarle al regulador su licencia bancaria

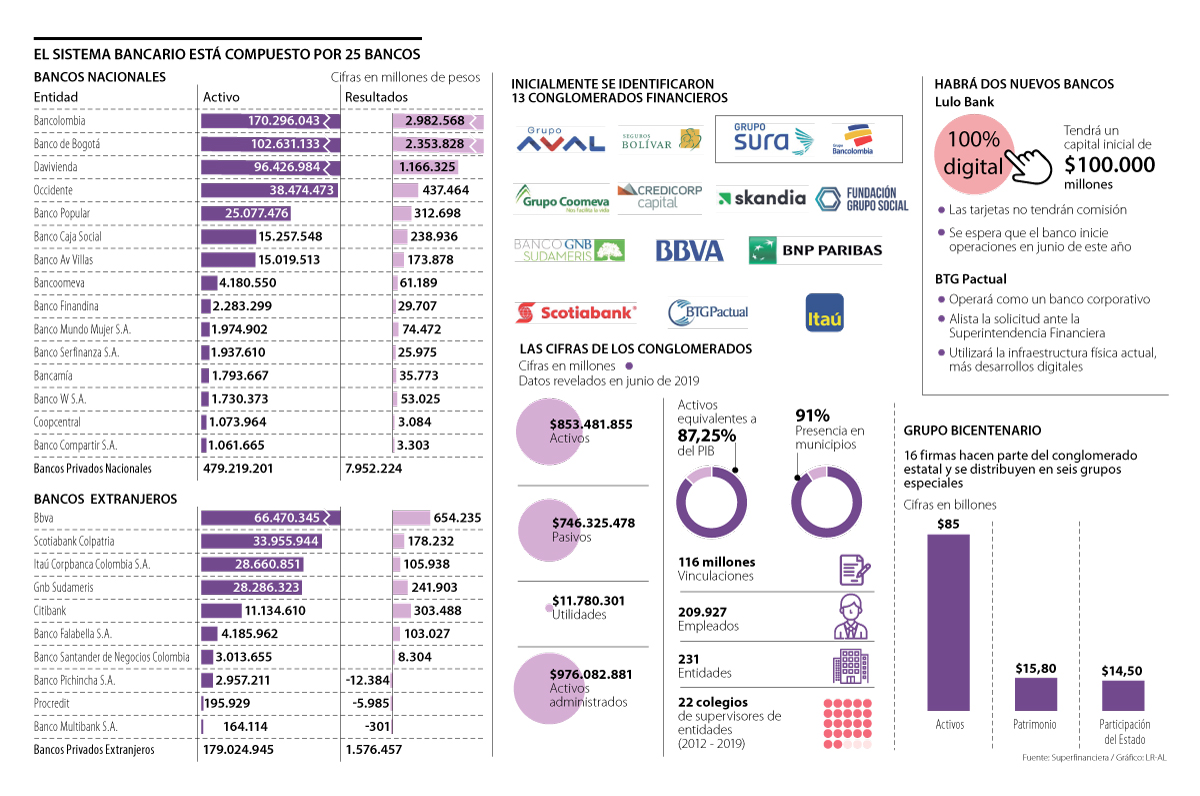

Con un capital de $500.000 de la época, hace 150 años inició labores el Banco de Bogotá, la primera institución financiera en Colombia. Tras más de un centenario recorrido, el sistema financiero logró la consolidación de 25 bancos, en un mercado que tendrá dos jugadores nuevos a partir de este año. Se trata del BTG Pactual, que ya opera con las licencias como comisionista y fiduciaria, y del Lulo Bank, el primer neobanco en la historia de país bajo la sombrilla de Gilex Holdings, de la familia Gilinski.

Con estas dos entidades habrá 27 bancos que llegarán a dinamizar un mercado de $658 billones en activos y que genera $9,5 billones en ganancias (solo los bancos), según el reporte de la Superintendencia Financiera con corte a noviembre del año pasado. En el caso de estas entidades de origen nacional, $50 de cada $100 de los activos los ponen Bancolombia y Banco de Bogotá, mientras que en el caso de los extranjeros se repite una proporción similar con el Bbva y Scotiabank Colpatria.

En la cancha de los extranjeros es donde entrará a operar el banco de origen brasileño, pero solo como una entidad corporativa, en un nicho en el que ya compiten el Banco Santander, con activos por $3,01 billones, y el Citibank, con $11,1 billones. Aunque la solicitud formal no se ha presentado en la Superintendencia Financiera, la decisión ya es un hecho.

No solo lo anunció el CEO del banco Roberto Sallouti hace unas semanas, sino que en entrevista con LR Juan Rafael Pérez, el CEO en Colombia, confirmó que están ajustando los últimos detalles para presentar la solicitud (ver nota anexa). Incluso, al interior del regulador, esperan que sea cuestión de meses para que, una vez presentado el pedido, este sea confirmado y pueda empezar su operación como banco.

Pérez explicó que aunque no habrá una masificación de su infraestructura física con nuevas oficinas y se apalancarán en los desarrollos tecnológicos que se han logrado en Brasil, no se van a considerar como un banco digital, como sí lo será Lulo Bank.

“Nuestro banco va a ser diseñado para el mundo corporativo, con tiquetes grandes, pero apalancándose mucho en la estructura que ya tenemos y las experiencias que hemos tenido en Chile y en Brasil (...) Decir que uno va a ser un banco digital corporativo, creo que es demasiado pretencioso, no es preciso del todo. Pero vamos a utilizar un componente en los procesos bastante digital, pero no puedo decir que es un banco digital corporativo”, aclaró el CEO de la entidad.

Para Santiago Castro, presidente de Asobancaria, la llegada de estas entidades traerá “mayor competencia que siempre va a ser en beneficio del usuario. Colombia ha tenido un mercado muy competido, a pesar de las críticas que nos han hecho por nuestra concentración, pero el hecho es que aquí tenemos jugadores internacionales, y no menores. Son de la talla de los mayores bancos de Europa, Canadá, Estados Unidos y Brasil compitiendo con jugadores locales muy fuertes”.

En el caso de Lulo Bank, a principios de este mes, se conoció que el regulador le dio el visto bueno para su operación. Este neobanco se financió y estructuró a través del grupo financiero de los Gilinski, Gilex Holdings (del que también hace parte el banco GNB Sudameris), y se espera que comience a operar antes de terminar el primer semestre de este año. Todos los servicios de un banco tradicional serán a través de la red y sin oficinas físicas. Tendrá productos y servicios de consumo, como tarjetas de crédito, créditos de libre inversión y libranzas. Además, los plásticos no tendrán cobro por comisión.

En una segunda etapa, el neobanco ofrecería créditos de vivienda, microcréditos y, en general, financiación para pequeñas y medianas empresas (Pyme). “El hecho de que tengamos nuevas incursiones, aprovechando la innovación, nuevas tecnologías y banca móvil es una excelente noticia para los usuarios, sobre todo para los jóvenes, millennials y generación X que no van a una oficina bancaria”, agregó el dirigente gremial.

Roberto Borrás, socio en Garrigues de Derecho Bancario, Financiero y de Mercado de Capitales, destacó que estos nuevos actores “ven a Colombia como una economía en expansión, con gran potencial de inclusión financiera”. Además, destacó que el sector financiero colombiano ha sido muy activo en el desarrollo de estrategias e infraestructuras Fintech. Para el experto, estos avances y el desarrollo normativo han incrementado el interés sobre Colombia como destino ideal para crear nuevas entidades financieras.

Los conglomerados financieros identificados por la Superfinanciera

Desde el año pasado, comenzó la regulación de los conglomerados financieros por parte de la Superintendencia Financiera. Inicialmente, el regulador identificó a 13 cuyos activos, según las cuentas que se presentaron en junio del año pasado, equivalían a 87% del PIB de Colombia. Además, tienen cerca de 209.000 empleados, presencia en 91% de los municipios y contaban con 116 millones de vinculaciones. Luego, con la creación del Grupo Bicentenario, el Gobierno habló que este se consolidaría como un conglomerado más.

No es el primer incidente que enfrentan los usuarios de la aplicación en los últimos meses. El 11 y 20 de octubre también se reportaron problemas similares

Con más de 500.000 clientes, la entidad sigue comprometida con la misión de brindar servicios bancarios accesibles y de alta calidad

Los comercios suelen cobrar un porcentaje por el uso de tarjetas para cubrir gastos, aunque legalmente están en libertad de hacerlo, no deberían