MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entidades coinciden en que financiación, inseguridad jurídica y el uso que se le da al inmueble son algunas de las mayores dificultades

La renta vitalicia, para quienes no la recuerdan, porque últimamente poco o casi nada se escucha de ella, es “un contrato de seguro que garantiza un pago periódico de una renta mensual, a partir del pago de una prima única, hasta el fallecimiento del rentista o de sus beneficiarios”, tal como la define Fasecolda.

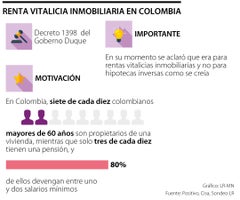

Esta renta, propuesta durante el Gobierno Duque, se consolidó con el decreto 1398 de 2020, pero se materializó hasta enero de 2022, con una alianza entre el Ministerio de Vivienda, Positiva y Cisa Central de Inversiones.

Si bien en los primeros meses de esta alianza se oía hablar de los planes que se tenían, al día de hoy no se ha vuelto a escuchar mucho al respeto, lo que podría ser por la baja rentabilidad que ha tenido la iniciativa y a los cambios que pueda sufrir en este nuevo Gobierno.

Esta renta tiene varios actores. “El más importante es la aseguradora, porque se trata de un tipo de seguro, en cabeza de Positiva seguros, y luego hay unos financiadores que gestionan los inmuebles que en este caso sería Cisa S.A.”, asegura Mario Cruz, director Cámaras de vida y personas Fasecolda.

Sin embargo, Cruz añade que la incitativa ha tenido ciertas dificultades que podrían explicar por qué no despega. Una de ellas “es el tema de financiarla, porque se requiere mucho capital, ya que hay que tener el dinero para pagar la renta, y los inmuebles requieren tiempo para venderlos”, asegura Cruz.

Por otro lado, la inseguridad jurídica también cobra relevancia. “La propiedad pasa a ser de la aseguradora, pero en el uso jurídico generalmente se reconocen derechos que pueden estar por fuera, entonces lo que podría ocurrir es que se muere la persona, pero tenía esposo o esposa y a la hora de entregar el bien pueden poner una tutela por derecho a la vida digna y que los jueces terminen fallando a favor de la persona”, añade al respecto Cruz.

Una tercera dificultad sería el uso que se haga de lo bienes inmuebles, pues, “cuando se cede la propiedad y las personas siguen viviendo puede haber un deterioro normal, y puede dársele un uso distinto al inicial, concluye Cruz.

Esto explica muy bien los cambios que ha tenido esta iniciativa desde su surgimiento, puesto que Cisa asegura que ellos ya no implementan esa política, dado que era un convenio con el Ministerio de Vivienda, pero ya no existe.

Carlos Mesa Díaz, vicepresidente de negocios de Positiva Seguros, explica que dentro de los actores está Cisa como el inversionista inmobiliario que pone las condiciones para realizar el seguro.

Esto puede entenderse porque en el actual Gobierno, tal como lo indica Cruz de Fascolda, esta iniciativa, “es un decreto vigente que no se ha materializado”.

La información acerca de este instrumento muestra que Cisa y los otros dos actores, Positiva Seguros y el Ministerio de Vivienda hicieron un acuerdo en el anterior Gobierno, pero con los cambios en los directivos y miembros de las entidades, durante este el Gobierno Petro está por confirmarse su continuidad.

A esto se añaden las dificultades que afectan a los actores participantes y que parecen indicar una baja rentabilidad.

A pesar de ello, es importante conocer cómo le fue a la iniciativa mientras Iván Duque aún era Presidente; pero aquí las entidades no tenían muchas cifras para compartir.

En un inicio Cisa explicó que no tenían información, así como el Ministerio de Vivienda, quien en su momento era el ejecutor del programa.

A pesar de esto, Positiva sí ofreció algunos datos relevantes. “Sobre el seguro de Renta Vitalicia Inmobiliaria tuvimos 180 solicitudes en 2022. Por ser este un producto nuevo en el país tenemos aprendizajes en esta primera etapa de comercialización”, afirma Díaz.

Ante esto, añadió que uno de los aprendizajes está encaminado a las condiciones para poder aplicar el producto, ya que son varios actores los que participan, como, “el inversionista inmobiliario (Central de Inversiones S.A. -Cisa-) que pone las condiciones para realizar el seguro; la aseguradora (Positiva Compañía de Seguros S.A) que lo comercializa; el propietario del inmueble y las condiciones del mercado inmobiliario”.

Por último, indicó, “esperamos que el inversionista inmobiliario revise algunas de esas condiciones (como tasas, edades y valores de los bienes) frente a lo que en la primera fase nos mostró el mercado, para poder realizar los ajustes pertinentes y así dar impulso a esta iniciativa que busca dar alternativas económicas a los adultos mayores que tienen un bien inmueble”, concluyó Díaz.

Los ministerios involucrados en la iniciativa declinaron una solicitud de comentarios. Si bien durante el Gobierno Duque se dio luz verde para que se materializara a través del decreto y los distintos actores, hoy permanece en un limbo, y algunos como Cisa ya no participan en él, aun cuando la aseguradora lo sigue contemplando como inversionista inmobiliario.

Lo anterior deja en incertidumbre lo que Positiva plantea frente a los ajustes de este inversionista, ya que actualmente no tendrían uno si Cisa no está en la alianza.

Todo esto, puede deberse a la baja rentabilidad que estaría dando como resultado esta iniciativa, razón por la que tal vez no se pronuncian al respecto algunos los actores que el año pasado la gestionaban.

Diferencias existentes entre este instrumento y la hipoteca inversa

Las personas suelen confundir los términos, en parte porque hipoteca inversa fue lo que se propuso en un inicio por el Gobierno Duque, pero que luego, por algunas inconformidades pasó a ser renta vitalicia. La mayor diferencia aquí es que, como se menciona, la renta vitalicia es un contrato de seguro que ofrecen las aseguradoras, mientras que la hipoteca inversa es un contrato de crédito ofrecido por una entidad financiera como un banco; además, en esta última, el heredero puede recuperar su vivienda; en la renta no, solo si el tomador lo decide.

Según el informe, 90% de los consumidores en América Latina ha notado que productos como alimentos y transporte están mucho más caros

El superintendente Financiero, César Ferrari, reiteró la importancia de mejorar la liquidez y ampliar la base de emisores, en medio de la a sexta mesa de trabajo de ‘Mercado de Capitales’

Hernán González, country manager de Assist Card Colombia, dijo que son líderes dentro de esta categoría y que tienen presencia en más de 45 países del mundo