MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

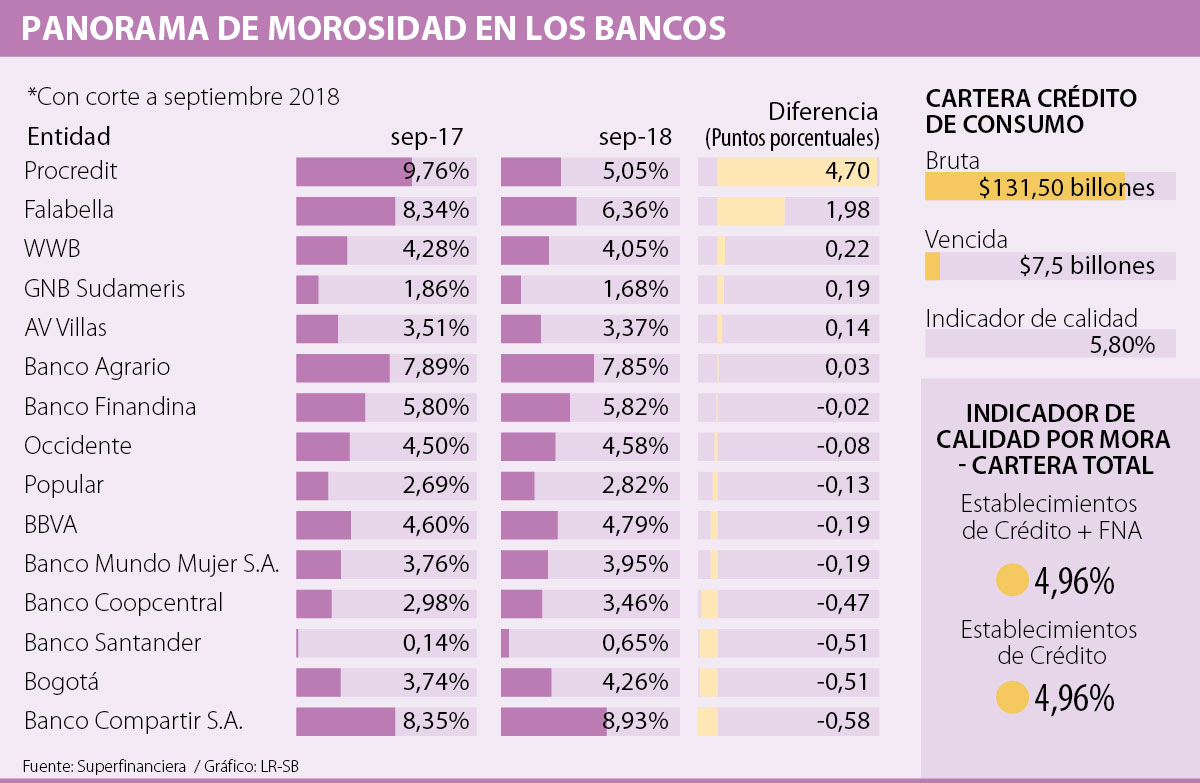

Procredit es la entidad que más ha disminuido la mora en su cartera.

Con corte a septiembre de 2018, según cifras de la Superfinanciera, los colombianos le deben al sistema bancario y financiero, en cartera de consumo, $131,50 billones, de los cuales, $7,5 billones están en mora; es decir, 5,8% es la proporción de la cartera bruta que está vencida.

En términos generales en septiembre de 2018, la cartera vencida incrementó cerca de 46 puntos básicos al ubicarse en 4,96% comparado con 4,5% del mismo periodo del año anterior.

Ahora, con base en esto, Asobancaria comentó que “este aumento no se constituye como una señal de alerta para el sector debido a las expectativas de recuperación económica para los próximos meses”.

El gremio bancario también aseguró que “estos niveles de morosidad no son preocupantes, teniendo en cuenta que hace algunos años el vencimiento se encontró en niveles superiores a 10% y, así mismo, la adecuada gestión de riesgos de las entidades bancarias ha permitido que el indicador del cubrimiento de la cartera vencida se encuentre por encima del 100%, lo que representa una señal de solidez por parte del sector ante el deterioro de algunas variables del entorno macroeconómico”.

Referente a cómo está el panorama en cada una de las entidades bancarias del país en su cartera total, con una diferencia de 4,7 puntos porcentuales (pps) el banco Procredit es la entidad que más ha logrado mejorar los niveles de morosidad durante el periodo septiembre 2017-2018, según cifras de la Superfinanciera sobre el indicador de calidad de cartera, que mide el vencimiento sobre la cartera total.

De 24 bancos que reportaron cifras al ente regulador, entre el periodo en mención, únicamente seis han mejorado y logrado bajar los niveles de mora. Seguido de Procredit, está Banco Falabella con 1,98 pps; el tercer puesto es para Banco W al descender 0,22 pps; el cuarto lugar se lo lleva GNB Sudameris con 0,19 pps, en el quinto escalafón se ubica el Banco Av Villas que bajó 0,14 pps y en el sexto está Banco Agrario con 0,03 pps (ver gráfico).

En términos de crédito de consumo, según un reciente estudio de TransUnion, para los principales productos de crédito, aunque los indicadores de morosidad han mejorado disminuyendo su crecimiento año contra año en el último trimestre de 2018, las entidades crediticias siguen siendo prudentes a la hora de emitir nuevos créditos a los consumidores.

Virginia Olivella, gerente senior de Investigación y Consultoría de Servicios Financieros de TransUnion dijo que “en general, el mercado de crédito de consumo colombiano parece estar en modo de recuperación, con mejoras observadas en muchos productos crediticios, especialmente en los indicadores de morosidad. Este desarrollo, combinado con una inflación y tasas de interés más bajas, podría poner a los consumidores en una buena posición, en la que podríamos ver mejoras adicionales en el desempeño crediticio a corto plazo”.

Para TransUnion, las tarjetas de crédito siguen siendo el producto de crédito más popular. Cerca de seis millones de personas tienen uno o más de estos con un total de 11,5 millones de tarjetas de crédito abiertas.

Evite caer en mora con esta opción de la Superfinanciera

Una alternativa es redefinir su crédito. En esta podrá ajustar las condiciones del préstamo con las que este fue tomado al comienzo, es decir, podrá ampliar los plazos del producto financiero que ya tenía y dependiendo del banco, la tasa de interés puede mantenerse, subir o bajar.

La Circular 026 de 2017 de la Superfinanciera permite el uso de esta herramienta si la obligación no ha alcanzado mora consecutiva mayor a 60 días para microcrédito y consumo y 90 días para comercial y vivienda. Si se incumple el nuevo acuerdo de pagos definido, automáticamente será catalogado como crédito reestructurado con anotación en el historial crediticio.

De acuerdo con la Superintendencia Financiera de Colombia, Confiar, La Hipotecaria y Banco GNB Sudameris son las entidades con menores tasas para este préstamo

El banco ha puesto en marcha la entrega de préstamos digitales a clientes con buenos hábitos financieros, logrando un crecimiento de 169% en el saldo de los recursos

La posible recesión en EE.UU., como consecuencia de la política arancelaria, llevó el precio del metal precioso a un nuevo máximo histórico que, incluso, seguirá subiendo