MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

LR analizó los históricos de las tasas de interés de la cartera de consumo, vivienda, crédito comercial ordinario, microcréditos y vehicular

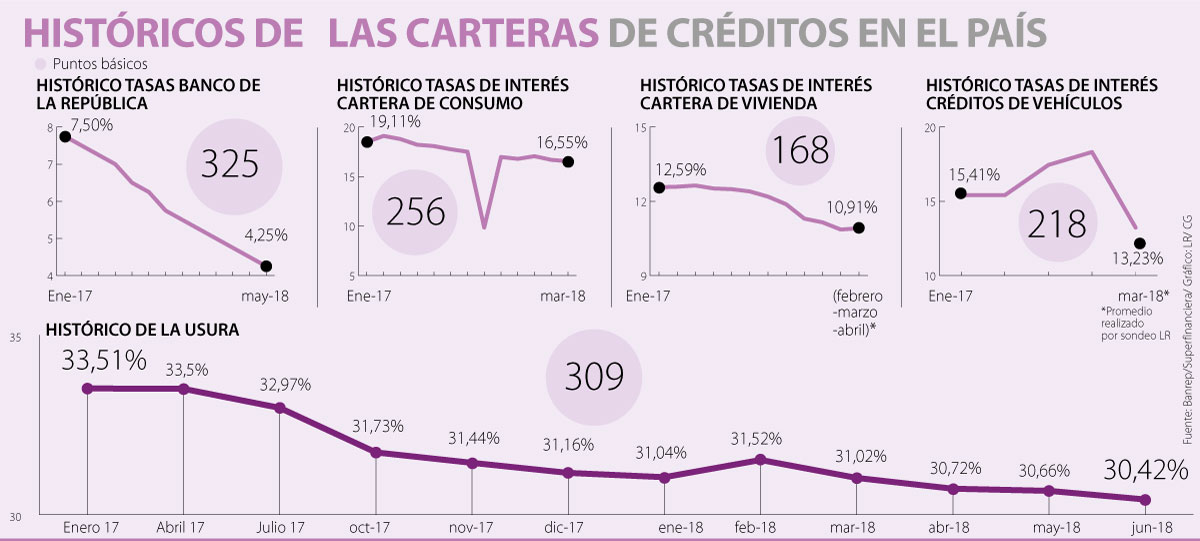

Desde finales de 2016 el Banco de la República empezó con su proceso de disminución de la tasa de interés para promover el consumo en los colombianos, generando la caída de 325 puntos básicos desde diciembre de 2016 cuando estaba en 7,75%, hasta el mes pasado que ubicó la tasa en 4,25%. En esta misma medida la tasa de usura, durante esos 17 meses ha caído, y según los analistas se seguirá dando a la baja si la política monetaria presenta el mismo comportamiento.

LR analizó los históricos de las tasas de interés de la cartera de consumo, vivienda, crédito comercial ordinario, microcréditos y vehicular (aunque este haga parte de la cartera de consumo) durante estas fechas, para analizar si este comportamiento también se presenta en otros intereses y encontró que en donde se evidencia la mayor baja es en créditos de consumo de libre inversión, al presentar una baja de 256 puntos básicos.

Pese a esto, tradicionalmente se ha dicho que la tasa de consumo es la que más cuesta que baje porque se asocia con un mayor riesgo. Y en ese sentido el director económico de Asobancaria, Germán Montoya, explicó que esto es un promedio y la aplicación de esta tasa de intervención no es igual para todos los segmentos. Además, explicó que “la velocidad con la que se da este comportamiento es diferente para el segmento comercial y microcrédito, que para el consumo, porque cada uno tiene un nivel de riesgo particular. E igualmente se debe aclarar que este riesgo está determinado por el ambiente macroeconómico local, los riesgos externos, confianza privada, el crecimiento de la economía, qué tan probable es que los sectores productivos entren en impago y otros factores que entran dentro de los monitores del nivel de riesgo”.

Segmentando las tasas de los créditos y analizando los históricos la de vivienda cayó en el periodo analizado 168 puntos básicos, el de vehículos (con el índice que hace LR) 218, el comercial 162 puntos y el microcrédito, contrario a las demás carteras, durante estos dos años ha aumentado 134 puntos básicos.

Jorge Saza, asesor financiero, explicó que “la tasa que más ha caído es la de consumo, y otra baja importante es la de vehículos, producto de la política monetaria, por lo que es un resultado relativamente esperable. Ahora, la tasa de interés de vivienda, por ejemplo, depende de otros aspectos como que la inflación se esté portando bien, porque es una tasa de largo plazo ya que son prestamos de 10,15 o 20 años”.

El analista explicó que el desempeño de las tasas depende de la demanda de los créditos y lo que se conoce como la transición también tiene su afectación. Esta tasa de consumo es la más inflexible para los analistas porque “es la que está más propensa a riesgos por el consumo y no retorno, mientras que al observar las de vivienda son más bajas porque la garantía es la vivienda lo que se vuelve parte del patrimonio, lo que se vuelve propiedad”, agregó el analista.

El comportamiento de la tasa de usura

Al final de mayo la Superintendencia Financiera dio a conocer la tasa de usura que regirá para los bancos en la modalidad de crédito de consumo y ordinario. Como confirmó el ente, esta se ubicó en 30,42% efectivo anual, lo que significó una disminución de 24 puntos básicos respecto a la tasa de usura de mayo que fue de 30,66%. Comparando el comportamiento histórico de la tasa de usura con las bajas de las tasas del Banco de la República, la estipulada por la Superfinanciera ha tenido un comportamiento similar ya que presentó una caída de 309 puntos básicos entre finales de 2016 y mayo de este año.

El presidente del grupo, Jorge Mario Velásquez, habló del convenio de escisión que firmaron con el Grupo Sura y la el valor de los títulos de las empresas.

La visión de MejorCDT nació de una realidad compartida por muchos colombianos: la dificultad para acceder al CDT más rentable de manera sencilla

Algunas de las recomendaciones de los analistas son invertir en CDT, ETF o acciones locales e internacionales, con el fin de diversificar ingresos