MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

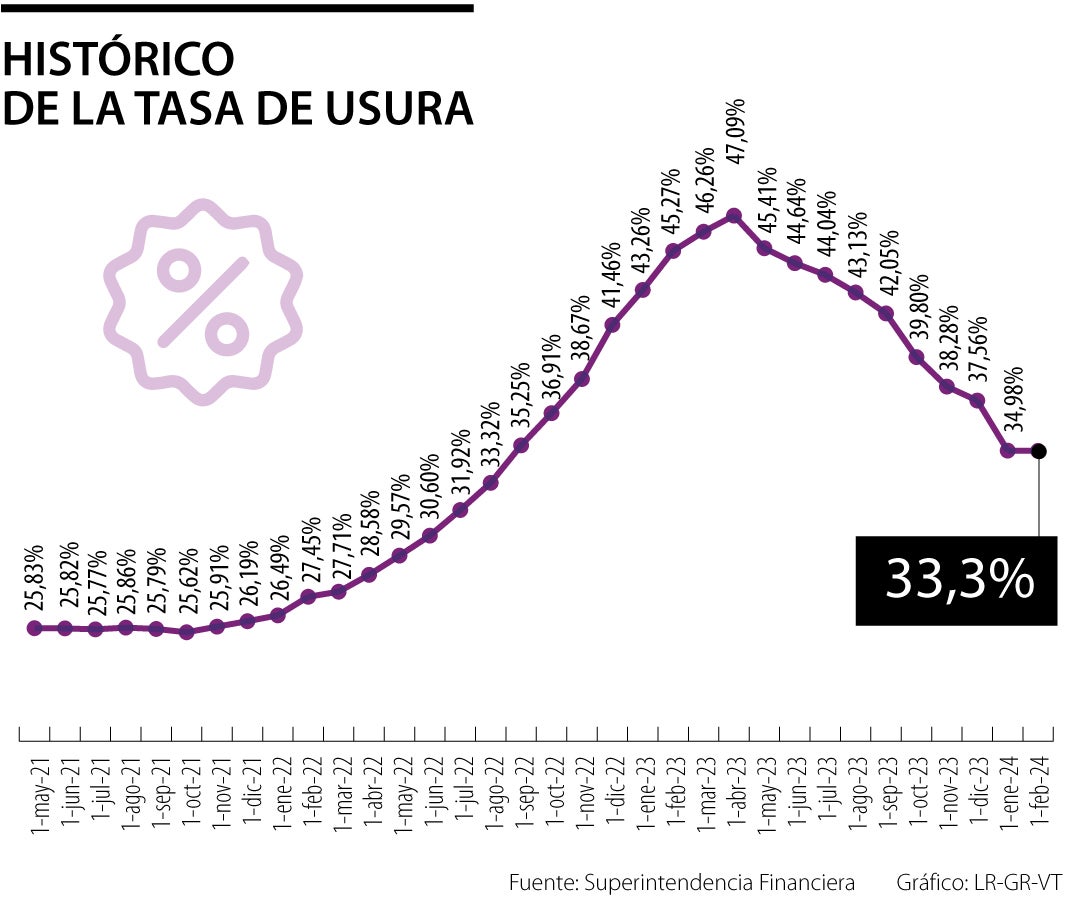

La tasa de usura vuelve a caer en marzo y llega al nivel más bajo desde julio de 2022

El indicador de referencia del sistema financiero toca su nivel más bajo desde julio de 2022. la tasa de usura viene bajando de forma constante desde mayo del año pasado

La tasa de usura continúa su tendencia a la baja, que arrancó en los primeros meses del año pasado después de que los bancos iniciaran la llamada guerra de tasas, en medio de la alta inflación que sentían los colombianos en 2023.

Según la Superintendencia Financiera, este indicador para marzo será de 33,3%, una reducción en comparación de la que había en febrero, que era de 34,97%. Así, la tasa máxima que le pueden cobrar a la hora de solicitar un crédito continúa cediendo y llegó a un nivel que no se veía desde julio de 2022.

El tipo de referencia del sistema financiero ha caído desde mayo de 2023 alrededor de 1.000 puntos básicos, por lo que ya completa 10 meses retrocediendo. En una entrevista previa con LR, Mario Pardo, presidente del Bbva, destacó el comportamiento que ha venido mostrando este indicador, aunque pronosticó que las reducciones no tendrán las mismas magnitudes de caídas durante este año.

“La tasa de usura, que es la máxima legal posible para préstamos, estaba hace un año en aproximadamente 46% E.A. y hoy está en 33,3% E.A., de manera que también se está viendo en el caso colombiano una reducción del costo de los créditos”, aseguró Alejandro Useche, profesor de la Escuela de Administración de la Universidad del Rosario.

Los analistas esperan que la caída en las tasas de interés ayude a la reactivación del consumo y a la solicitud del crédito, luego del retroceso que se evidenció el año pasado. Según las cifras a noviembre, la cartera bruta del sistema financiero se contrajo 6,12%, con los retrocesos más grandes en el segmento de consumo.

Esta tendencia también la notan los bancos, que se vieron afectados el año pasado por las altas tasas de interés que golpearon los desembolsos de créditos.

El presidente de Bancolombia, Juan Carlos Mora, dijo la semana pasada en la presentación de sus resultados financieros que este entorno, sumado a la alta inflación que aún se sentía, “con una menor demanda de crédito y afectación en la capacidad de pago” golpearon el desempeño de las utilidades.

Además, el reporte de la situación de crédito del Banco de la República, a corte de diciembre del año pasado, también confirmó que las altas tasas continúan siendo el principal dolor de cabeza de los consumidores a la hora de solicitar un crédito.

Según el informe, la queja más frecuente está relacionada con la percepción de que el costo de las obligaciones continúa en un nivel muy alto. La respuesta se encontró tanto para los clientes de los bancos, como de las cooperativas y las compañías de financiamiento.

Pese a esta percepción, las cifras de la Superintendencia Financiera muestran que la tasa promedio ponderada para la semana del 16 de febrero fue de 22,43% para los desembolsos a personas, por debajo de la tasa de 28,18% E.A. que se vio en la semana que finalizó el 17 de febrero del año pasado.

La tasa de usura, el máximo interés que se les puede cobrar a los usuarios, cayó por primera vez en mayo de 2023, después de un año y medio de no hacerlo. Desde ese momento, la caída ha sido constante y ahora en marzo de 2024 se presenta el valor más bajo, en medio de una política monetaria expansiva. ”El Banco de la República ya anunció que el programa de reducción de tasas va a continuar, sin embargo, la velocidad va a depender de qué tanto reaccione a la baja la inflación, es decir, qué tanto sigue cayendo la velocidad de la cabeza en el tránsito”, afirmó Andrés Giraldo, profesor de la Universidad Javeriana.

De acuerdo con la Superfinanciera, el sector suma un total de $977 billones, un alza de casi 7,5% anual para el segundo mes del año. gobierno planteó nuevo uso de los recursos

El próximo holding financiero anunció este viernes a los nuevos integrantes de equipo directivo. Se espera la materialización del conglomerado en este semestre

Cada ADR no representa acciones reales de la compañía, sino el derecho a recibir una parte proporcional de los ingresos netos de US$3,33