MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Antes de iniciar el proceso, según recomienda Asobancaria, debe tener en cuenta que la decisión de dar o no el crédito depende totalmente de la entidad.

Con esto en mente, lo primero es conocer la oferta crediticia. En su portal de consejos financieros, Visa advierte que antes de elegir el crédito hay que buscar aquel que se ajuste a sus necesidades. “Es importante que revisen las ofertas de distintas instituciones bancarias y elija la que más le convenga”.

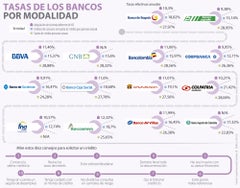

En este proceso, el segundo consejo a tener en cuenta es analizar adecuadamente las tasas de interés. Visa destaca la búsqueda de las más competitivas. Francisco Cubillos, experto en finanzas personales y profesor de la Universidad del Rosario, asegura que la equivocación nace en que la gente “no maneja el tecnicismo financiero relacionado con el cálculo de las tasas de interés”.

Daniel Castellanos, analista del sector bancario, explica que en lo que usted se debe fijar es en la tasa efectiva anual. “A usted le van a hablar de tasas nominales, tasas de vencimiento, pero en realidad la más adecuada es la tasa efectiva anual”, señala el analista, quien sugiere hacer las comparaciones con esta última.

En su camino para obtener el crédito, evite sobreendeudarse y pedir más de lo que se necesita o de lo que realmente pueda pagar. Este es el tercer consejo. Alfredo Barragán, especialista en banca de la Universidad de los Andes, asegura que este es uno de los errores “clave” en los que no hay que caer. “Una cosa es lo que se necesita y otra es la capacidad de endeudamiento. A veces la gente se deja convencer con cualquier oferta”, asegura.

El riesgo evidente es terminar endeudándose con un monto que no se puede pagar. Para saber su capacidad de endeudamiento, según la Asobancaria, puede aplicar la siguiente fórmula: reste de sus ingresos totales mensuales, sus gastos mensuales fijos y multiplique la cifra por 40%. Ese número arrojará cuál es su capacidad de deuda. Sin embargo, Castellanos asegura que puede ser “esa fórmula como puede ser otra”, porque depende de si, por ejemplo, su asesor le dice que su endeudamiento no debe superar 30% de los ingresos que tiene.

Ya cuando esté al frente de su asesor evite ser muy invasivo con él. Cubillos explica que “todos esos procesos tienen un componente humano importante. Finalmente, es un asesor el que aprueba o no el crédito, entonces entra a jugar un factor humano”. Ese es el cuarto secreto.

Quinto, evite acceder a que le hagan una consulta en las centrales de riesgo cada vez que le ofrezcan una tarjeta de crédito. “El número de veces que se hace esto a nombre de uno le va bajando el scoring. Eso quiere decir que usted está pidiendo muchos créditos”, explica Castellanos. Además, advierte que debe prestarle atención al monto de crédito disponible, porque “entre más productos que vaya teniendo, más pequeño es el cupo de endeudamiento”. Pero lo más importante, es no olvidar la importancia de un buen historial crediticio (sexto). Cubillos advierte que la historia crediticia es “importantísima, porque hoy en día el crédito es una opción necesaria de financiación y cuando una persona está reportada, le toca manejar casi todo en efectivo”. El analista dice que, hoy día, el historial crediticio es casi comparable con los antecedentes penales.

Documentación, referencias y seguro

Cuando escoja su banco, revise bien los requisitos para llevar toda la documentación necesaria. Barragán considera que si lo hace se evita perder el tiempo, pese a que “las personas son muy laxas en eso y va retrasando el procedimiento”. También tenga en cuenta la observación de Asobancaria sobre las referencias que le soliciten y asegúrese que las personas vayan a hablar de su “excelente comportamiento financiero”. Por último, no olvide la posibilidad de usar un seguro para pagar la deuda asumida, si llega a quedar sin empleo. Castellanos explica que “un seguro encarece el crédito, pero le da tranquilidad”. Esos son los últimos tres consejos.

Las opiniones

Alfredo Barragán

Especialista en banca

“Las finanzas personales son tan importantes como la educación normal. Tienen que convertirse en un hábito y no en algo esporádico.”

Francisco Cubillos

Experto en finanzas personales

“La gente no tiene un nivel suficiente de educación financiera y no mide el impacto de endeudarse en exceso. Es un tema de cultura”.

Con más de 500.000 clientes, la entidad sigue comprometida con la misión de brindar servicios bancarios accesibles y de alta calidad

Para variar su portafolio de inversión, puede destinar 20% a renta fija, 10% a renta variable y 10% en acciones locales en la BVC

La visión de MejorCDT nació de una realidad compartida por muchos colombianos: la dificultad para acceder al CDT más rentable de manera sencilla