MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

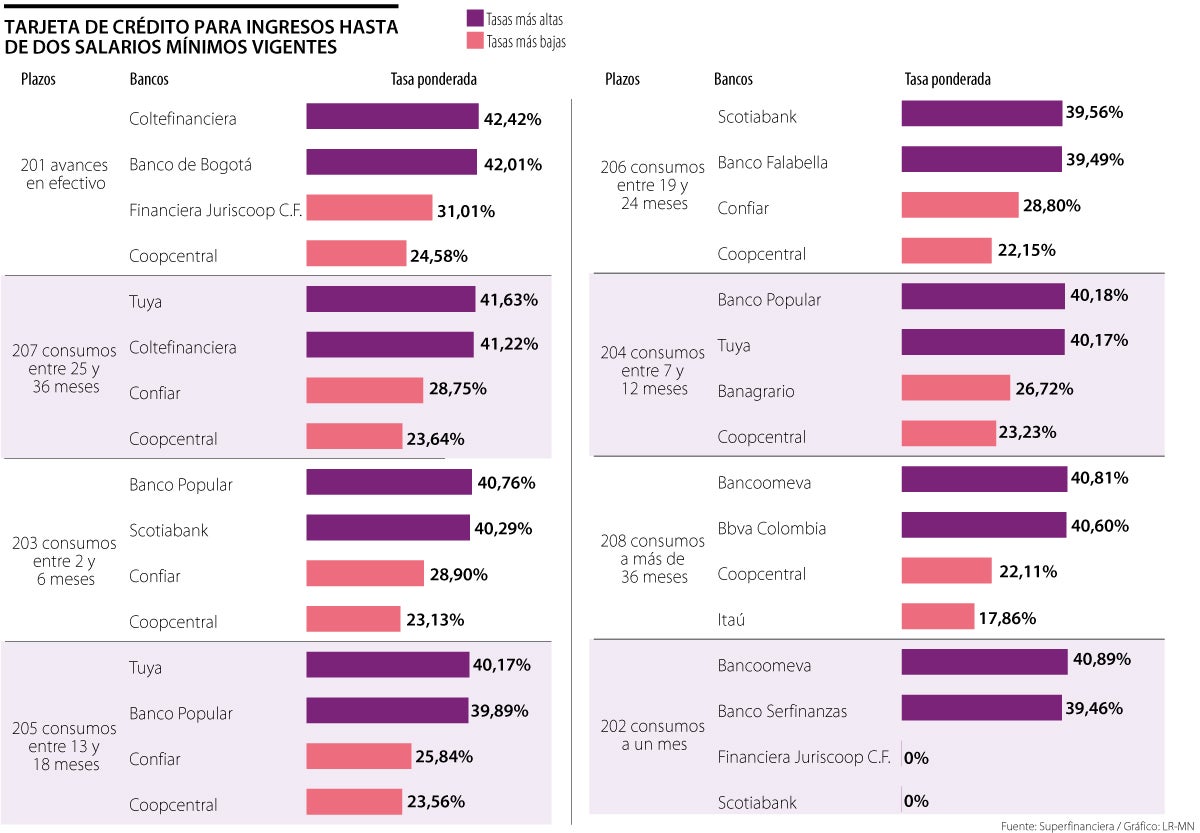

Tarjetas de crédito para ingresos de hasta dos salarios mínimos

La SuperFinanciera certificó la sexta disminución seguida en la tasa de usura, por lo que los bancos no podrán cobrar más de 39,8%

En un movimiento que ha marcado la sexta reducción consecutiva, la Superintendencia Financiera de Colombia certificó una nueva disminución en la tasa de usura para octubre próximo.

Esta medida restringe a los bancos, limitando sus tasas de interés a 39,80%, y marcó una caída significativa de 225 puntos básicos desde la tasa previa que estaba en 42,05%.

Actualmente, los bancos con las tasas más cercanas a la usura en tarjetas de crédito para ingresos de hasta dos salarios mínimos vigentes son Banco Tuya, Banco Popular, Scotiabank y Bancoomeva.

Este recorte se presenta como un seguimiento de la política iniciada en abril de este año, cuando la autoridad financiera comenzó a implementar recortes en la tasa de usura, acumulando una reducción total de 729 puntos básicos en los últimos seis meses.

“La reducción de 2,25% afectará marginalmente el ingreso de los nuevos créditos pero es de suponer que la inflación a la baja suponía que la expectativa de reducción de la tasa del Banco de la República, de alguna manera, inducirá el mismo efecto en el mediano plazo”, comentó Wilson Tovar, analista y director de investigaciones económicas en Acciones y Valores.

Una de las tendencias notables es la competencia en las tasas de interés para tarjetas de crédito, iniciada en mayo por una ‘guerra de tasas’ entre los bancos. Según los datos regulatorios con corte al 21 de julio, el promedio de las tasas de interés para tarjetas de crédito se situó en 25%, para aquellos créditos con un límite superior a dos salarios mínimos. Sin embargo, estas cifras varían según los plazos establecidos por los distintos bancos y las entidades.

La tasa de usura se encuentra en sintonía con la reducción de las tasas de interés en tarjetas de crédito implementada por los bancos desde marzo. Cabe destacar que la tasa de usura está íntimamente ligada al comportamiento del interés bancario corriente.

Según la Superfinanciera, actualmente, las tarjetas de crédito para ingresos de hasta dos salarios mínimos vigentes están en una tasa ponderada de 30,96%, y para el plazo de 201 avances en efectivo 40,76%, en este mismo periodo, los bancos con tasas más altas son Coltefinanciera con 42,42% y Banco de Bogotá con 42,01%; y los que tienen las tasas más bajas son Financiera Juriscoop C.F. (31,01%) y el Banco Cooperativo Coopcentral (24,58%).

“La banca viene trabajando en reducir sus tasas de interés del crédito, incluso mas allá de las medidas regulatorias como la tasa de usura”, explicó César Tamayo, decano de finanzas, economía y gobierno de Eafit.

En el plazo de 207 consumos entre 25 y 36 meses, Tuya (41,63%) y Coltefinanciera (41,22%) son los bancos con tasas más altas; entre las más bajas en este plazo está Confiar (28,75%) y Coopcentral (23,64%).

Si está buscando una tarjeta de crédito con un periodo de 203 consumos entre dos y seis meses, que actualmente tiene una tasa ponderada de 38,25%, según la Superfinanciera, debe tener en cuenta que las tasas más bajas y lejanas a la tasa de usura son Confiar (28,90%) y Coopcentral (23,13%); a su vez los bancos con las tasas más altas de este plazo, son Banco Popular (40,76%) y Scotiabank (40,29%).

El Banco Tuya y Banco Popular, con tasas de interés de 40,17% y 39,89%, respectivamente, son las más cercanas a la tasa de usura en el plazo de 205 consumos entre 13 y 18 meses en los bancos.

En el plazo de 206 consumos entre 19 y 24 meses, Scotiabank y Banco Falabella son los bancos con tasas más altas, cada uno con 39,56% y 39,49%, mientras que Confiar (28,80%) y Coopcentral (22,15%) son las más bajas.

También hay otros periodos que tienen distintas tasas de interés, como el plazo de 204 consumos entre siete y 12 meses, cuya tasa más alta es 40,18%, del Banco Popular; 208 consumos a más de 36 meses con 40,81% de Bancoomeva y 202 consumos a un mes con la tasa más alta de 40,89% de la misma entidad y le sigue con este plazo, Banco Serfinanzas (39,46%).

A pesar de esta tendencia a la baja, es importante tener en cuenta que la tasa de interés para microcréditos y créditos de bajo monto también ha experimentado disminuciones en los últimos meses. No obstante, la tasa de interés para créditos populares, rurales y urbanos sigue siendo la más elevada, manteniéndose en un porcentaje de 52,89%.

El descenso de la tasa de usura, que era previsible en el sector tras el anuncio en el simposio de Asobancaria, tendrá un impacto marginal en los ingresos provenientes de los nuevos créditos. Se espera que esta reducción, combinada con una expectativa de inflación a la baja y una posible disminución en la tasa del Banco de la República, tenga efectos en el mediano plazo.

Como señala el codirector del Emisor Roberto Steiner, el sector se encuentra ante el desafío de prepararse para una economía con un crecimiento más lento y tasas de interés elevadas. Esto, sin duda, implicará una disminución de los ingresos de los bancos, independientemente de las gestiones realizadas por la Superintendencia.

“El punto realmente es como el sector se prepara para una economía con menor crecimiento con tasas altas y como dijo el codirector Steiner enfrentando un soft landing con riesgos inflacionarios en el horizontes lo que indiscutiblemente bajara los ingresos de los bancos independientemente de las gestiones de la Super”, agregó Tovar.

Urs Wietlisbach, cofundador de Partners Group, mantiene una apuesta importante en infraestructura con Prime Energía, empresa de generación eléctrica en Barranquilla

La entidad reguladora argumentó que la propuesta podría generar preocupaciones desde la libre competencia económica

Redeban lanzó esta iniciativa con algunos actores del sistema privado. En poco más de dos meses ya hay más de 30 millones de transacciones. Llaves podrían pasar a Bre-B.