MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

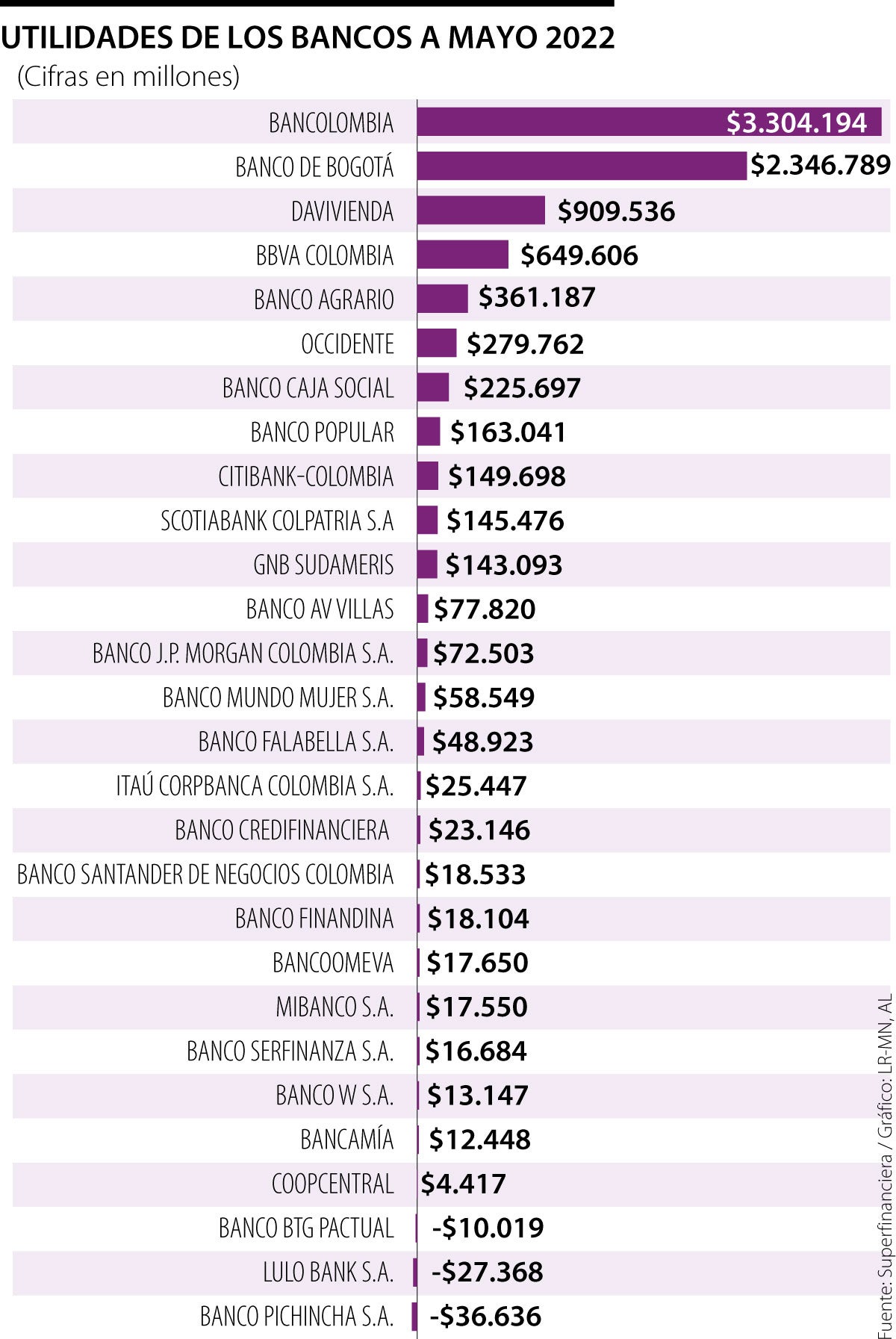

Si se hace el ranking por bancos nacionales, Bancolombia sigue liderando a junio, con ganancias que suman los $3,3 billones

En el primer semestre del año, las utilidades de los bancos sumaron $9 billones, una cifra que representa un aumento de 83,8% frente al mismo periodo del año pasado. Las entidades nacionales aportaron $7,4 billones, los bancos internacionales reconocieron $1,01 billones, y los bancos públicos de primer piso representaron $361.187 millones.

Esas son las cifras que dejan ver el último informe del sistema de la Superintendencia Financiera de Colombia (SFC), concluyendo que, al cierre de junio, los activos del sistema (propios y de terceros) alcanzaron $2.483,4 billones, con un crecimiento real anual de -0,16%. De ese valor, $1.257,6 billones corresponden a recursos propios de las entidades vigiladas. La relación de activos totales a PIB fue de 200,6%.

Si se hace el ranking por bancos nacionales, Bancolombia sigue liderando, con ganancias que suman los $3,3 billones. De cerca le sigue Banco de Bogotá, con $2,3 billones y Davivienda completa el top tres, con $909.536 millones.

En cuanto al sector público de primer piso, el Banco Agrario reportó ganancias por $361.187 millones, con un crecimiento de 19,4% frente al mismo periodo del año pasado.

Mientras tanto, las entidades bancarias internacionales que más utilidades alcanzaron fueron Bbva, con $649.606 millones; Citibank Colombia con $149. 698 millones; Scotiabank Colpatria, con ganancias por $145.476 millones y GNB Sudameris, con $143.093 millones.

Es de destacar que en Colombia operan nueve entidades bancarias extranjeras, de las cuales el Banco Pichincha presentó pérdidas por -$36.635 millones, al igual que BTG Pactual con -$10.019 millones.

“Sobre las utilidades de todo el sector financiero, queremos puntualizar que 64% de esas ganancias son rendimientos de los colombianos que tienen sus recursos en una AFP o en un fondo de inversión y son para su propio beneficio”, dijo Hernando José Gómez, presidente de Asobancaria.

La solvencia total se ubicó en 17,69%, mayor en 8,69 puntos porcentuales respecto al mínimo requerido (9%). Mientras que la solvencia básica, compuesta por el capital con mayor capacidad para absorber pérdidas, llegó a 13,98%, superando en 9,48 puntos el mínimo regulatorio de 4,5%.

La cartera comercial creció 2,7% anual en términos reales, consolidando en junio el octavo mes consecutivo de crecimiento en terreno positivo. En términos intermensuales, el saldo se incrementó en $6,6 billones, ante el dinamismo en los segmentos corporativo ($2,2 billones) y moneda extranjera ($2,6 billones).

Del mismo modo, el microcrédito completó en junio seis meses de crecimiento positivo consecutivo, hasta 4,1% real anual, y un aumento del saldo nominal de $98.900 millones.

“Una banca solida es un gana gana para el país, en su esquema de captación de recursos y colocación de los mismos, genera de primera mano seguridad y confianza en quien depositamos nuestros ahorros y tranquilidad y crecimiento a la hora de tomar un crédito. Sucede con las personas naturales, les permite adquirir vivienda con plazos generosos; y las empresas de todos los sectores económicos tienen la oportunidad de crecer con el apalancamiento de la banca, se les convierte en el socio estratégico mas importante”, dijo Wilson Triana, experto y consultor en banca y seguros.

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

Los factores que más influyeron al momento de invertir durante el último mes del año fueron la política fiscal y las condiciones sociopolíticas

Ahora un CDT a corto plazo, entre 30 y 59 días, con un monto desde $300.000 hasta $10 millones, ofrece una rentabilidad de 9% E.A