MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En el país hay 12,4 millones de plásticos activos

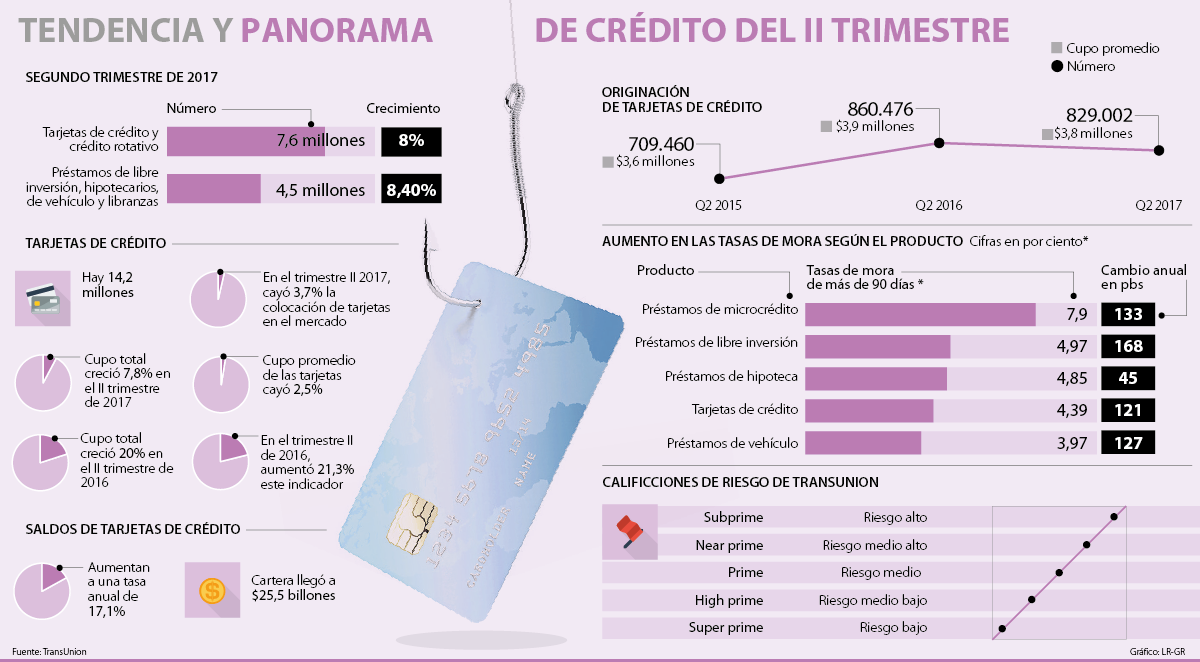

Aunque es un tema que han venido reiterando tanto la Superintendencia Financiera, como los bancos, en su reporte de tendencias y panorama de crédito, TransUnion señaló que, durante el segundo trimestre del año, en todas las principales líneas de crédito hubo un aumento en el número de morosos, principalmente, por dos razones: el aumento de la población que accede a servicios financieros y el estado en el que se encuentra actualmente la economía del país.

Dentro de las líneas analizadas, en las que están los créditos de vehículo, hipotecarios, microcréditos, de libre inversión y las tarjetas de crédito, fue en los carros donde menos se colgaron los colombianos, ya que el porcentaje de morosidad a más de 90 días estuvo en 3,97%.

El segundo indicador más bajo fue para las tarjetas de crédito, que quedó en 4,39%. El informe resaltó que 7,6 millones de consumidores accedieron a una tarjeta de crédito o crédito rotativo, lo que significó un aumento de 8% con respecto al mismo periodo del año anterior.

Las tarjetas de crédito siguen siendo el producto más demandado por los colombianos. Según la empresa, aunque la colocación de este dinero plástico cayó 3,7% en el trimestre, comparado con el mismo lapso de 2016, hay 14,2 millones de estos productos activos, utilizados por 7,4 millones de personas.

La entidad subrayó como algo preocupante la caída de la emisión de tarjetas, puesto que entre abril y junio del año pasado la cifra había aumentado en 21,3%. Virginia Olivella, directora de investigación y consultoría de TransUnion Colombia, explicó que “la originación de nuevas tarjetas venía creciendo consistentemente durante el último año, aunque en el primer trimestre de 2017 empezamos a ver una desaceleración en el crecimiento”.

“Los colombianos continúan obteniendo acceso a diferentes productos de crédito, pero la mora en los pagos empieza a crecer a un ritmo mucho más rápido de lo que hemos venido observando durante los últimos años”, agregó Olivella.

TransUnion maneja cinco calificaciones de riesgo, y en todas se evidenció una desaceleración en el segundo trimestre, aunque especialmente esta tendencia se nota en el segmento de subprime (riesgo alto), en el cual se redujo casi 25% la colocación de nuevas tarjetas.

Una de las explicaciones de esta tendencia, sobre todo en este bloque de mayor riesgo, es que las entidades financieras están disminuyendo su exposición al riesgo frente al grado de crecimiento de los niveles de mora.

Así mismo, el monto promedio asignado a las nuevas tarjetas se redujo en 2,5%, al pasar de $3,9 millones a $3,8 millones en este trimestre, aunque los saldos de las mismas continúan aumentando a un ritmo anual de 17,1%, lo que, en este momento, representa una cartera de $25,5 billones.

Olivella reseñó que la combinación entre el incremento del saldo y cupos de crédito más bajo es un determinante clave del aumento en la tasa de utilización de las tarjetas de crédito por parte de los consumidores.

Luego de las tarjetas, el siguiente producto con más problemas de morosidad fue el de los créditos hipotecarios, ya que en esta rama el indicador llegó a 4,85%, 45 puntos básicos más que el año anterior.

Otro de los productos que mostró un fuerte aumento en la falta de pago mayor a 90 días fue el de los préstamos de libre inversión, pues la tasa llegó a 4,97%, es decir, que tuvo un cambio anual de 168 puntos.

Según indicó el reporte de TransUnion, en la línea de microcréditos fue en donde más aumentó la tasa de mora en este tramo del año.

Así, este tipo de préstamos tuvo un aumento en la mora con más de 90 días de 7,90%, lo que representó un aumento de 133 puntos básicos frente al año anterior.

Natalia Granados, del equipo de estrategias de Global Securities, explicó que esto puede relacionarse con que “el traslado de la política expansiva efectuada por el Banco de la República no se ha visto reflejada en los créditos de consumo de manera contundente, ya en varias oportunidades el Ministerio de Hacienda ha llamado la atención al sistema financiero sobre este particular”.

Por lo tanto, se ha evidenciado que la tasa de referencia del Emisor cayó a 5,25%, desde 7,75% el último año, mientras que, por el contrario, la tasa de usura subió de 29% al 32,22%, lo que impacta al consumo, dijo la analista.

Finalmente, en cuanto a los rangos de edad, los millennials lo que más consumen son tarjetas de crédito (83%), seguido del crédito de vehículo (9%), vivienda (6%) y libranza (2%).

Por el lado de la generación X, hay un comportamiento similar, ya que 83% del portafolio de esta edad lo tienen las tarjetas de crédito, mientras que los préstamos de vehículo llegaron a 8%. En los baby boomer, los plásticos ocupan 79%.

Esperan mejores expectativas para el próximo año

A pesar de estos resultados, Olivella manifestó que, por la posible recuperación de la economía el próximo año y una mayor disminución en las tasas de interés, es posible que este panorama mejore, aunque destacó como tema fundamental que mejore la confianza del consumidor, ya que, aunque hayan tasas bajas, si el consumidor tiene incertidumbre siempre va a estar posponiendo las compras.

Según la firma, los analistas locales y externos esperan que en 2018, el PIB del país crezca entre 2,6% y 2,9%.

María Lorena Gutiérrez, presidenta del conglomerado, le explicó a La FM que se tomó esta decisión ante el pronunciamiento no vinculante de la SIC

A partir de hoy, los usuarios de la entidad contarán con tres nuevas opciones para completar exitosamente sus hipotecas

La histórica caída del dólar refleja pérdida de confianza en EE.UU., presión sobre la Fed y cambio drástico en expectativas económicas globales ante temores comerciales inciertos