MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

WeWork y Saudi Aramco fueron las empresas que sonaron la semana pasada: la primera por la salida de su CEO y Aramco por el ataque del 14 de septiembre.

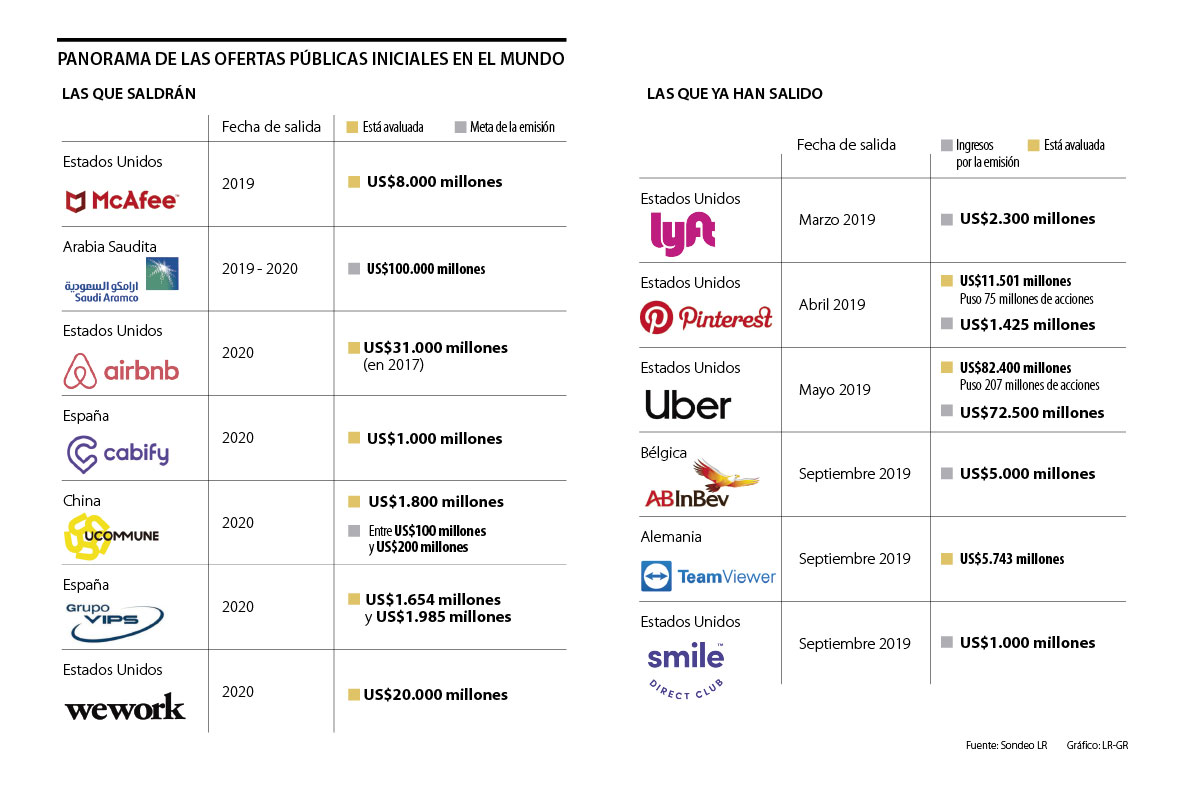

Una forma de monetizar los negocios es poniendo acciones en la bolsa, y ese parece que es el objetivo en común de varios dueños de compañías e inversionistas este año. Hasta el momento, siete empresas de diferentes sectores han confirmado que saldrán al mercado bursátil entre 2019 y 2020: McAfee, Saudi Aramco, Airbnb, Cabify, Ucommune, Vips y WeWork.

Las proyecciones económicas de organismos internacionales como el Banco Mundial, el Fondo Monetario Internacional (FMI) o la Organización para la Cooperación y el Desarrollo Económicos (Ocde) no son alentadoras y eso aumenta la incertidumbre mundial. Esto, altera el comportamiento de los mercados y mina la confianza de los inversionistas, por lo que los analistas aseguran que ante dicha volatilidad, la decisión de las compañías de hacer una Oferta Pública Inicial (OPI) es actualmente compleja y riesgosa.

Juan David Ballén, director de Análisis y Estrategia de Casa de Bolsa SCB, señaló que “las empresas están saliendo en un momento algo difícil, pues los mercados están muy cerca a los máximos históricos, lo cual se consideraría que estén en niveles muy costosos para las compañías”.

A pesar de la difícil situación mundial, según Ballén, que las empresas salgan a hacer una OPI es “muy bueno para las compañías porque las ganancias tienden a ser más elevadas. Esto puede que no llame mucho la atención de los inversionistas, más aún en medio de la coyuntura de desaceleración de la economía global”.

¿Qué implicaciones tiene para las compañías que pretender salir a la bolsa entre este y el próximo año? De acuerdo con Carlos Rodríguez, gerente de renta variable Ultraserfinco, es una medida inteligente, pero no deja de ser riesgosa. “Es clave que las compañías tengan un gobierno corporativo claro, eso es determinante en una emisión de acciones. Además, deben tener un negocio que sea rentable, no importa que hoy no sea rentable, pero por lo menos deben contar con un plan para hacerlo rentable a cinco años”.

El ataque del 14 de septiembre que sufrió la mayor petrolera del mundo, Saudi Aramco, complicaron su salida a bolsa. Sin embargo, esta semana la compañía aseguró que a pesar de los ataques, su idea de cotizar en la bolsa sigue en pie, lo que representaría una de las emisiones más grandes en la historia con una expectativa de US$100.000 millones.

Ballén explicó que la idea de Aramco es particular, pues el fin que tienen detrás de la OPI es comenzar a desinvertir poco a poco en los sectores que no van a ser tan estratégicos en un futuro. “Con esos recursos, ellos van a buscar invertir en sectores que les generen unos dividendos positivos para su economía futura”.

Otro de los casos es WeWork, que retrasó la tan esperada salida a la bolsa como consecuencia de algunos interrogantes que tienen los inversionistas. La empresa estaría buscando una valoración entre US$10.000 millones y US$12.000 millones, muy por debajo de la valoración inicial de US$47.000 millones.

Ballén explicó que se trata de una mezcla de muchos factores. “Hace unos meses la empresa estaba sobrevalorada y le tuvieron que bajar, eso sucede cuando los precios de los activos están tan altos, a tal punto que los inversionistas interesados por la OPI piden un descuento”.

A principio del año las salidas a bolsa que más sonaron fueron las de Lyft, Pinterest y Uber. La primera logró recaudar US$2.300 millones, convirtiéndose en una de las líderes en su categoría. Seis semanas después, Uber, su competencia, salió a bolsa y sus acciones abrieron a US$42, “teniendo una valoración de mercado de US$72.500 millones.

En septiembre, tres compañías se lanzaron al ruedo: Ab InBev, Teamviewer y SmileDirectClub. La semana pasada fue el turno para AB InBev que en su salida a la bolsa sumó cerca de US$5.000 millones en Hong Kong, cifra inferior a la proyectada. La empresa volvió a lanzar su OPI luego de haberla cancelado en julio por las condiciones del mercado en ese momento. De acuerdo con datos de Refinitiv, se trata de la segunda mayor salida a bolsa del año, solo superada por Uber.

Endeavor canceló su OPI

“Endeavor continuará evaluando el momento adecuado para la OPV propuesta a medida que se desarrollen las condiciones de mercado”, así lo publicó la firma que es dueño de la mayor agencia de artistas de Hollywood, Miss Universo y Ultimate Fighting Championship (UFC), a pocas horas de su estreno en la bolsa. Si bien no dieron mayores explicaciones al respecto, fuentes aseguraron que podría tratarse del poco interés de los inversores, entre otros motivos. La compañía estadounidense pretendía recibir una suma de US$712 millones.

De las siete magníficas, solo seis han entregado resultados; Alphabet, Amazon y Apple crecieron en el primer trimestre de 2025

Jones, de 70 años, dijo que está “seguro” de que Trump bajará a la mitad los aranceles actuales sobre las importaciones chinas

Serán las primeras conversaciones comerciales confirmadas entre ambos países desde que el presidente Donald Trump anunció aranceles radicales