MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

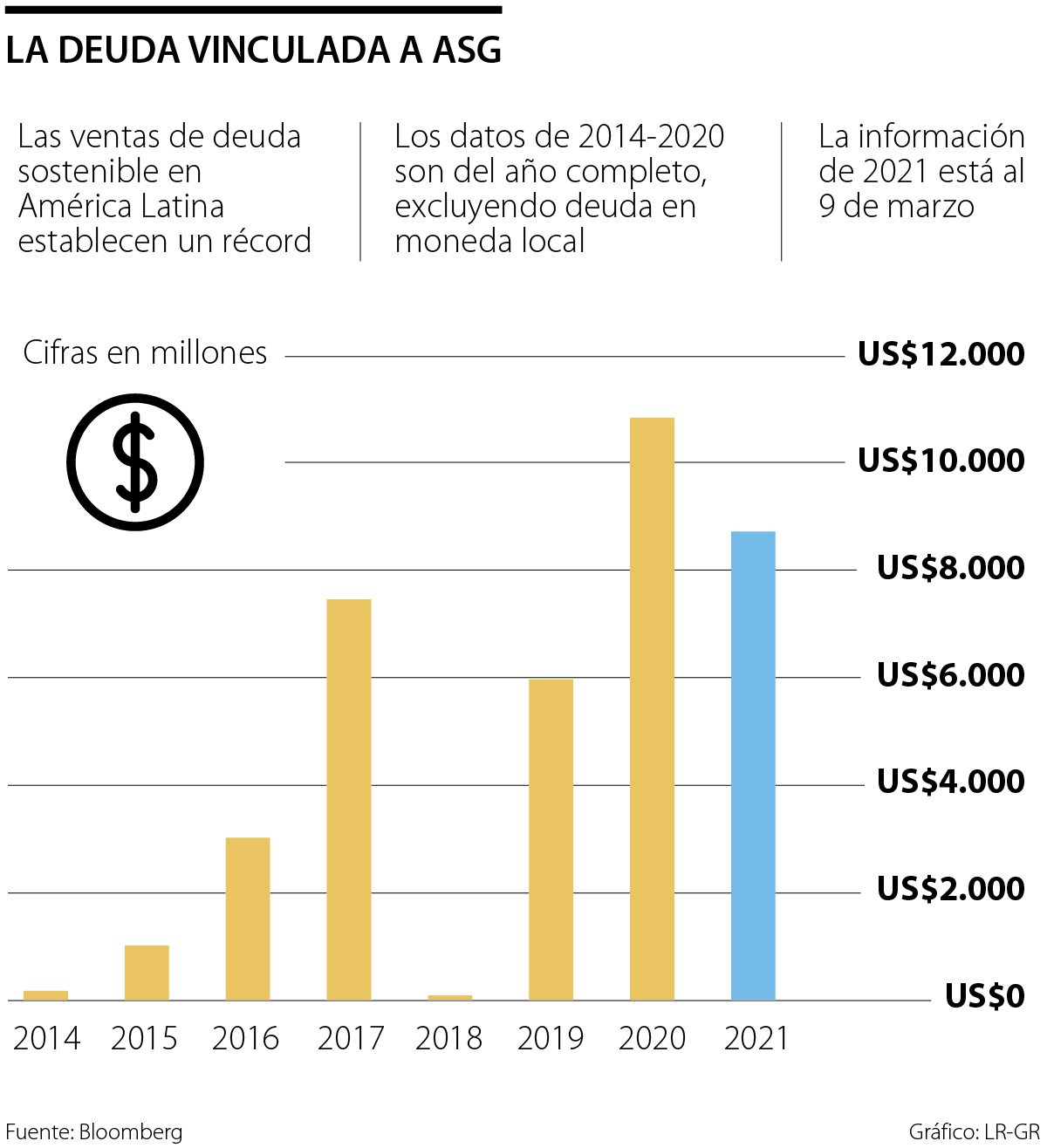

En lo que va del año se han recaudado US$8.700 millones en acuerdos de deuda internacional vinculados a proyectos sostenibles

Las ventas de deuda sostenible están repentinamente en auge en América Latina, a medida que los inversores que buscan mayores rendimientos en valores respetuosos con el medio ambiente y la sociedad se sienten más cómodos comprando bonos de alto rendimiento.

Los prestatarios de la región han recaudado alrededor de US$8.700 millones en acuerdos de deuda internacional vinculados a proyectos ambientales, sociales y de gobernanza en lo que va de año, según datos compilados por Bloomberg. Eso se acerca al récord de US$10.800 millones emitidos durante todo el año pasado.

Y hay mucho más por venir. Los gobiernos de la región están planificando la venta de bonos verdes, y BID Invest, el brazo del sector privado del Grupo del Banco Interamericano de Desarrollo, está trabajando con los prestatarios en 15 bonos verdes, sociales y de sostenibilidad adicionales este año, según Gema Sacristán , directora oficial de inversiones.

El creciente volumen de ventas refleja un mercado que alguna vez fue relativamente pequeño y se está volviendo cada vez más global y líquido, en parte porque los fondos de inversión que se centran en la deuda ASG han crecido. Muchos emisores pueden reducir sus costos de endeudamiento pidiendo prestado en el mercado, en 0,15 puntos porcentuales o más.

"El impulso que estamos viendo en América Latina en torno a estos productos está impulsado por el sentimiento y el apetito de los inversores", dijo Esohe Denise Odaro, presidenta de principios de bonos verdes, sociales y vinculados a la sostenibilidad en la Asociación Internacional de Mercados de Capitales y jefa de relaciones con los inversores en International Finance Corp. La CFI es un brazo del Banco Mundial que fomenta la inversión privada en las economías en desarrollo y está en camino de vender volúmenes récord de bonos ASG este año.

Muchos emisores en América Latina tienen calificación basura, mientras que la mayor parte del mercado ASG se centra en empresas y gobiernos con grado de inversión. Eso puede explicar por qué los gobiernos y las empresas latinoamericanas emitieron solo el 2% de los aproximadamente US$1,6 billones de deuda ASG vendidos a nivel mundial entre 2018 y 2020.

Pero en los últimos meses, los inversores en pagarés medioambientales o sostenibles se han sentido más cómodos comprando bonos de alto rendimiento para obtener mayores rendimientos. Una parte del mercado que es particularmente interesante para los emisores latinoamericanos es la deuda vinculada a la sostenibilidad.

Esos bonos y préstamos difieren de la deuda verde más comúnmente vendida, en la que una empresa utiliza los ingresos para financiar proyectos ambientales. Con notas vinculadas a la sostenibilidad, las corporaciones establecen objetivos, como reducir las emisiones de carbono. Si no alcanzan los objetivos, se les penaliza, y se recompensa a los inversores, con un aumento de las tasas de interés. Eso permite a las empresas que no se centran en negocios medioambientales, como las empresas de alquiler de coches, acceder al mercado.

“Lo difícil de hacer para muchos emisores es encontrar una manera de aplicar estrictamente las ganancias de una manera impactante”, dijo Jake Gearhart, director gerente, jefe del sindicato de mercados emergentes y director de mercados de capital para América Latina de Deutsche Bank.

El financiamiento de transición, que permite a las industrias y empresas emisoras de carbono más grandes recaudar capital y utilizar los ingresos para actividades que les ayuden a reducir su huella de carbono, podría contribuir hasta US$1 billón por año a la economía en todo el mundo, según S&P Global Ratings. Eso incluirá la deuda vinculada a la sostenibilidad, escribieron analistas de crédito liderados por Lori Shapiro en un informe el martes.

¿Verde o lavado de verde?

A medida que florecen las ventas, algunos inversores y analistas han planteado preguntas sobre si los valores son realmente ecológicos o si son más ecológicos.

La analista de Xtract Research, Valerie Potenza, dijo que en algunos casos el aumento de la tasa de interés integrado en los bonos vinculados a la sostenibilidad puede ser irrelevante. En otros, los inversores no tienen una forma real de saber que el prestatario está cumpliendo sus objetivos.

"Al menos por el momento, un bono vinculado a la sostenibilidad puede ser simplemente lo que un emisor diga que es", escribió en una nota del 19 de febrero. "Muchos de estos acuerdos pueden ser simplemente bonos agradables, que se defienden de labios para afuera de objetivos ambientalmente conscientes (tanto del emisor como del inversionista) al incluir 'sostenibilidad' en el nombre".

En el corto plazo, es poco probable que el escepticismo descarrile el ritmo de ventas de América Latina. Los prestatarios están ansiosos por demostrar que están en pie de igualdad con lugares como Europa, que ha sido líder en el mercado de ASG, dijo Anne van Riel, codirectora de mercados de capitales financieros sostenibles para las Américas en BNP Paribas.

“Es una combinación de interés genuino en mejorar las cosas, especialmente cuando hay tanto enfoque negativo en algunos de estos temas, combinado con el orgullo de mostrar lo que hacen y lo que ofrecen”, dijo en una entrevista.

La empresa italiana de electricidad y energía Enel SpA fue pionera en las emisiones vinculadas a la sostenibilidad en 2019. Desde entonces, la estructura se ha popularizado en América Latina, donde el productor brasileño de celulosa y papel Suzano SA se convirtió en la segunda empresa del mundo en vender los bonos. Desde entonces, Suzano ha emitido más pagarés, y otras empresas brasileñas lo han seguido, incluido el fabricante de envases Klabin SA, la empresa de arrendamiento de vehículos Movida Participacoes SA y el holding Simpar SA.

Mientras tanto, el minorista argentino de comercio electrónico MercadoLibre Inc. y el productor familiar de soja y maíz Andre Maggi Participacoes SA vendieron bonos sostenibles este año, una estructura relacionada en la que las ganancias se pueden utilizar para financiar proyectos verdes y sociales.

Klabin pudo reducir sus costos de endeudamiento en 0,35 puntos porcentuales en su bono vinculado a la sostenibilidad de US$500 millones emitido en enero, dijo Gustavo Rocha García, tesorero de la compañía.

Hasta el momento solo dos proyectos mineros, ambos de litio, han sido aprobados por el Régimen de Incentivo para Grandes Inversiones

Las fuentes dijeron que los buques son el USS Gravely, el USS Jason Dunham y el USS Sampson

La Cámara de Diputados votó 160-83 el miércoles por la noche para rechazar el veto, apenas por debajo del umbral de dos tercios requerido