MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Bancarización en América Latina

Chile es el país que tiene los índices más altos de población con tarjetas de crédito y débito y cuentas de ahorros activas

Hay un crecimiento sostenido de la bancarización en América Latina, según nuevos reportes del Banco Mundial; esto por la penetración de las tarjetas de créditos y débito, y la de las cuentas bancarias.

“Estos productos permiten construir perfil de riesgo en centrales. Por medio de la tarjeta de crédito, que es indispensable para que nos presten dinero barato, podemos adquirir vivienda o tener acceso a educación”, dijo Jairo Uribe, CEO de Planeación Financiera, al explicar por qué estos aspectos son relevantes para analizar la bancarización y la inclusión financiera.

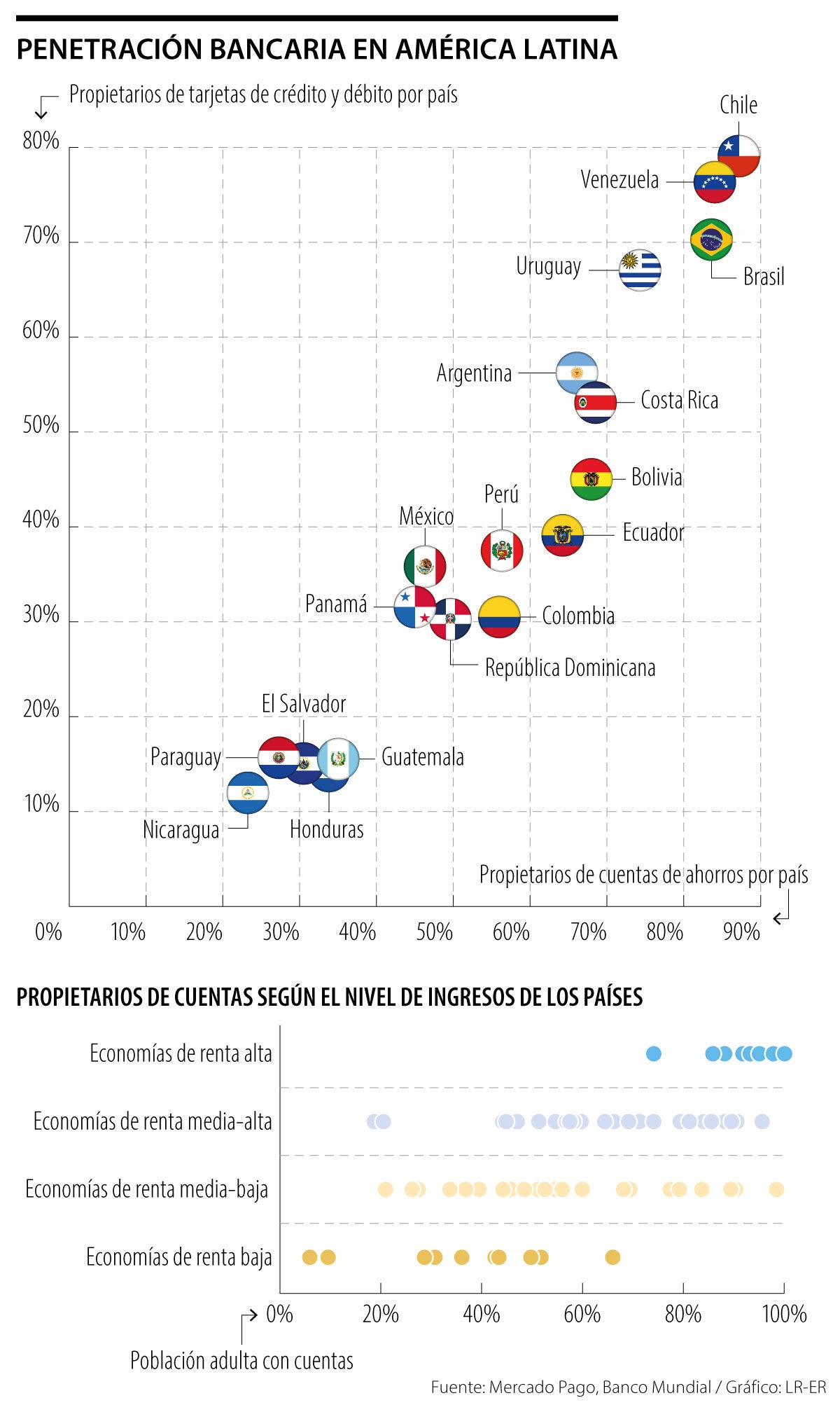

El Global Findex señala el porcentaje de personas mayores de 15 años que son dueñas de estos productos en diferentes territorios de Latinoamérica, en cuánto a tarjetas de crédito o débito los países que lideran son Chile, Venezuela y Brasil con más de 70% de su población con estos productos.

Mientras que Colombia aparece después de los primeros 10 lugares. “Al cierre de 2023, la mayor concentración de tarjetas de crédito está entre 29 a 45 años de edad. Los menores de 29 no están accediendo, no solo porque no hacen solicitudes sino porque el sistema financiero no presenta productos para las necesidades de este segmento”, dijo David Bocanument, presidente del Fondo de Garantías, FGA, acerca de cómo está conformado ese 30% del país.

En el espectro de propietarios de cuentas de ahorro, también lidera Chile, Venezuela y Brasil con más de 80% de su población con este producto. Colombia está en décimo lugar con 56,2% de la población bancarizada a través de las cuentas.

Con estos datos, se puede decir queque tanto a nivel regional como entre los países de la Alianza del Pacífico, Chile es el líder indiscutible en bancarización, mientras que Colombia, México y Perú están a medio camino. Estos dos últimos tienen 30% y 40% de población bancarizada con tarjetas, y 57,5% de los peruanos tienen cuentas de ahorros, mientras que en México estas llegan a 46% de la población.

Para progresar en inclusión financiera, José Gomez, Regional Manager de Sensedia para América del Sur, señaló que hay varios factores que se deben trabajar, entre ellos, acceso limitado de servicios en áreas rurales, informalidad laboral, alto uso del efectivo, falta de educación financiera, y desconfianza en las instituciones financieras. "La forma en la que se debe trabajar este asunto es buscar abordar estos factores de una manera integral a través de políticas y prácticas que contribuyan al acceso a servicios financieros", añadió.

Juliana Vásquez, consultora senior de inversión en Colliers, señaló que una persona inicia en un grado de inversión sencillo como un CDT o en cuentas fiduciarias y de ahí se va a sofisticando, por lo que va a requerir que la persona esté bancarizada, tenga tarjetas de crédito e historial crediticio, para así aprovechar las oportunidades del apalancamiento.

"Están apareciendo plataformas que permiten, desde montos muy bajos, que las personas puedan tener una inversión inmobiliaria corporativa, entonces ahí está la relevancia de contar con productos bancarios", agregó Vásquez.

Que Chile sobresalga ante los demás puede no ser sorprendente mientras que un caso que sí llama la atención es el de Venezuela, pero Theodore Kahn, director de Control Risks para la región Andina, explica que esta apertura de cuentas bancarias y adquisición de tarjetas por gran parte de la población no es un indicador positivo, sino que significa más bien un mecanismo utilizado para hacerle frente a la complicada situación económica.

“Con la hiperflación, la moneda local, en efectivo sobre todo, se vuelve completamente inútil, el no ser tan práctico tener efectivo, se incentiva el uso de tarjetas de débito y de crédito”, explicó Kahn, y también señala otros factores que influyen en estas cifras.

Por un lado, el gran flujo de migración de venezolanos hacia el extranjero, quienes aportan a sostener la economía local a través de remesas, las cuales requieren que la persona que reciba estos flujos de dinero tenga acceso a una cuenta bancaria.

“Otro factor que explica la alta tasa de bancarización son las estrategias de gobierno de dar subsidios, bonos a través de tarjetas o cuentas que las personas tienen que abrir para poder recibir esos beneficios los cuales también les permiten sobrevivir frente a la situación económica tan dramática”, concluyó Kahn.

Los países centroamericanos también hacen parte del análisis, se encuentran entre los últimos puestos en bancarización, a excepción de Costa Rica que registra a más de 53% de población con tarjetas y a 68,5% con cuentas.

Mientras que menos de 30% de la población de Guatemala, El Salvador, Honduras y Nicaragua tienen tarjetas, Panamá y República Dominicana superan ligeramente ese rango, y en el caso de las cuentas, estos dos países tienen a entre 45% y 50% de penetración, los anteriormente mencionados están por debajo de 40%.

El apetito de los estadounidenses por las historias de crímenes reales no muestra signos de disminuir

El mandatario argentino prometió también "avanzar en la armonización de los aranceles de una canasta de cerca de 50 productos"

El vicepresidente de Cafym, Esteban Dos Santos, señaló que las dificultades sindicales registradas en Montevideo también influyeron en la decisión de elegir a la capital argentina