MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

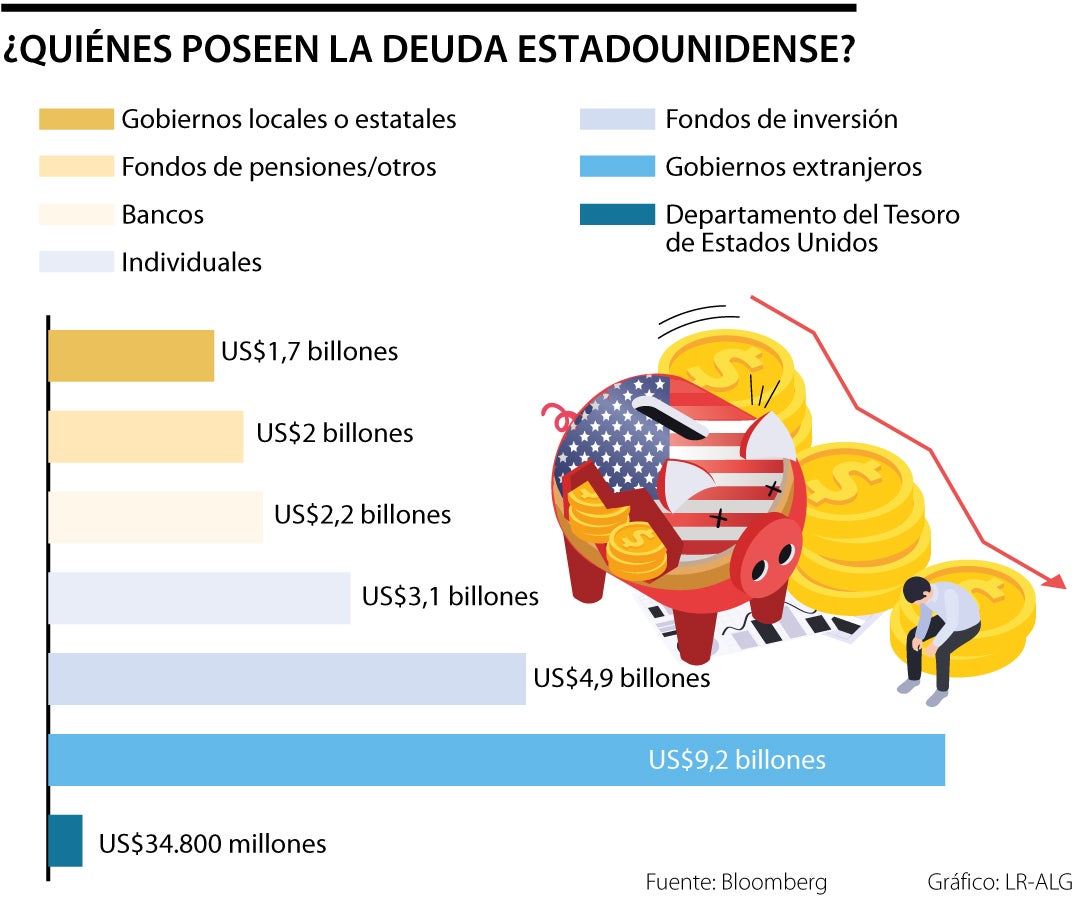

Carga de intereses de la deuda de EE.UU. alcanza su nivel más alto en últimos 28 años

El Tesoro estadounidense gastó US$882.000 millones de dólares en pagos netos de intereses en el ejercicio fiscal hasta septiembe

La carga de los costes por intereses de la deuda estadounidense alcanzó en el ejercicio que acaba de finalizar su nivel más alto desde la década de 1990, lo que aumenta el riesgo de que las preocupaciones fiscales limiten las opciones políticas del próximo gobierno de Washington.

El Tesoro estadounidense gastó US$882.000 millones en pagos netos de intereses en el ejercicio fiscal hasta septiembre, una media de unos US$2.400 millones al día, según los datos que el departamento hizo públicos el viernes. El coste equivale al 3,06% del producto interior bruto, el porcentaje más alto desde 1996.

Los déficits presupuestarios históricamente elevados, que han disparado el saldo vivo de la deuda en los últimos años, son una de las principales razones de este aumento. Estos déficits reflejan un aumento constante del gasto en Seguridad Social y Medicare, así como el gasto extraordinario que EE. UU. desencadenó para luchar contra Covid y las limitaciones de ingresos derivadas de los amplios recortes fiscales de 2017. Otro factor importante: el aumento de los tipos de interés impulsado por la inflación.

"Cuanto más suben los intereses, más relevancia política tienen estas cuestiones», afirmó Wendy Edelberg, directora del Proyecto Hamilton de la Brookings Institution. Aumenta la posibilidad de que los políticos reconozcan que "financiar nuestras prioridades de gasto mediante préstamos no es gratis", dijo.

Aunque ni el expresidente Donald Trump ni la vicepresidenta Kamala Harris han hecho de la reducción del déficit un elemento central de su campaña, la cuestión de la deuda se cierne sobre el próximo gobierno. Con un Congreso que se encamina hacia una estrecha división partidista, podría bastar un puñado, o potencialmente un único legislador reacio al déficit, para obstaculizar los planes fiscales y de gasto.

Ese escenario ya se vio en la administración saliente de Biden, cuando el entonces demócrata Joe Manchin forzó una reducción de las partidas de gasto que la Casa Blanca favorecía como precio para aprobar paquetes legislativos emblemáticos en 2021 y 2022.

Incluso si los republicanos toman el control de ambas cámaras y Trump se hace con la Casa Blanca, la probable estrechez de la mayoría podría dejar a los halcones fiscales del GOP con el poder de exigir cambios en los recortes de impuestos.

"Sería extraordinario que en el debate fiscal del año que viene todo un grupo de responsables políticos vieran la trayectoria de nuestra deuda y decidieran empeorarla", dijo Edelberg, execonomista jefe de la Oficina Presupuestaria del Congreso.

La factura neta de intereses superó por primera vez el gasto del Departamento de Defensa en programas militares, según datos del Departamento del Tesoro y la Oficina de Gestión y Presupuesto. También supuso cerca del 18% de los ingresos federales, casi el doble que hace dos años.

El giro de la Reserva Federal hacia la bajada de tipos está ofreciendo cierto alivio al Tesoro. El interés medio ponderado de la deuda estadounidense en circulación era de 3,32% a finales de septiembre, lo que supone el primer descenso mensual en casi tres años.

Aun así, la magnitud de los costes de los intereses es ahora tan grande que se están sumando por sí solos a la carga total de la deuda pública, que asciende a US$27,7 billones, acercándose a 100% del PIB. El servicio de la deuda fue una de las partidas presupuestarias que más creció el año pasado. El gasto en intereses también corre el riesgo de lastrar el crecimiento económico al desplazar la inversión privada.

La organización no partidista CBO calcula que cada dólar adicional de gasto financiado con déficit reduce la inversión privada en 33 céntimos.

"Desde diversos puntos de vista, el hecho de que el coste de los intereses haga crecer la deuda y provoque otras ramificaciones económicas es un problema para nuestra economía" declaró Shai Akabas, director ejecutivo del Programa de Política Económica del Bipartisan Policy Center.

La Secretaria del Tesoro, Janet Yellen, ha restado importancia a las preocupaciones, afirmando que el parámetro clave para evaluar la sostenibilidad fiscal de EE.UU. son los pagos de intereses ajustados a la inflación en comparación con el PIB. Esta proporción ha aumentado el año pasado, pero la Casa Blanca considera que se estabilizará en torno a 1,3% durante la próxima década. Yellen ha dicho que es importante mantenerse por debajo de 2%, un nivel que algunos consideran un umbral clave para la sostenibilidad.

Sin embargo, las previsiones de la Casa Blanca dan por supuesta la aprobación de las medidas de aumento de los ingresos propuestas por el Gobierno saliente de Biden. Harris también ha pedido que se suban los impuestos a los estadounidenses más ricos y a las empresas.

Trump afirma que la clave para hacer frente a las perspectivas fiscales son más recortes de impuestos, que, según él, impulsarán el crecimiento económico, compensando el golpe a la cuenta de resultados del gobierno.

La mayoría de los economistas creen que la deuda seguirá aumentando con cualquiera de los dos candidatos. El Comité para un Presupuesto Federal Responsable calcula que el plan económico de Harris aumentaría la deuda en US$3,5 billones en una década, mientras que el de Trump la dispararía en US$7,5 billones.

Además del resultado electoral, la magnitud de los recortes de tipos de la Fed afectará a las perspectivas fiscales. Mientras que las subidas de tipos se reflejaron rápidamente en la factura de intereses del Tesoro después de que los responsables políticos las pusieran en marcha en marzo de 2022, los recortes de tipos pueden tardar más tiempo en reducir los costes de endeudamiento del Gobierno.

Ello se debe en parte a que una parte de la deuda estadounidense que vence en los próximos años está sujeta a tipos especialmente bajos, que precedieron al ciclo de endurecimiento de la Reserva Federal. Muchos títulos serán sustituidos por bonos del Tesoro cuyo servicio será más costoso. Y puede que así sea en los años venideros, sobre todo si la Fed detiene los recortes de tipos a un nivel más alto que antes de la crisis. El tipo de interés de referencia a corto plazo de la Reserva Federal fue inferior a 0,75% de media durante la década hasta 2019; en septiembre, los responsables políticos preveían que el tipo se situaría en torno a 2,9% con el tiempo.

Mientras tanto, los costes vinculados a la Seguridad Social y Medicare seguirán aumentando a medida que envejezca la población estadounidense, lo que contribuirá a unos déficits presupuestarios desorbitados durante las próximas décadas, a menos que se lleven a cabo reformas. Esa presión, y la aversión de los políticos a emprender cambios en los programas populares, ha ejercido presión sobre las restantes áreas del gasto federal, conocidas como discrecionales.

En la década de 1960, el gasto discrecional representaba alrededor de 70% del total federal, pero ahora la proporción es de sólo 30%, según el análisis de Torsten Slok, economista jefe de Apollo Global Management.

Por ahora, los inversores muestran pocos signos de preocupación por los retos fiscales de EE.UU., ya que el ciclo de relajación de la Reserva Federal y la preocupación por el debilitamiento del mercado laboral siguen apoyando la demanda de bonos del Tesoro. Pero si lo hacen, y cuando lo hagan, eso podría resultar decisivo para Washington, dijo Gary Schlossberg, estratega global del Wells Fargo Investment Institute.

"El panorama ha cambiado", dijo Schlossberg. "Antes teníamos más libertad de acción, con los tipos bajos. Podías endeudarte y no se notaba mucho en los gastos por intereses. Ahora, obviamente, no es así".

Fed señaló menos recortes de tasas en 2025 en su reunión de este mes, lo que podría complicar el camino de los rendimientos

El Servicio Sismológico de Cuba dijo que el sismo del lunes fue perceptible en toda la región oriental de la isla del Caribe

La agencia de calificación ha actualizado su calificación de riesgo a Caa1, según un comunicado de la nación del sur de Asia