MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Debido a los temores por la pandemia, ahora 80% de los negocios llevan la cláusula ‘Covid-19’ y el mercado de M&A ha caído 16%

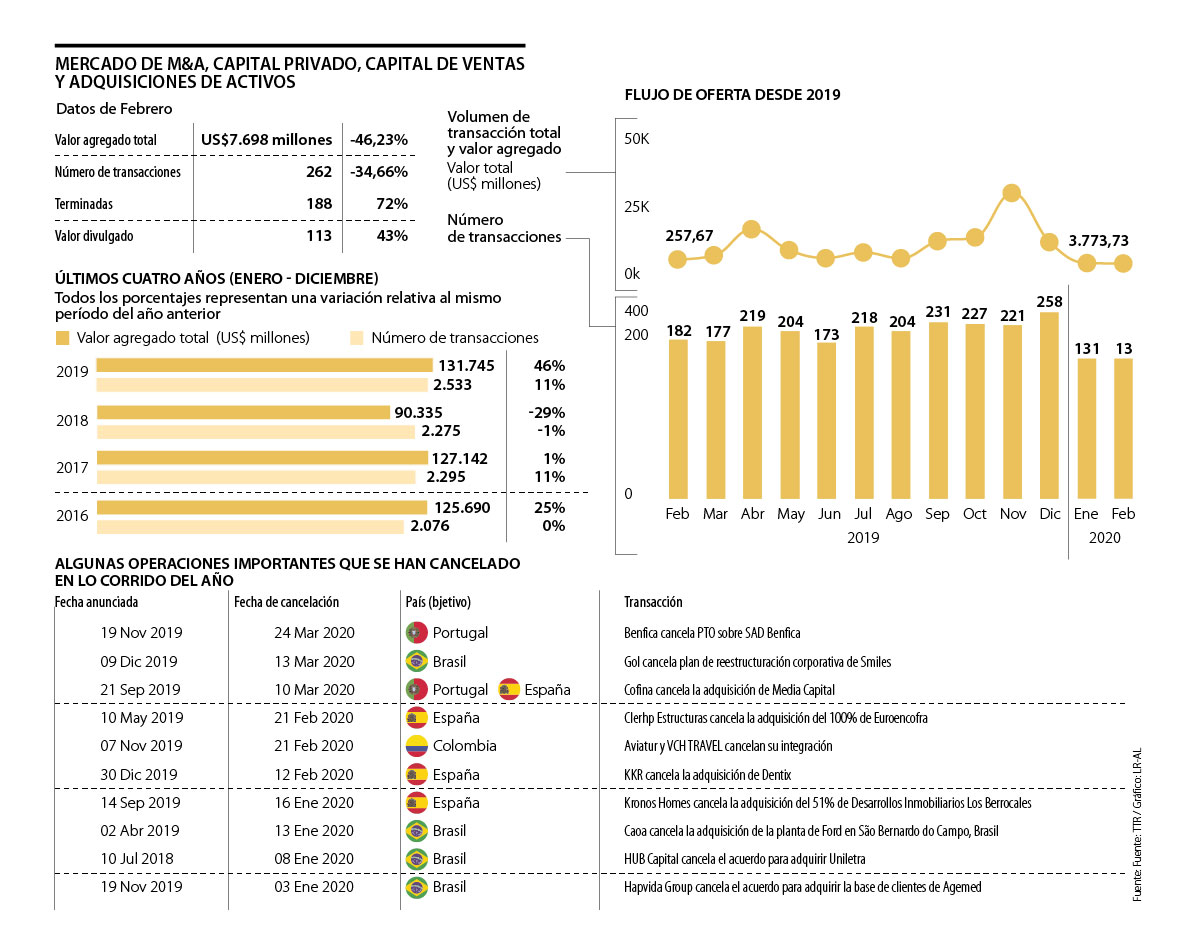

El mercado de fusiones y adquisiciones M&A en el mundo ya empieza a dibujar el impacto que tendría la pandemia en sus resultados. Así lo muestran datos de Refinitiv que señalan que “el valor de las operaciones en el mundo ha caído 16% en lo que va de 2020 respecto al mismo periodo de 2019”, según información de Expansión.

Esta caída en el mercado de M&A también se refleja en que en lo corrido del año se han liquidado varias operaciones importantes en los mercados de Portugal, España y Latinoamérica. Por ejemplo, Hapvida Group canceló el acuerdo para adquirir la base de clientes de Agemed, al igual que HUB Capital abolió la adquisición de Uniletra y Caoa canceló la adquisición de la planta de Ford en São Bernardo do Campo, Brasil, según información de Transactional Track Record (TTR).

A la anterior lista también se le suma que Aviatur y VCH Travel cancelaron su fusión y que la aerolínea Gol canceló plan de reestructuración corporativa de Smiles. Este última liquidación se llevó a cabo el 13 de marzo de este año, fecha para la cual varios gobiernos del vecindario habían anunciado la suspensión de la llegada de algunos vuelos internacionales con el fin de contener la propagación del virus. Esto terminó de impactar negativamente al sector de transporte aéreo de la región.

Sobre este panorama, Martín Escobar, gerente senior para asuntos corporativos y M&A de Kpmg Colombia, explicó que la incertidumbre en torno al Covid-19 ha abierto dos escenarios en cuanto a fusiones y adquisiciones. “El primero tiene que ver con quienes han iniciado la negociación y optan por aplazar la decisión de compra; y el segundo, tiene que ver con quienes ya se están ejecutando fusiones y adquisiciones y deciden retractarse porque ve que el panorama no va a ser tan bueno al final de la compra”.

Además de los escenarios anteriores, Escobar señaló que en la mayoría de las transacciones que tienen en curso, alrededor de 80%, se ha incluido la cláusula Covid-19. “Esta es un condición en la que ambas partes dicen que en dado caso que se profundice la crisis, el vendedor aceptará que el comprador se retracte y no pague nada. Pero, si se controla la crisis, el comprador se compromete a finalizar la negociación”, añadió.

Pese a que el mercado en general se enfrenta al temor de los inversionistas hay que resaltar que no todos los sectores se han visto afectados de la misma forma. Por ejemplo, los segmentos de infraestructuras y el farmacéutico mantienen el mercado de M&A en Europa, según Expansión que también citó que pese al panorama actual, “inversores a largo plazo podrían seguir pujando por 33% de la división internacional de renovables de Acciona, que vende KKR, o por la Clínica Eugin, filial de centros de fertilidad de NMC Health”.

Estas negociaciones que se mantienen en pie y otras que están en proceso son una muestra de que el temor no ha invadido a todo el mercado y que hay quienes encuentran atractiva esta coyuntura para invertir, debido a que “ para los acuerdos de fusiones y adquisiciones, la crisis podría poner a disposición activos de calidad que en otras circunstancias nunca saldrían o estarían disponibles en el mercado”, dijo Diego Santamaria, Socio de Bain & Company Colombia, quien añadió que este contexto trae consigo “la reducción considerable del valor de los activos que están en negociación o son susceptibles a negociar”.

Las anteriores posibilidades pueden generar que los tomadores de decisiones empresariales se ubiquen en dos frentes, “uno de precaución ante la volatilidad de la situación actual y otro de oportunidades atractivas para jugadores bien fondeados que deben ser analizadas cuidadosamente dado su riesgo”, aseguró Santamaria.

El impacto en el mercado local

De acuerdo con Marcela Chacón Sierra, vocera de RBI para América Latina de TTR, dijo que “si bien la actividad de cautela suele presentarse en el primer trimestre del año en los principales mercados, la volatilidad que se ha registrado en el transcurso del año en Colombia, derivado al alto entorno de incertidumbre internacional, ha dificultado el cierre de algunos negocios proyectados para el país a inicios de 2020”.

Las dificultades en el cierre de transacciones se ha dado principalmente porque se ha frenado la capacidad de evaluar de manera efectiva los valores de algunos activos, explicó Chacón Sierra. Esto podría dilatar por unos meses la dinámica activa que llevaba Colombia en el mercado M&A.

Este contexto que enfrenta el mercado nacional no ha sido generado solo por la expansión del Covid-19, sino que también se le suman factores como la volatilidad en los precios del petróleo y la devaluación del peso, según Chacón Sierra, quien agregó que una vez se disminuya la volatilidad, los inversores podrían encontrar atractivo el mercado local.

A pesar de este panorama de incertidumbre tanto a nivel local como internacional, Santamaria concluyó que es pronto para determinar el impacto real que tendrá este patógeno en el mercado, ya que “según el informe anual de Fusiones y Adquisiciones de Bain & Company de 2019, el valor final de estas operaciones alcanzó US$3,4 billones, cifra que contradice toda predicción negativa del panorama económico del año pasado. Es prematuro establecer el impacto que tendrá esta coyuntura en el mercado”.

Los sectores que los inversionistas podrían encontrar atractivos tras crisis

De acuerdo con estimaciones de Chacón Sierra, “una vez disminuya este entorno volátil del mercado, potenciales compradores con gran músculo financiero podrían aprovechar estas bajas valoraciones de objetivos de fusiones o adquisiciones para realizar cierres en sectores claves y susceptibles a estos escenarios como lo son el Financiero y de Seguros, así como el de Tecnología que, por cierto, son algunos de los sectores más dinámicos en el mercado transaccional colombiano”.

La NGA y la NRO, que forman parte del Departamento de Defensa, supervisan los satélites espía y analizan las imágenes para el Pentágono

“El presidente anunciará un plan arancelario que revertirá las prácticas comerciales desleales”, aseguró la secretaria de prensa de la Casa Blanca

Se espera que el presidente de Estados Unidos, Donald Trump, estudie el miércoles una propuesta por TikTok para decidir el destino de la aplicación utilizada por 170 millones de estadounidenses