MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las pérdidas son efecto de la reducción en la capitalización de los principales bancos de Europa y América del Norte, las víctimas se concentran en las entidades más pequeñas

Las millonarias fugas de depósitos que fueron noticia por parte de dos bancos regionales en EE.UU. y por la suiza Credit Suisse que incluso entre todas rompieron un récord de US$65.000 millones en salidas, solo en dos semanas, volvieron el término “crisis bancaria” como uno de los más consultados y usados por los medios en lo que va de marzo.

A diferencia de lo sucedido con Lehman Brothers hace quince años, en esta ocasión las autoridades tanto en Europa como en América del Norte no han dejado caer a ninguna entidad. Pero lo que sí ha pasado es que el coletazo se siente en su capitalización bursátil. El ejemplo más claro fue el de Credit Suisse que el año pasado era uno de los más grandes de Suiza y pasó a venderse a su principal competidor UBS por menos de US$3.000 millones.

¿En cuánto van las pérdidas?

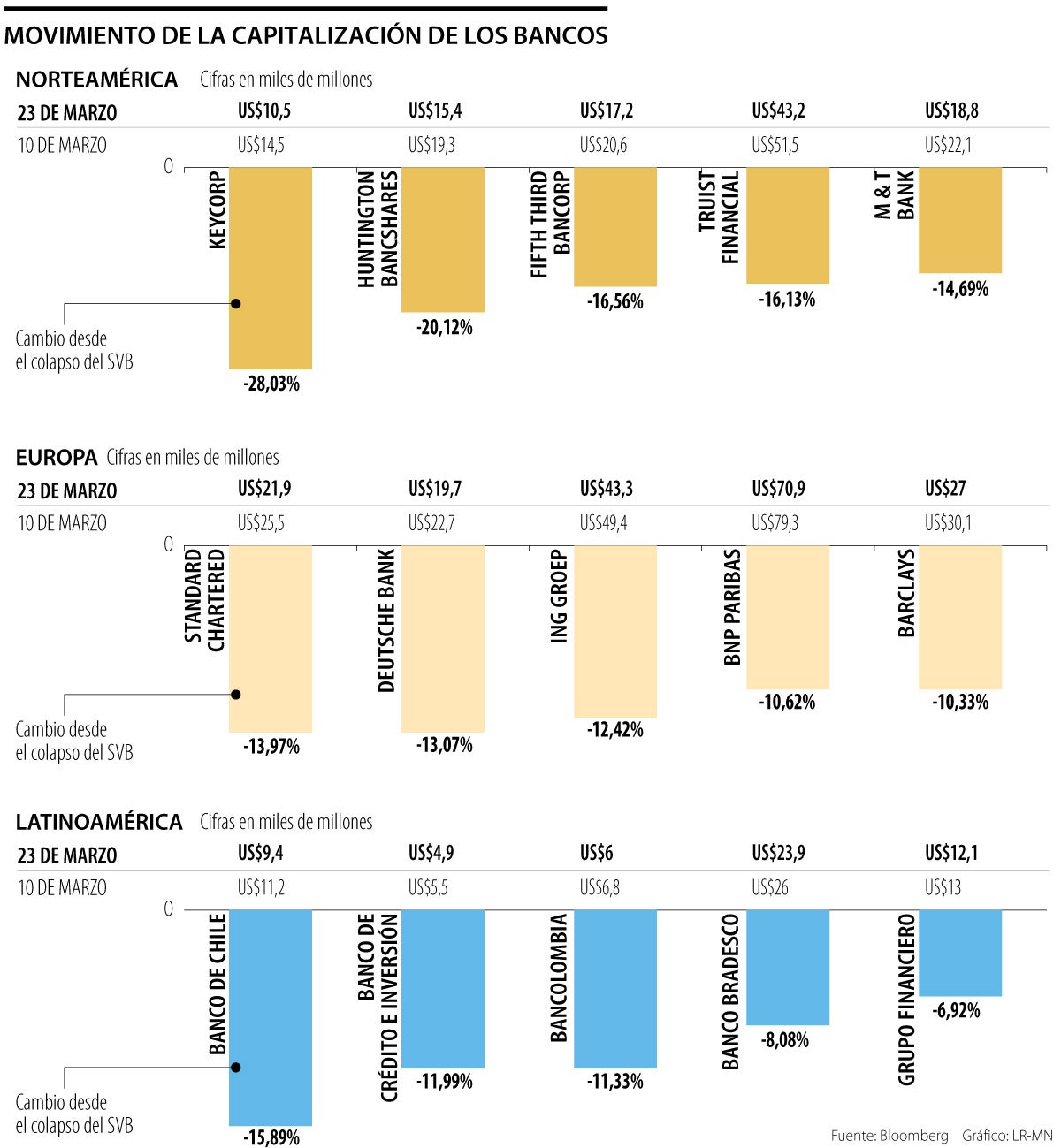

Entre el sistema financiero de América del Norte y el de Europa, luego de contabilizar los 50 bancos más fuertes de ambas regiones, la capitalización bursátil ha perdido más de US$220.000millones.

A esta cifra se llega si se tiene en cuenta que en Estados Unidos y Canadá los 50 principales bancos saltaron de una capitalización entre todo el grupo de US$1,7 billones el 10 de marzo (día del colapso de Silicon Valley Bank) a US$1,62 billones al comienzo de la operación del viernes. Es decir una pérdida de US$144.000 millones por efecto de la crisis bancaria.

Solo en Europa las pérdidas hasta el comienzo del viernes pasado iban en US$64.919 millones, pero el monto se incrementó a US$70.000 millones con el desplome en la acción de Deutsche Bank que contagió a otras de la industria.

De hecho, hasta ahora la crisis bancaria le ha costado al actor más fuerte de Alemania un total de US$7.400 millones, teniendo en cuenta los precios desde el 10 de marzo hasta finales de la semana pasada. Y solo el viernes perdió casi US$1.500 millones.

Pero un reporte del Observatorio Financiero de la U. de Princeton sobre estabilidad de mercados, detectó que el problema lo sufren las instituciones más pequeñas. “Aquellas con capitalización antes de la crisis, en Estados Unidos, de menos o poco más de US$50.000 millones, son los más propensos a verse sometidos al miedo del retiro de depósitos y caída en la confianza de su acción”.

Según el informe, la situación puede ser un “gran problema para el sistema financiero estadounidense si se tiene en cuenta que son bancos regionales que cubren a los ahorradores que no tienen fácil acceso a las empresas tradicionales”. “Entonces encontramos cómo los bancos con menor fuerza financiera son los que pueden caer en ese ambiente de crisis”, agregó el analista de banca de la U. de Los Andes, Nicolás Montero Rueda.

El índice del dólar ha caído 9% entre el 20 de enero y el 25 de abril, marcando su mayor descenso en ese período desde 1973

Las Reuniones de Primavera del Fondo Monetario Internacional y del Banco Mundial estuvieron dominadas por las conversaciones comerciales

El organismo detalla que el gasto público de defensa ascendió en 2024 a US$22.430 millones, frente a los US$19.847 millones de 2023