MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Alexander Torrenegra, CEO de Torre y fundador de Tribe, RisePal, Bunny Studio y Voice123. Foto: Colprensa

El banco de las startups en Silicon Valley cayó la semana pasada, emprendedores Alexander Torrenegra y Tania Zapata, sintieron los problemas

Para las personas en América Latina que no tienen que ver con las inversiones, la tecnología o el emprendimiento, el nombre de Silicon Valley Bank o también SVB resulta nuevo. Pero ahora todos saben de él, la razón, acaba de lograr el título como el primer banco con el mayor colapso en Estados Unidos desde la crisis de 2008.

Entre el miércoles y viernes de la semana pasada, SVB vio cómo en menos de 72 horas pasó de ser uno de los bancos más influyentes de EE.UU. a uno que se quedó sin liquidez y por eso fue intervenido por las autoridades de ese país: se decidió cerrarlo. Precisamente esa fue la medida porque miles de emprendimientos tenían su dinero allí.

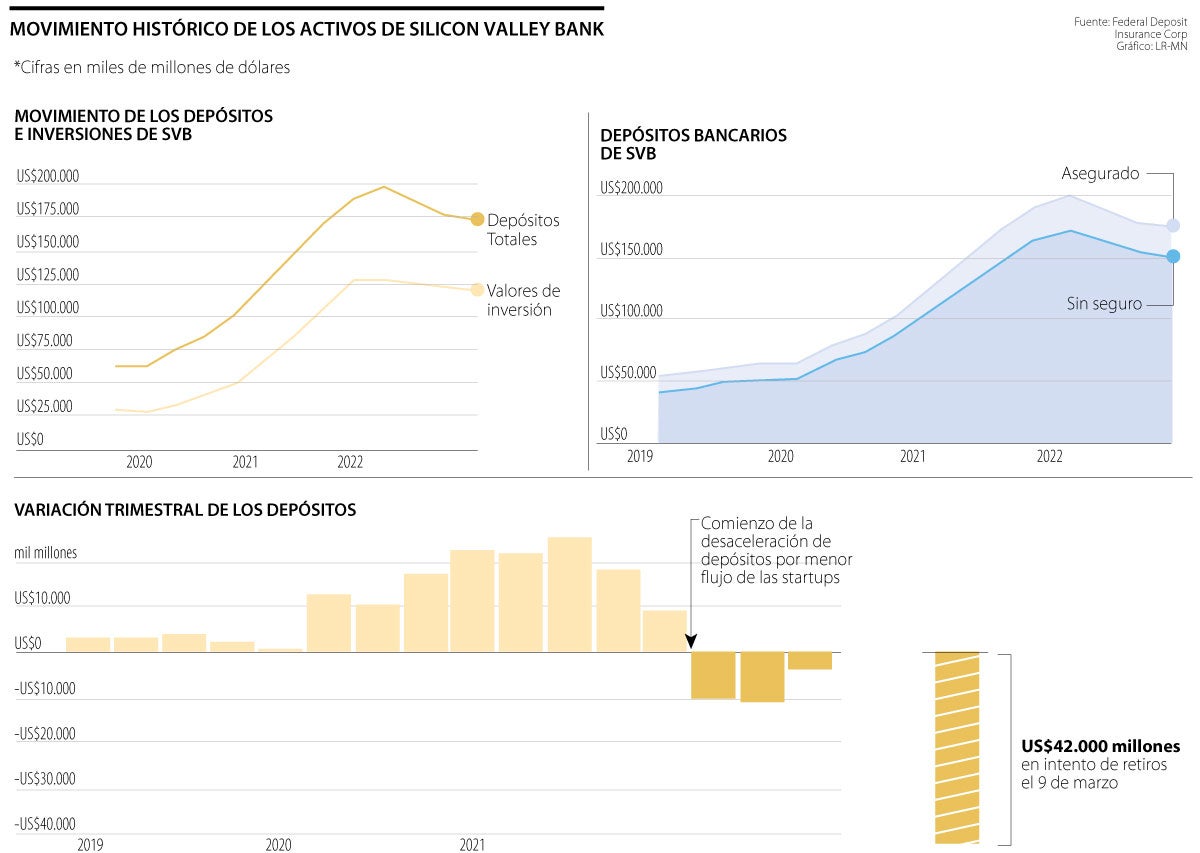

SVB se ganó la confianza de los fundadores de startups y por eso saltó de US$44.000 millones de depósitos bancarios en 2017 a casi US$200.000 millones al cierre de 2022. Unos de sus clientes sí suenan entre los empresarios criollos: la pareja de emprendedores colombianos Alexander Torrenegra, (famoso por su papel en Shark Tank Colombia), quien con su esposa Tania Zapata tienen una red de inversión en emprendimientos. Ambos resaltan por su empresa madre, Torre, Inteligencia Artificial que maneja la búsqueda de empleo y contratación remota, este fue su gran proyecto con el que expandieron su capital. El problema es que activos de años se le confiaron a SVB.

Mientras eso ocurría, Tania ya estaba contactando al banco suizo UBS para crear una cuenta de emergencia, pero los altos montos y las transferencias tomaron tiempo y papeleo. “Firmamos decenas de documentos -sin leerlos- y completamos la apertura de una cuenta bancaria personal con UBS. Tania solicitó a SVB, a través de su sitio web, que transfiera todos nuestros ahorros personales a UBS. Dada la configuración de permisos establecida, nos dicen que tienen que llamarnos” narró Torrenegra.

El viernes la situación fue aún más crítica pues fue el día en el que las autoridades intervinieron y cerraron SVB. “Calculé que el dinero para la empresa con la transferencia pendiente está a salvo. Estará disponible a partir del lunes. Desafortunadamente, para nuestros ahorros personales, solo una parte está segura. Podemos recuperar la mayor parte del dinero. El porcentaje, sin embargo, sigue sin estar claro. Puede llevar años”.

No es fijo recuperar el dinero

La Corporación Federal de Seguros de Depósitos (o Fdic por sus siglas en inglés Federal Deposit Insurance Corp) tomó el control del banco el viernes, creando una nueva entidad a la que llamó Banco Nacional de Seguros de Depósitos de Santa Clara. Todos los depósitos del banco se transfirieron al nuevo banco. El ‘pero’ es que la Fdic asegura a los depositantes por hasta US$250.000 en efectivo en un banco. Los ahorradores con más que eso en Silicon Valley Bank obtendrán certificados de administración judicial para sus saldos no asegurados, lo que significa que es posible que no saquen todo su dinero pronto.

Los clientes asegurados tendrán acceso a sus fondos este lunes, pero clientes como Alexander Torrenegra y Tania Zapata, deberán esperar. De hecho, la mayoría de los depósitos de SVB no están asegurados. Se calcula que de los más de US$170.000 millones en depósitos, por lo menos US$150.000 millones no estaban asegurados.

Contexto de la caída de SVB

SVB Financial es la empresa matriz de Silicon Valley Bank, que cuenta con muchas nuevas empresas y compañías de capital de riesgo como clientes. Durante la pandemia, esos usuarios generaron una tonelada de efectivo y ganancias (la mayoría del sector tecnológico) que provocó un aumento en los depósitos del banco llegando a esos US$200.000 millones.

El banco de las startups que era un gran financiador de emprendimientos resultó con más depósitos de sus ahorradores que cartera de créditos. Es decir, tenía más plata de los clientes que préstamos que le generaran intereses y ganancias. Por esto, SVB Financial compró miles de millones en activos aparentemente seguros, principalmente bonos del Tesoro de EE.UU. a más largo plazo y valores hipotecarios respaldados por el Gobierno. La cartera de valores de SVB aumentó de US$27.000 millones en el primer trimestre de 2020 a US$128.000 millones a finales de 2021.

El problema

“Cuando un banco invierte en bonos o valores hipotecarios no hay mucho riesgo de que no le paguen, por eso son relativamente seguros”, explicó Carlos Duarte, analista de la U. Sergio Arboleda. El ‘pero’ según detalló un informe de Wall Street Journal es que “pagan tasas de interés fijas durante muchos años. Eso no es necesariamente un problema, a menos que el banco de repente necesite vender los valores (como ocurrió con SVB porque se estaba quedando sin con qué responderle a los clientes que retiraban su dinero). Debido a que las tasas de interés del mercado se han movido mucho más alto, esos valores de repente valen menos en el mercado abierto de lo que están valorados en los libros del banco. Como resultado, se vendían a pérdidas”.

Y en efecto ahí se agudizó la crisis de SVB. En su cartera de valores, a finales de 2022, la brecha entre el costo de las inversiones y su valor razonable, aumentaron a más de US$17.000 millones. A esto se sumó que el año pasado empezó un enfriamiento de las startups, y por eso, para Silicon Valley Bank las tasas de interés de la Reserva Federal le significaban generarle más rendimientos que no se podrían pagar en el futuro.

“Por el efecto de la Fed, las empresas que antes depositaban grandes cantidades, empezaron a necesitar esos fondos. Y las inversiones del banco murieron” agregó Héctor Mohedano de Wiener Börse. "Ahora es cuando viene la Fed, y rompe el tablero subiendo tipos de manera agresiva ante el aumento de la inflación y pasan dos cosas: Las empresas tech ya no captan tanto cash y necesitan disponer de estos depósitos. El valor de los bonos en cartera se desploman. Los activos en los que se respaldaba el balance del banco sufrían ante el desplome de los precios de la Renta Fija" destacó el analista.

Conclusión: a SVB las tasas de la Fed lo ahogaron porque no tenían cómo pagar los rendimientos a sus ahorradores, y además, los recursos que ya tenía previamente los habían invertido en bonos que cayeron de precio y generaron pérdidas.

Los anuncios arancelarios de Donald Trump han cambiado repetidamente, sacudiendo los mercados y a los economistas

Los futuros del S&P 500 registraron pocos cambios. En Europa, las acciones subieron después de que Trump anunciara pausa a aranceles automotrices

"Saludo al pueblo ecuatoriano por el proceso electoral que acaba de transitar y felicito al presidente electo Daniel Noboa por la responsabilidad que el pueblo le ha conferido" expresó