MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La nueva empresa, Natura & Co, asume el liderazgo global en el sector de ventas directas, con cerca de 6,3 millones de consultoras, 3.200 tiendas y 40.000 empleados en 100 países

El fabricante de cosméticos Natura confirmó haber llegado a un acuerdo para comprar a la empresa estadounidense Avon, en una operación que implica el intercambio de acciones. Las operaciones y negocios de las dos empresas se combinan y el grupo resultante será controlado por una nueva sociedad, Natura Holding (Natura & Co).

Los actuales accionistas de Natura quedarán con cerca de 76% de esta nueva holding, mientras que el 24% restante estará en manos de los accionistas actuales de Avon, en la posición inmediatamente anterior al cierre del negocio.

De acuerdo con un informe publicado el miércoles por el Financial Times, el acuerdo firmado entre las partes avalúa a Avon en más de US$2.000 millones. El valor de mercado de la multinacional listada en la bolsa de Nueva York es de US$1.420 millones.

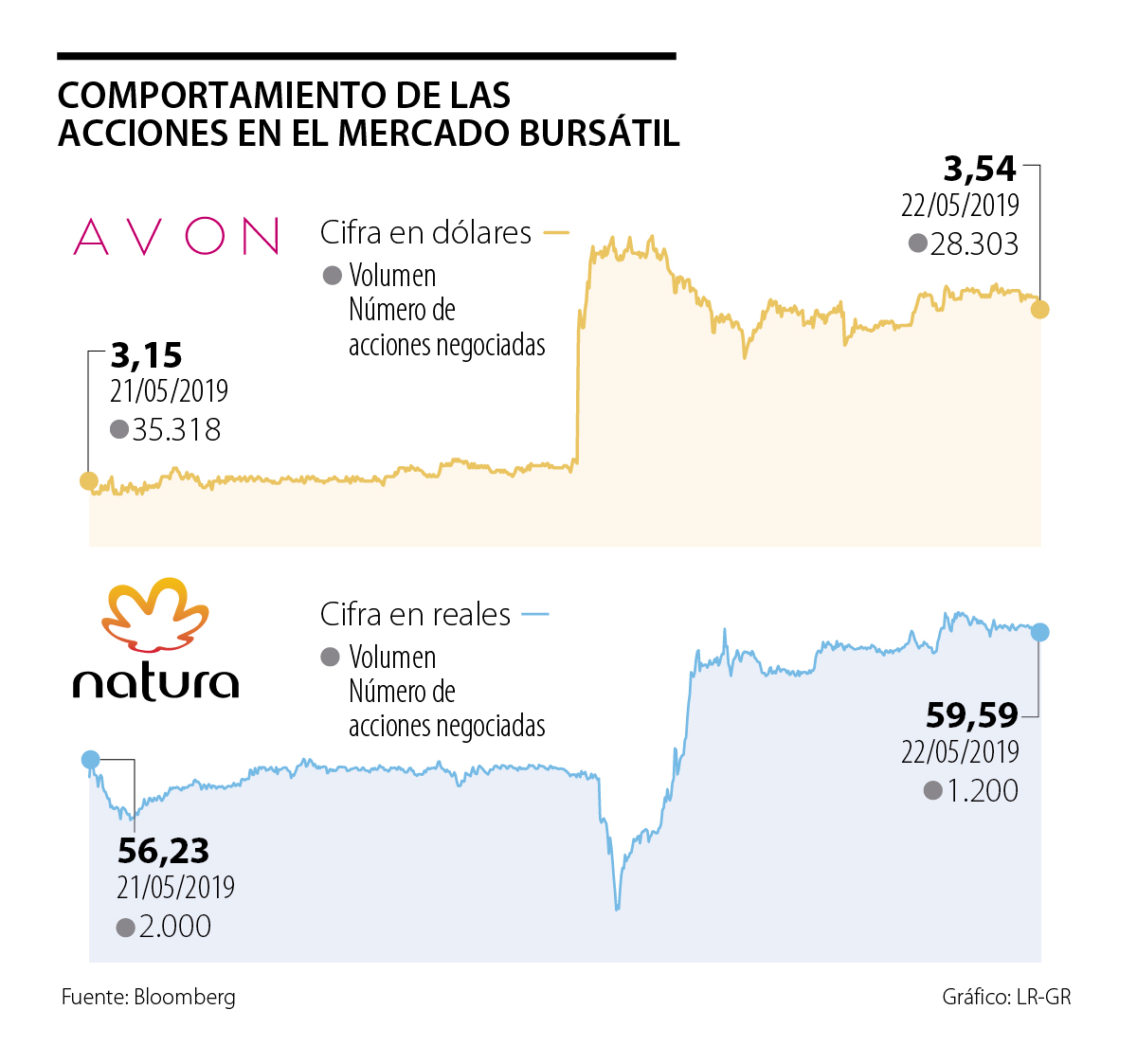

Las acciones de Natura alcanzaron ayer su máximo histórico, impulsadas por la noticia de que el acuerdo estaba cerca. El papel cerró a 61,50 reales, con un alza de 9,43%. En la Bolsa de Nueva York (NYSE), la acción de Avon cerró al alza del 9,06%, a US$3,49. En el after-market, el avance ya pasa de 15%.

Según el hecho relevante distribuido por la empresa, Natura & Co será el cuarto mayor grupo exclusivo de belleza del sector en el mundo, con una facturación anual superior a los US$10.000 millones. La estimación es que la combinación de los negocios resulte en sinergias entre US$150 millones y US$250 millones anuales. La intención de la compañía es reinvertir parte de ese capital "para aumentar aún más su presencia en los canales digitales y medios sociales, en investigación y desarrollo, iniciativas de marca y expansión de la presencia geográfica del grupo".

La nueva empresa asume el liderazgo global en el sector de ventas directas, con aproximadamente 6,3 millones de consultoras, 3.200 tiendas y 40.000 empleados en 100 países. Antes de comprar a la competidor, Natura estaba presente en 70 países.

Así se hará el negocio

La transacción será implementada por una serie de actos societarios. En primer lugar, Natura va a convocar una Asamblea General Extraordinaria para aprobar la capitalización de hasta 1.336.293.000 reales en reservas de beneficios, mediante bonificación en nuevas acciones a sus accionistas.

Después, habrá una contribución de los fundadores para el aumento de capital de Natura & Co. A continuación, se realizarán operaciones para la incorporación de las acciones de Natura y Avon.

Al final de todos estos pasos, cada acción ordinaria en circulación de Avon tendrá derecho a recibir 0,300 acciones de Natura & Co, o el correspondiente de ADRs, a criterio de cada accionista. Las Acciones Preferentes de la Serie C de Avon se convertirán en el derecho de recibir una contrapartida en efectivo en el valor agregado de aproximadamente US$530 millones asumiendo que el cierre de la transacción ocurra a principios de 2020.

Estas acciones preferenciales Serie C serán emitidas por Avon para la gestora Cerberus, en el acuerdo negociado en 2015, para que el fondo capitalizara a Avon en US$435 millones.

Como publicó anteriormente Valor Económico, Cerberus tenía una opción para vender estas acciones con una prima sobre el valor actual de la cotización y ya había informado, en la negociación, que ejercerá esta opción.

Natura informó además que levantó una línea de crédito de US$1.600 millones con Bradesco, Citi e Itaú para hacer ese pago, así como determinados pagos que pudieran ser resultado de las transacciones descritas anteriormente en el marco de determinados financiaciones existentes de Avon. Conforme Valor Económico constató, estas obligaciones deben incluir el pago anticipado de bonos emitidos por Avon, que tienen cláusulas de vencimiento anticipado en caso de cambio de control.

Antti Hakkanen, ministro de Defensa finlandés, dijo que hay un riesgo en la creciente cooperación de Rusia con Corea del Norte, Irán y China

Trump dio pocos detalles concretos sobre la campaña, que no parece haber mencionado antes y que comparó con dirigir una campaña política

El estudio, realizado mediante encuestas a más de 23.700 adultos, aseguró que en promedio 65% de las personas creen que 2024 fue un mal año para su país