MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Con el fin de frenar las caídas de las acciones y evitar una ‘corrida bancaria’, varias entidades acordaron depositar US$30.000 millones para salvar al First Republic Bank

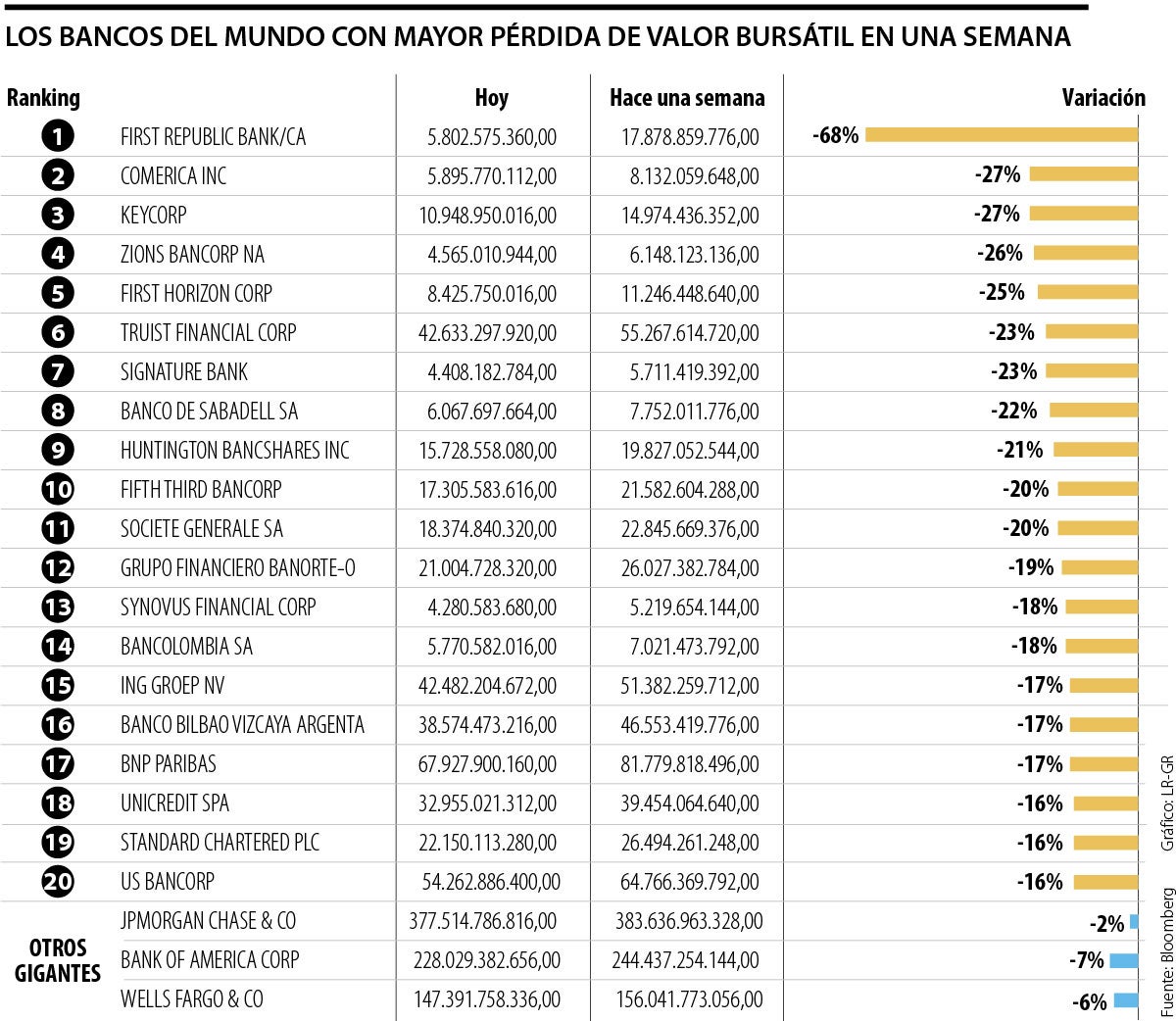

Los 100 bancos más grandes de Europa, Norteamérica y Latinoamérica perdieron en una semana 10% en su valor de mercado, al pasar de una capitalización de US$3 billones el 9 de marzo a US$2,8 billones en la mañana de este jueves, cuando los inversionistas se despertaban con la noticia del salvavidas que le lanzó el Banco Nacional de Suiza al Credit Suisse por US$54.000 millones.

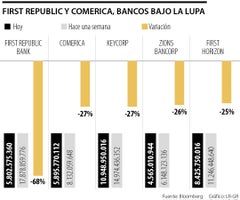

Entre esos 100, y eliminando al Silicon Valley Bank, el que está en el foco es el First Republic, que en solo una semana perdió 68% de su market share al pasar de US$17.878 millones a US$5.802 millones, liderando el ranking de caídas.

First Republic se especializa en banca privada y tiene un patrimonio de US$271.000 millones en activos. Según los expertos, se ha esforzado por diferenciarse del Silicon Valley Bank de SVB Financial Group, en tener clientes más diversificados. Esto fue clave para que varios bancos de EE.UU. salieran a su rescate en la jornada de ayer, con el fin de frenar las caídas y evitar que las personas siguieran sacando sus depósitos de bancos regionales.

JPMorgan Chase, Bank of America, Citigroup. y Wells Fargo explicaron que contribuirán con US$5.000 millones en depósitos cada uno, mientras que Goldman Sachs Group y Morgan Stanley aportarán US$2.500 millones. En total la bolsa, sumando los aportes de US$1.000 millones de PNC Financial Services, Bank of New York Mellon, Truist Financial, US Bancorp y State Street, llegaron a US$30.000 millones. Esto, más el análisis de una posible venta pueden frenar las caídas no solo de esta entidad, sino de la banca en general.

Los otros bancos que hacen parte de los tres con mayor pérdida en su valor de mercado son los estadounidenses Comerica y Keycorp; que han perdido 27% en su capitalización. Sobre la situación, en un comunicado el prestamista regional Comerica, dijo que “tiene una base de depósitos diversa, estable y ‘fija’ y que sigue bien capitalizada y altamente líquida”.

En la lista de los 100 con mayores pérdidas le sigue Zions Bancorp (26%), First Horizon (25%) y Truist Financial (23%); todos regionales. “Este panorama es la secuela de varios hechos. Se debe a la política monetaria restrictiva que manejan actualmente los bancos centrales del mundo con subida de tasas; al largo tiempo de colocaciones de dinero fácil, y a los eventos macroeconómicos que actualmente afectan el globo”, explicó Jorge Saza, experto en banca.

En la casilla número siete aparece Signature Bank, otros de los que se desplomó en la semana de crisis. El 12 de marzo la entidad fue cerrada por los reguladores financieros del estado de Nueva York pues había bancarizado a clientes criptográficos y recientemente indicó un retiro de ese negocio; además Wall Street se alertó por su alta proporción de depósitos no asegurados, pronosticando una huida masiva de clientes tras el colapso de SVB.

"Lo que pasó con esos bancos ponen en cuestión los temas regulatorios que manejan las entidades financieras que son más pequeñas, de qué tanto estaban blindadas ante el riesgo. Además, después de la pandemia las tasas de interés se mantuvieron bajas y luego tardaron en subirlas para moderar la inflación y comenzaron a hacerlo de manera muy acelerada; todo esto impulso aún más la crisis bancaria", dijo Andrés Pardo Amézquita, Director de Estrategia Macroeconómica para América Latina de XP Investments.

Gigantes caen con menos fuerza

En la lista los bancos de Wall Street también reportaron perdidas. Por ejemplo, JPMorgan Chase, Bank de America , Wells Fargo y Morgan Stanley eliminaron US$31.000 millones de su capitalización de mercado combinada el jueves, según datos al inicio de la mañana.

Con los más recientes programas de salvamento los expertos pronostican que puede darse cierta calma. Saza indicó además que “el sistema financiero de Estados Unidos aprendió de la crisis de 2008, hoy está más fortalecido y tiene más formas de salvar la banca”.

En el caso de los locales aparece Bancolombia en la lista, con caídas de 18%, sin embargo, S&P Global Ratings afirmó que la situación no tendrá un impacto directo en sistema de la región.

Forbes publicó su informe anual con las personas más ricas del mundo. En la lista global, Elon Musk, Mark Zuckerberg y Jeff Bezos encabezaron el ranking

La aerolínea de bajo coste quiere aprender de otros programas del mercado antes de seguir adelante