MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

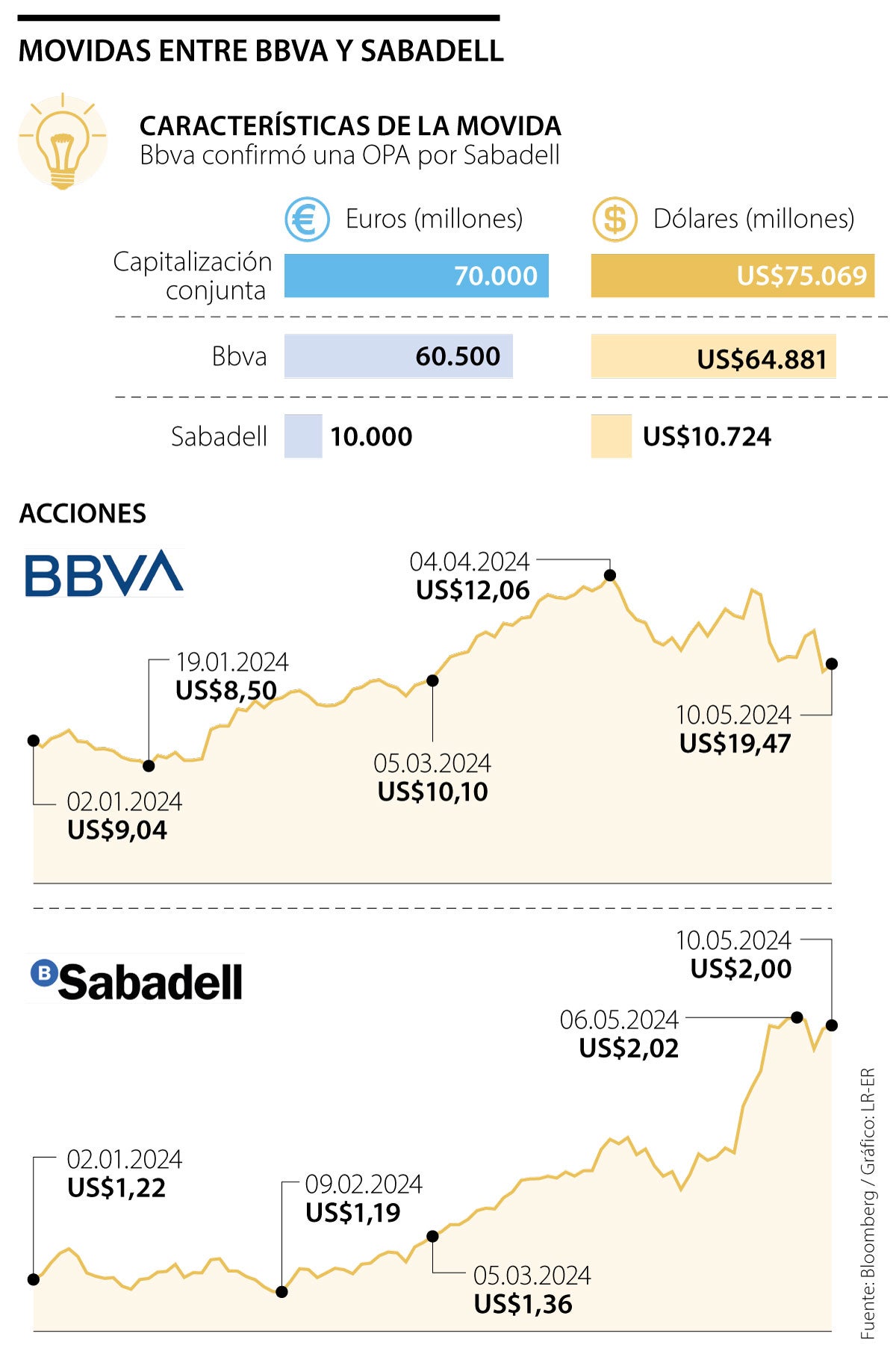

Movida Bbva Sabadell

Tras la salida de Jaime Gilinski del capital de Sabadell en 2019, David Martínez quedó como único accionista de referencia, individual dentro del banco que busca controlar Bbva

El inversionista mexicano David Martínez Guzmán controla 3,495% del capital de Sabadell y es el único con condición de ser un accionista individual relevante en Sabadell.

Hace una década que Martínez entró en el consejo de administración de Sabadell como miembro no independiente. El inversionista mexicano había alcanzado entonces 5% del capital (ahora controla 3,495%) y obtenía el derecho a ocupar un asiento en el máximo órgano de gobierno del grupo.

Tras la salida del colombiano Jaime Gilinski del capital de Sabadell en 2019, Martínez se ha mantenido como único accionista de referencia con plaza de consejero en el banco; una posición peculiar en un consejo marcado por el peso sustancialmente mayor que ostentan los independientes y los ejecutivos.

Su condición se evidenció el pasado lunes, cuando fue el único miembro del consejo de Sabadell que se abstuvo en la votación sobre la propuesta de fusión ofrecida por Bbva.

David Martínez, de 67 años, estuvo en 2019 en el foco de las autoridades estadounidenses por sus presuntos vínculos con el régimen de Nicolás Maduro.

Según publicó Bloomberg, uno de los vehículos inversionistas del mexicano otorgó un préstamo de cerca de US$300 millones a Venezuela, motivo por el cual Estados Unidos estudió la imposición de sanciones.

Quien sí multó al consejero de Sabadell fue la Comisión Nacional del Mercado de Valores (Cnmv) española. Impuso a Martínez una sanción de 300.000 euros (US$323.175) en 2021 por no cumplir con los deberes de información al mercado sobre su exposición al capital del banco.

Este exfinanciero de Wall Street, que estudió para ser sacerdote, gestiona el dinero de las familias más ricas de Monterrey. Su vida personal es un misterio.

Fue fundador con 30 años de la compañía de asesoramiento en reestructuraciones Fintech Advisory, que pudo lanzar gracias a préstamos familiares. Antes, terminó sus estudios de ingeniería eléctrica, que complementó con un MBA. Trabajó además en Citigroup.

La gestora francobritánica de inversión, que es accionista minoritario en las dos entidades españolas (Bbva y Sabadell), salta al ruedo al afirmar que ve “lógica industrial” en la operación, aunque cree que los ahorros planeados son bajos quizá por razones políticas. Consideran que una venta de TSB podría tener sentido para apuntalar los números de la compra.

La posición inicial de los fondos de inversión ante la oferta pública de adquisición (OPA) lanzada por Bbva sobre ha creado una fuerte controversia, después de que la entidad que preside Carlos Torres dijera contar con su apoyo y la institución liderada por Josep Oliu, haya denunciado esas manifestaciones ante la Cnmv.

El primer inversionista en romper una lanza de manera pública en favor de la transacción es Axiom Alternative Investments, que está especializada en tomar posiciones en el sector financiero europeo, tanto en acciones como en bonos.

Sabadell comunicó que la información difundida por Bbva del proyecto de fusión vulnera el artículo 32 del Real Decreto que regula el régimen de las OPA.Sabadell considera que Bbva está obligado a revelar los nombres de los accionistas que han mostrado su apoyo a la oferta.

Los Servicios Jurídicos de Sabadell sostienen que durante la reunión con analistas y con la prensa Bbva transmitió información sensible no incluida en el anuncio de la OPA y que puede mover el mercado. Por eso pide que se muestren esos nombres.

El último fallo se produce tras una orden previa del Tribunal de Apelaciones emitida el martes para congelar 135 cuentas bancarias

El país ratificó el pacto global que prohíbe subsidios a la pesca ilegal y busca proteger los recursos marinos, sumándose a los esfuerzos internacionales de sostenibilidad

El malestar social interrumpió el flujo de visitantes al emblemático sitio andino, principal destino turístico del país, en 2024 y 2023