MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Cada vez más instituciones financieras y empresarios están elevando sus proyecciones de caer en ese fenómeno económico, Goldman elevó a 30% la probabilidad en 2023

Hace unas semanas se decía que era poco probable que Estados Unidos se enfrente a una recesión en los próximos dos años, a pesar de que los mercados de bonos envían señales de advertencia, de que la inflación está en su punto más alto en décadas y de que los riesgos geopolíticos van en aumento.

Pero precisamente el debate de los analistas se acentúa si, como en el caso de la recesión, existe un indicador que hasta el día de hoy ha anticipado todas las registradas desde 1955. Este barómetro no es otro que el diferencial entre la rentabilidad de la deuda estadounidense a dos años y la del bono a diez años. Cada vez que se ha invertido su curva, mediante la entrada en negativo de este diferencial, en un máximo de dos años la economía estadounidense ha entrado en recesión.

Bajo esta fórmula y otras proyecciones, hay diferentes personajes y entidades financieras que ven más probable una recesión o por lo menos “una moderada”. Como lo hizo a finales de la semana JP Morgan, y se acaban de unir Goldman Sachs y hasta Elon Musk.

En el caso del fundador de Tesla, delegados en el segundo Foro Económico anual de Qatar, desde Musk y Nouriel Roubini hasta Bob Diamond de Atlas Merchant Capital y Bill Winters de StanChart, advirtieron que Estados Unidos se dirigía hacia una recesión.

El pionero de los autos eléctricos les dijo a los ejecutivos de Tesla a principios de este mes que tenía un “súper mal presentimiento” sobre la economía, según un correo electrónico interno visto por Reuters. Buscando sofocar un aumento en los costos de vida, la Reserva Federal aceleró su campaña de ajuste monetario la semana pasada con su mayor aumento de tasas de interés desde 1994.

Los economistas de Goldman Sachs Group redujeron sus pronósticos de crecimiento de EE.UU. y advirtieron que el riesgo de recesión está aumentando. El equipo ahora ve una probabilidad del 30% de entrar en ese fenómeno durante el próximo año, frente al 15% anterior, y una probabilidad condicional del 25% de entrar en una recesión en el segundo año si se evita una en el primero, escribieron en un nota de investigación. Eso implica 48% de probabilidad acumulada en los próximos dos años frente al 35% anterior.

“Ahora vemos el riesgo de recesión como mayor y más importante”, escribieron en la nota los economistas encabezados por Jan Hatzius. “Las razones principales son que nuestra trayectoria de crecimiento de referencia ahora es más baja y que nos preocupa cada vez más que la Fed se sienta obligada a responder con fuerza a la inflación general alta y a las expectativas de inflación del consumidor si los precios de la energía aumentan aún más, incluso si la actividad se desacelera bruscamente”.

Buscando sofocar el aumento en los costos de vida, la Reserva Federal de EE.UU. aceleró su campaña de ajuste monetario la semana pasada, ejecutando el mayor aumento de tasas de interés desde 1994.

Si bien las comparaciones con las décadas de 1960 y 1970 suenan más fuerte, los economistas de Goldman dijeron que el aumento de los salarios y las expectativas de alta inflación están menos arraigados hoy que en ese entonces.

“¿Cómo sería una recesión? Sin grandes desequilibrios que resolver, una recesión causada por un ajuste excesivo moderado probablemente sería superficial, aunque incluso las recesiones más superficiales han visto aumentar la tasa de desempleo en aproximadamente 2½ puntos porcentuales en promedio”, escribieron los economistas de Goldman. “Una preocupación adicional esta vez es que la respuesta de la política fiscal y monetaria podría ser más limitada de lo habitual”.

Si bien los economistas mantuvieron su pronóstico de crecimiento del 2,8 % para el segundo trimestre, recortaron su perspectiva desde el tercer trimestre de este año hasta el primer trimestre de 2023, y ahora pronostican un crecimiento del 1,75%, 0,75% y 1%, respectivamente, en cada de esos cuartos.

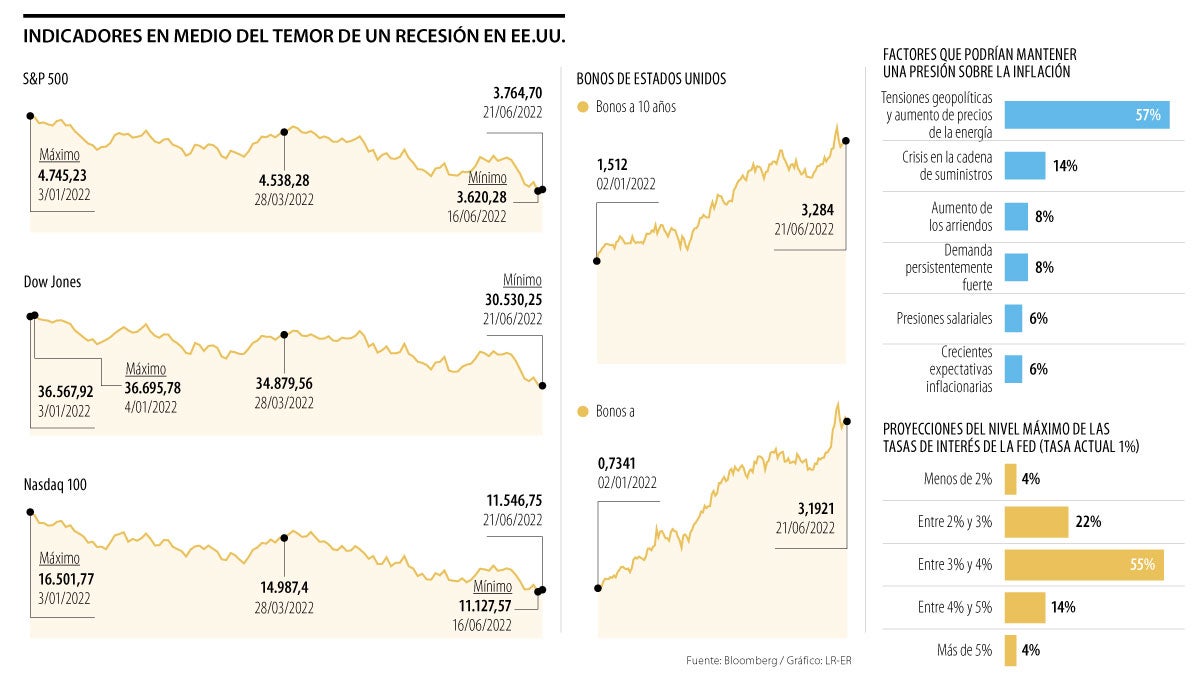

Pérdidas estimadas en acciones

Las acciones estadounidenses están protagonizando un furioso repunte el martes, pero los principales estrategas de Societe Generale así como los de Goldman advierten sobre más caídas en el futuro, ya que las acciones aún no han valorado completamente el riesgo de una recesión.

El Nasdaq 100 y el S&P 500 de tecnología pesada subieron cada uno más de 2,6% el martes luego de una fuerte caída la semana pasada que envió al índice de referencia de EE.UU. a un mercado bajista.

Si bien la liquidación está atrayendo a los inversionistas que buscan valoraciones más baratas, Manish Kabra de SocGen dice que una recesión “típica” hará que el índice S&P 500 caiga a 3.200 puntos, casi 13% por debajo del cierre del viernes antes del feriado.

Igualmente se habla de un shock inflacionario al estilo de los años 70, podría hacer que el índice se desplome otro 30% desde los niveles actuales en medio de un estancamiento con una inflación más alta, escribió el estratega en una nota. La interpretación clave de la década de 1970 es cuando los inversionistas comienzan a creer que la inflación se mantendrá alta por más tiempo, los mercados de acciones comienzan a enfocarse en la tasa de ganancias por acción real en lugar de nominal, que para este año probablemente sea negativa, SocGen dijo.

“Todavía no hemos visto el verdadero fondo de las acciones”, dijo Kabra. Su homólogo Michael J. Wilson de Morgan Stanley, uno de los bajistas más vocales de Wall Street y que predijo correctamente la última liquidación del mercado, está de acuerdo en que el S&P 500 necesita caer otro 15% o 20% a unos 3.000 puntos para que el mercado refleje plenamente la escala de la contracción económica. “El mercado bajista no terminará hasta que llegue la recesión o se extinga el riesgo de una”, dijeron.

Algunas enfermedades infecciosas experimentaron un enorme aumento en 2024, y su propagación se atribuyó en parte al cambio climático

La reciente subida de las acciones ha llevado la relación precio/utilidad de Apple a un máximo de casi tres años de 33,5 veces

Las declaraciones de Mulino sobre la vía acuática comercial muestran cómo Trump ya está ejerciendo influencia global