MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

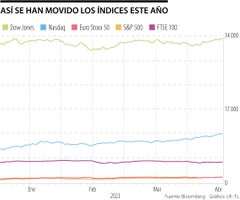

Estados Unidos y Europa son la cara y la cruz del año en cuanto a destino de la inversión en Bolsa a través de grandes fondos

El S&P 500 estadounidense entró hace una semana en un nuevo mercado alcista, tras subir más de 20% desde sus mínimos de octubre. Los expertos hablan de señales alentadoras de que el rally americano todavía tiene recorrido, sin embargo los inversores españoles en fondos no son tan optimistas, mantienen cierto escepticismo sobre la inversión en Bolsa de Estados Unidos y se decantan por invertir en Europa.

Lo cierto es que los partícipes españoles en fondos llevan un 2023 muy prudente, con fuertes inversiones en renta fija y siendo muy selectivos en Bolsa. Mientras los fondos de Bolsa estadounidense, con una rentabilidad en el año del 9,55%, sufren reembolsos superiores a los 510 millones de euros, el dinero entra cada mes, poco a poco, en los productos de renta variable que apuestan por Europa. Ganan, de media, un 7,18% en el año y reciben suscripciones del entorno de 170 millones de euros. Estados Unidos y Europa son la cara y la cruz del año en cuanto a destino de la inversión en Bolsa a través de fondos de inversión. ¿Cuáles son los fondos más atractivos de cada categoría?

Dentro de los productos de renta variable europea, destacan este año especialmente los que apuestan por empresas de gran capitalización. Uno de los más rentables del ejercicio es el Comgest Growth Europe, con una revalorización cercana al 20% en lo que va de año. Alrededor de una quinta parte de la cartera está invertida en compañías europeas del sector tecnológico, en las que muchos gestores se están fijando tras las fuertes subidas que ha vivido el sector en las últimas semanas. Una apuesta relevante del fondo es la compañía holandesa de semiconductores Asml. Sus acciones suben cerca del 35% este año.

Uno de los fondos favoritos de los selectores de fondos este año es el Eleva European Selection, que también invierte en compañías de gran capitalización. Los gestores siguen un estilo blend (es decir, combinan value y growth) a la hora de seleccionar valores en los que invertir. Basta con echar un vistazo a sus primeras cinco posiciones para comprobarlo. Invierte en compañías del sector financiero, como Lloyds, del sector energético, como Total Energies, y también en acciones del sector de la salud, como Novo Nordisk y AstraZeneca. Con una rentabilidad en el entorno del 12% en lo que va de año, ha logrado un retorno anualizado del 14,5% en los últimos tres ejercicios.

El índice más representativo de Europa, el Euro Stoxx 50, acumula una revalorización cercana al 15% en lo que va de 2023. Entre los fondos que apuestan exclusivamente por valores de la zona euro, destaca la rentabilidad este año del Abante Global Funds European Quality Equity Fund. Tiene las primeras posiciones de la cartera repletas de acciones del sector financiero, como UniCredit, Société Générale, Intesa Sanpaolo y BNP Paribas. Solo entre estas cuatro superan el 20% de peso. El fondo gana en el año un 20% y se acerca al 16% anualizado en los últimos tres ejercicios.

Otros fondos de Bolsa europea con rentabilidades a doble dígito este año son el Allianz Global Investors Fund - Allianz Euroland Equity Growth y el BlackRock Global Funds - European Special Situations Fund, que invierte en acciones de empresas de Bolsa europea que los gestores entienden que se encuentran en "situaciones especiales", que en su opinión son compañías con potencial de mejora, pero que el mercado no ha apreciado todavía.

En cuanto a los mejores fondos de renta variable de Estados Unidos, este año tiran de ellos las grandes tecnológicas. Al margen de los fondos especializados en el sector, que logran las mejores revalorizaciones de 2023, los fondos con carteras más diversificados ganan hasta 30%.

Uno de los mejores productos del año es el BlackRock Global Funds - US Growth Fund. Tiene un 40% en acciones de tecnología, como Amazon, Apple, Microsoft y Alphabet, pero además invierte en muchas otras compañías de sectores como consumo cíclico, salud y servicios financieros. Gana 31,53% este ejercicio y un 14% en la última década, de media.

Otros fondos con rentabilidades por encima del 30% son el Morgan Stanley Investment Funds - US Advantage Fund y el T. Rowe Price Funds SICAV - US Blue Chip Equity Fund. También gana más del 30% el Santander GO North American Equity, único fondo de una gestora española que supera esta cota. Está asesorado por Morgan Stanley que, aunque invierte en compañías relacionadas con el sector tecnológico, busca empresas lejos de las FAANG como The Trade Desk, especializada en tecnologías, productos y servicios de automatización de márketing programático en tiempo real; Snowflake, una compañía de almacenamiento de datos, o Claudflare, que proporciona una red de entrega de contenido y servicios de seguridad de Internet.

Además de estos productos, siempre para invertir en Estados Unidos es muy recomendable hacerlo a través de fondos de gestión pasiva. Uno de los favoritos, por costes, es el Vanguard US 500 Stock Index Fund, un indexado al S&P 500, que replica el comportamiento del que probablemente sea el índice más complicado de batir por la gestión activa.

Aseguró que "es demasiado pronto para pensarlo"; los presidentes en Estados Unidos no pueden tener más de dos mandatos

Las cotizaciones durante la semana se movieron entre US$362 y US$366 y alcanzaron US$370/ton en algunos negocios para completar embarques

El anuncio de aranceles también podría provocar fuertes movimientos en el dólar, el euro y el oro, moneda refugio