MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

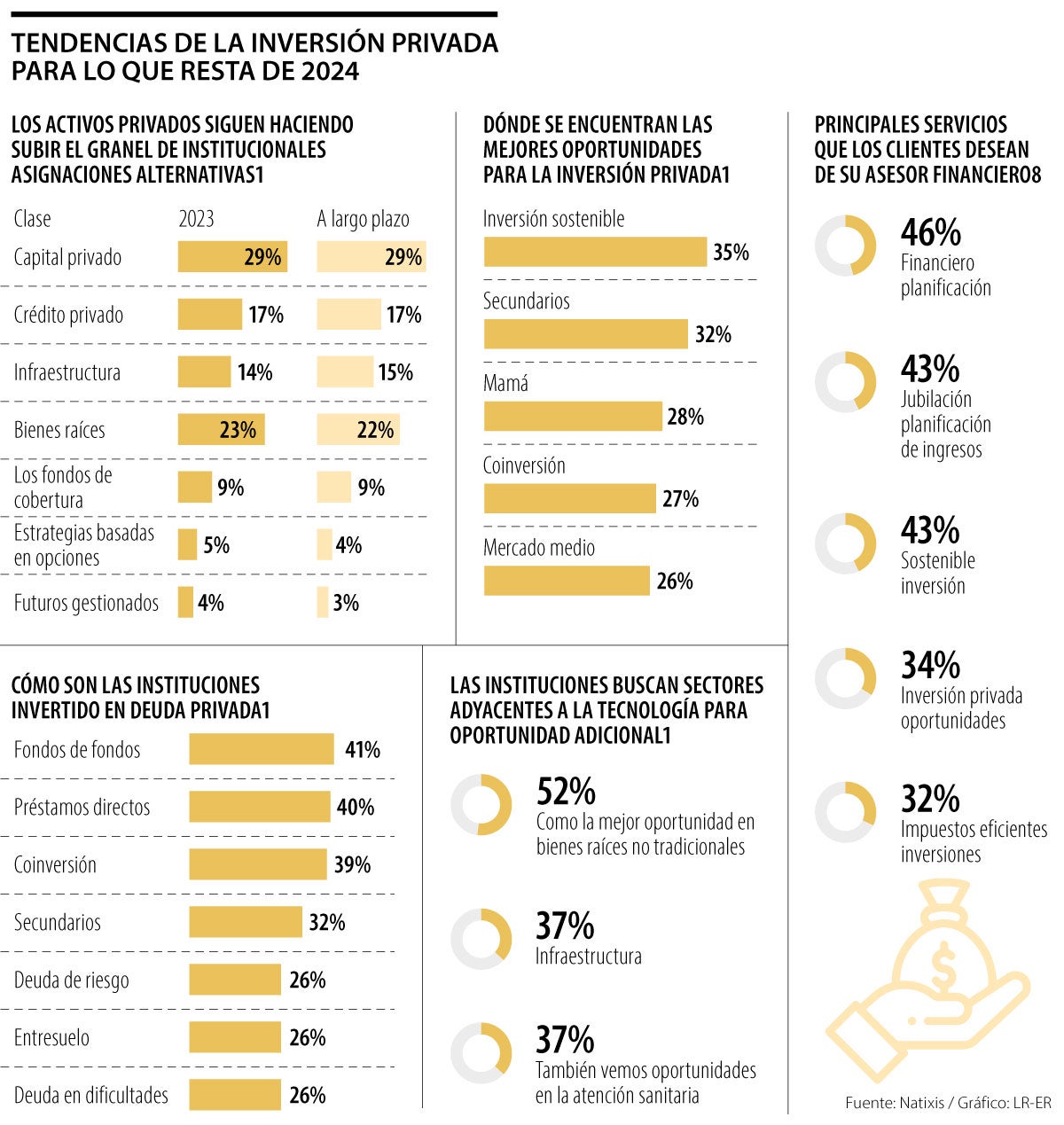

Tendencias de inversión Privada

Aumento en portafolios verdes, deuda privada y tecnológicas está en las prioridades de la encuesta de inversión de Natixis para lo que resta del año

Las acciones cayeron al cierre del cuarto mes del año cuando los datos mostraron una caída en la confianza del consumidor de EE.UU. y aún cuando los operadores de los mercados apuestan cada vez más por lentos recortes de tasas de interés.

Las expectativas de reducciones de tipos han bajado y los inversionistas ahora apuestan por dos ajustes como máximo para finales de año. Por eso el panorama de capitales ha cambiado de cara al segundo semestre.

Por eso, un informe de Natixis Investment Managers se enfocó en las tendencias para lo que resta del año, apostando por activos y créditos privados, tecnológicas y portafolios verdes.

Dave Goodsell, executive director de Natixis, explicó que, las inversiones privadas han adquirido un papel destacado en la estrategia institucional durante la última década y ahora representan 83% de todas las asignaciones alternativas en las carteras institucionales, incluidos los fondos de capital riesgo/inversión (29%), el crédito privado (17%), las infraestructuras (14%) y los bienes inmuebles (23%).

Entre los que invierten, 83% mantendrá (44%) o aumentará (39%) sus asignaciones a los fondos de capital riesgo/inversión; 88% mantendrá (43%) o aumentará (45%) sus asignaciones a la deuda privada; 90% mantendrá (50%) o aumentará (40%) sus asignaciones a las infraestructuras; y 79% mantendrá (50%) o aumentará (29%) sus asignaciones al sector inmobiliario.

Con más de US$11 billones invertidos en activos privados, existe una preocupación razonable por la saturación. En general, 59% de los inversionistas institucionales llega a afirmar que la creciente popularidad del capital inversión está dificultando la búsqueda de oportunidades.

“A pesar de una rentabilidad de distribución inferior a 11,25% del valor neto de los activos de media en el último año, los equipos institucionales no darán marcha atrás en la pieza central de su estrategia alternativa en 2024” explicó Goodsell.

En general, 60% sigue siendo optimista con respecto al capital inversión, casi dos tercios (66%) de las instituciones creen que todavía hay un delta significativo en los rendimientos entre los mercados privados y públicos.

El informe detalló cómo tras las mayores subidas de los tipos de interés en décadas, los prestamistas tradicionales se encuentran operando en un entorno desconocido y los prestamistas privados están dispuestos a aprovechar la oportunidad.

“Al enfrentarse a mayores restricciones de liquidez, costes de capital más elevados y un mayor escrutinio normativo, los bancos están restringiendo los préstamos comerciales e industriales. Los prestamistas privados están interviniendo para llenar el vacío. Las instituciones están tomando nota y dos tercios (66%) prevén que se emitirá más deuda privada en 2024 para satisfacer la creciente demanda de los prestatarios. Es probable que esta sea una tendencia a largo plazo, ya que se prevé que el volumen total de deuda privada crezca hasta los US$2,8 billones en 2028, casi el doble que en 2022”.

Las instituciones también prevén que el auge de los préstamos privados se sumará a las oportunidades de inversión en 2024, y 64% se muestra optimista con respecto a esta clase de activos. La competencia por nuevas operaciones puede ser feroz, ya que 45% afirma que aumentará las asignaciones de deuda privada este año, más que cualquier otra inversión alternativa.

El documento proyecta que “a la hora de invertir, es probable que se queden con lo conocido. Ahora mismo, sus inversiones se centran en fondos de fondos (41%), préstamos directos (40%) y coinversión (39%)” explicaron.

Hasta 66% de las instituciones afirman que supremacía de la IA es la nueva carrera espacial, lo que convierte a la tecnología de la información en su sector preferido para el capital riesgo. “Sin embargo, un reto clave puede ser el número de inversionistas que buscan un número limitado de oportunidades, ya que el volumen de operaciones en este sector se redujo de US$266.000 millones en 2022 a sólo US$133.000 millones el año pasado” detallaron. Las instituciones pueden encontrar oportunidades adicionales en sectores adyacentes a la tecnología. Por ejemplo, los centros de datos y el almacenamiento en la nube.

El interés de los inversionistas por las apuestas sostenibles sigue siendo elevado. Hasta 87% de las instituciones afirman que mantendrán (44%) o aumentarán (43%) sus inversiones este año en bonos verdes.

Una razón probable es que la financiación gubernamental para apoyar proyectos de transición energética que van desde el transporte electrificado hasta las energías renovables ha crecido de 526.000 millones de dólares a nivel mundial en 2018 a US$1,7 billones en 2023.

“Dentro de los activos privados y alternativos, los inversionistas son más propensos a realizar inversiones ASG (medioambientales, sociales y de gobernanza) en capital inversión (41%) e infraestructuras (39%), por delante del sector inmobiliario y la deuda privada”, explicó el informe, haciendo alusión a ese escalamiento.

A escala mundial, 34% de los inversionistas particulares están interesados en las oportunidades de inversión privada, situándolas justo por detrás de la planificación financiera, la planificación de los ingresos de jubilación y las inversiones sostenibles como el servicio que más desean de su asesor.

El informe de la consultora explicó que “más de la mitad de los selectores de fondos (51%) de los principales gestores de patrimonios afirman que sus empresas están ofreciendo más estrategias de activos privados para satisfacer la mayor demanda” siendo este, uno de los factores que será tendencia para los inversionistas de cara a la fase final del año.

El ejemplo del movimiento de las inversiones lo puso recientemente Microsoft que invertirá US$1.700 millones para construir infraestructura de computación en la nube e inteligencia artificial en Indonesia, apostando a que la mayor economía del sudeste asiático estimule el crecimiento.

El CEO, Satya Nadella, anunció el desembolso, que se realizará a lo largo de cuatro años. La compañía también se comprometió a ayudar a capacitar a 2,5 millones de personas en el sudeste asiático en habilidades de IA.

En 2024, Colombia exportó bienes por un valor de US$1.540 millones a los Países Bajos e inportó productos por US$447 millones

La compañía atribuyó la caída en perspectivas a las incertidumbre macroeconómica desatada en el mercado estadounidense

Las nóminas no agrícolas aumentaron en 177.000 puestos de trabajo el mes pasado, tras subir en una cifra revisada a la baja de 185.000 en marzo