MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

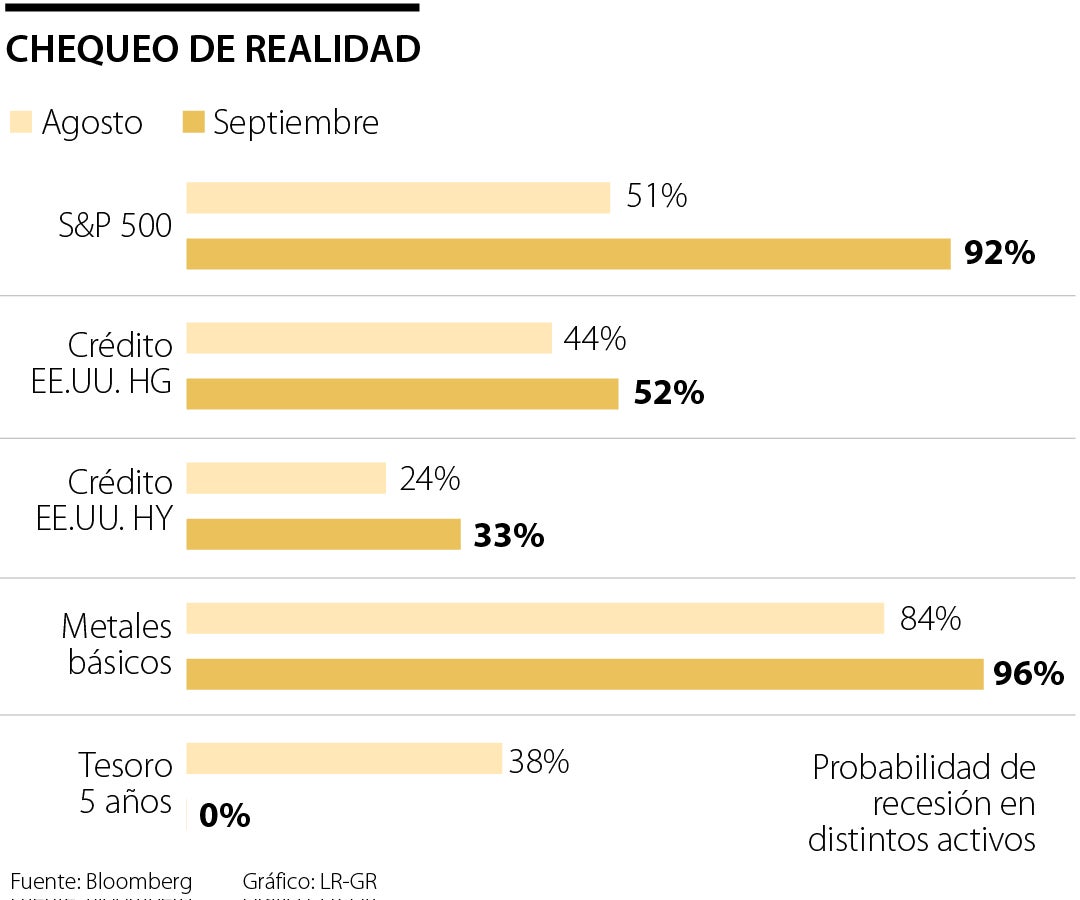

Modelo apunta que la caída de 6,5% del S&P 500 desde el pronunciamiento de la Fed implica 92% de probabilidad de recesión

El mercado de valores de Estados Unidos está enviando una señal clara sobre su visión de la economía: una recesión es casi inminente.

Ese es el veredicto de un modelo comercial creado por estrategas de JPMorgan Chase & Co. Ahora dice que la caída de 6,5% del S&P 500 desde que la Reserva Federal se volvió extremadamente agresiva la semana pasada implica un 92% de probabilidad de recesión en EE.UU., frente al 51% de agosto. Otros activos también muestran una advertencia similar. El precio de los metales básicos ahora conlleva una probabilidad de recesión de 96%, frente al 84% de agosto.

La fuerte revisión de precios en todo, desde las acciones hasta los bonos del Tesoro y el dólar, muestra que los mercados finalmente aceptan las señales claras de un desfile de funcionarios de la Fed de que están dispuestos a aceptar una recesión económica como el precio para enfriar la inflación. Durante más de una década, el banco central fue el mejor amigo del mercado, pero un aumento generacional en los precios ha dejado a la Fed centrada únicamente en reprimirlos, sin importar el impacto en los precios de los activos.

“Los bancos centrales no pueden parpadear dada la alta inflación, por lo que un crecimiento más débil y la falta de una opción de venta del banco central no es bueno para las acciones”, dijo Emmanuel Cau, jefe de estrategia de acciones europeas de Barclays Plc.

Durante meses, los comentaristas del mercado advirtieron que la Fed estaba retrasada en sus esfuerzos para combatir la inflación. Ahora, después de tres reuniones consecutivas que generaron aumentos de tasas de tres cuartos de punto porcentual y una serie de advertencias de que se avecinaban más aumentos, los mercados han comenzado a valorar una Reserva Federal que corre el riesgo de ir demasiado lejos.

Wall Street ha estado en crisis desde entonces, con una volatilidad que se ha apoderado de todo, desde acciones hasta bonos y materias primas. La liquidación de activos cruzados ha llevado los rendimientos del Tesoro a 10 años a 4%, un máximo de 2008, y el índice S&P 500 a un mínimo de 2022. Solo el crédito permanece bastante aislado . Las medidas de turbulencia en los precios de los bonos y las divisas alcanzaron su nivel más alto desde el inicio de la pandemia en marzo de 2020.

“Si ya no se limita a una sola clase de activos, sino que se extiende a múltiples clases de activos, entonces esta es la última señal de contagio”, dijo Max Kettner, estratega jefe de activos múltiples de HSBC Holdings Plc. "Hasta ahora, falta el efecto indirecto en el crédito, que es donde vemos la mayoría de los riesgos de efecto indirecto en la renta variable en las próximas semanas y meses".

La confianza en que una Fed sobria por la caída de los mercados y una economía estancada se retiraría de su camino de ajuste se ha evaporado, según Lewis Grant, gerente senior de cartera de Federated Hermes.

Estas esperanzas estaban vivas incluso la semana pasada, después de la última decisión de política de la Fed que vino con una amplia advertencia del presidente de la Fed, Jerome Powell, sobre la dolorosa desaceleración necesaria para frenar las presiones de los precios en máximos de cuatro décadas.

“Inicialmente, los mercados no sabían qué camino tomar, con los principales índices bursátiles vendiéndose dadas las sombrías proyecciones, luego revirtiendo el rumbo y repuntando, presumiblemente ante el potencial de crecimiento lento para limitar las subidas de tipos a pesar de la retórica de la Fed”, escribió Grant en una nota.

Los bonos del gobierno son la única de las cinco métricas cruzadas de recesión de activos en las que las probabilidades aparentemente están cayendo. Los rendimientos se mueven de forma contraria a la intuición para reflejar las subidas de tipos, aunque una recesión normalmente provocaría una caída de los rendimientos.

JPMorgan calcula las métricas comparando los picos previos a la recesión de varias clases y sus valles durante la contracción económica. Las previsiones entre los economistas en el mismo período también han saltado a un consenso de 50% desde 40%.

Las proyecciones medianas muestran que los funcionarios de la Fed pronostican tasas de 4,4% para fines de este año, que aumentarán a 4,6% en 2023. Esto implica otros 125 puntos básicos este año, una señal de que la Fed continúa con su agresiva campaña de ajuste.

El aumento de la volatilidad se produce cuando la liquidación en los rincones más riesgosos del mercado se profundizó esta semana después de que una serie de oradores de línea dura de la Fed avivaron los temores sobre el aumento de las tasas de interés, lo que se sumó a las preocupaciones de una recesión mundial.

“La Fed está señalando más que incomodidad, con Jerome Powell refiriéndose repetidamente al 'dolor'”, escribió Grant. "La frase 'aterrizaje suave' ahora se está convirtiendo en 'inflación transitoria' confinada a los libros de historia".

El ataque del viernes por la noche en la ciudad de Magdeburgo, en el centro de Alemania, conmocionó al país y avivó las tensiones en torno al controvertido asunto de la inmigración

Trump dio pocos detalles concretos sobre la campaña, que no parece haber mencionado antes y que comparó con dirigir una campaña política

En sesiones previas, la entidad monetaria compró bonos 'AL30' con reservas y los vendió por pesos para regular la liquidez