MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

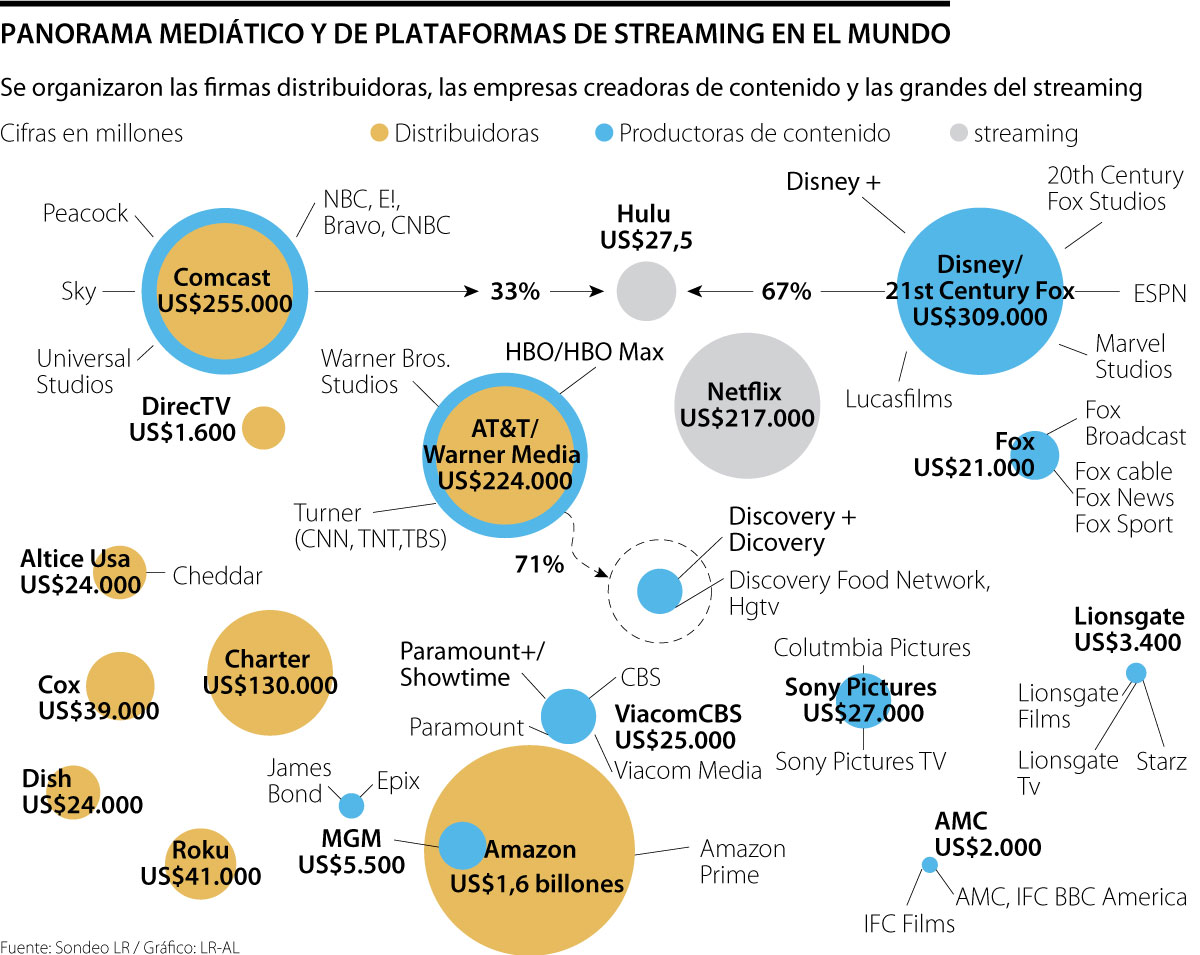

Con el anuncio de una posible compra de MGM por parte de Amazon se reconfigura el paisaje mediático y de plataformas

Amazon y AT&T agitaron el mercado del contenido streaming en las últimas semanas, luego de que se conocieran dos posibles transacciones que prometen cambiar el panorama del mercado del vídeo de entretenimiento a nivel mundial.

Por un lado, se reveló que Amazon está próximo a cerrar un acuerdo por cerca de US$9.000 millones para la compra de los estudios MGM, con lo que obtendría los derechos de cintas como James Bond y La Pantera Rosa.

Por otro lado, la multinacional AT&T, que ya es propietaria de Warner Media, informó sobre una fusión con la que se hará a 71% de la propiedad de los canales de Discovery, en una transacción que verá la luz en el segundo semestre de 2022 con un valor de US$43.000 millones.

Estos dos movimientos en el sector del entretenimiento dividen el terreno de juego y dan paso a una reconfiguración del “paisaje mediático” de los servicios de streaming, que hasta este momento son liderados por la sinergía entre Disney y 21st Century Fox. Esta agrupa a 20th Century Fox Studios, Espn, la plataforma Disney +, la franquicia de Marvel Studios y, ahora, los canales de Star.

En conjunto, su valor de mercado asciende a US$309.000 millones, con lo que se trata del conglomerado de plataformas y canales más grande del planeta.

Otro de los grandes líderes del mercado es el grupo de medios Comcast que, con un valor de US$255.000 millones, es dueño de la plataforma de streaming Peacock, Sky, Universal Studios y NBC. Además, tiene 33% del servicio de suscripción a la carta de video Hulu, en la que Disney y 21st Century Fox son propietarios del otro 67%.

Entre los más grandes del mercado, se ubicó también la fusión entre AT&T, Warner y Discovery, que alcanzará un valor de mercado de US$224.000 millones con la propiedad de Warner Bros Studios, HBO y HBO+, además de los canales de Discovery.

El pionero de los servicios de streaming, Netflix, que funciona en solitario y produce y distribuye contenidos bajo su marca propia. La dueña de cintas como Stranger Things tiene un valor de mercado de US$217.000 millones y, hasta el momento, es la única compañía entre las cinco más grandes sin fusiones, ventas o adquisiciones anunciadas.

Según con Juan Pablo Granada, presidente de Customer Index Value, movimientos como estos muestran la formación de un oligopolio mediático, en el que las fusiones de negocios en internet son abundantes y alentadas por una débil regulación en torno a la monopolización.

En esa línea, la compra de los estudios MGM, que actualmente tiene un valor de mercado de US$5.500 millones, es señalada por Granada como “el paso que necesitaba Amazon para potenciar su servicio de streaming y competir con gigantes de la industria audiovisual como Netflix”.

Finalmente, cabe recordar que son 900 millones de personas las que usan plataformas de streaming en el mundo, y que este mercado representa 25% de la industria de la televisión.

BCE asignó a Revolut Holdings Europe UAB un requisito de Pilar 2 equivalente a 3,7% de sus activos ponderados por riesgo

Seguirán intentando desinvertir en adquisiciones que no hayan funcionado, ya que los mercados están recompensando la atención

Lo que está en juego son los aranceles a las células y módulos solares de silicio cristalino importados que impuso el presidente electo Donald Trump