MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La compañía se estrena hoy en el parqué de Nueva York

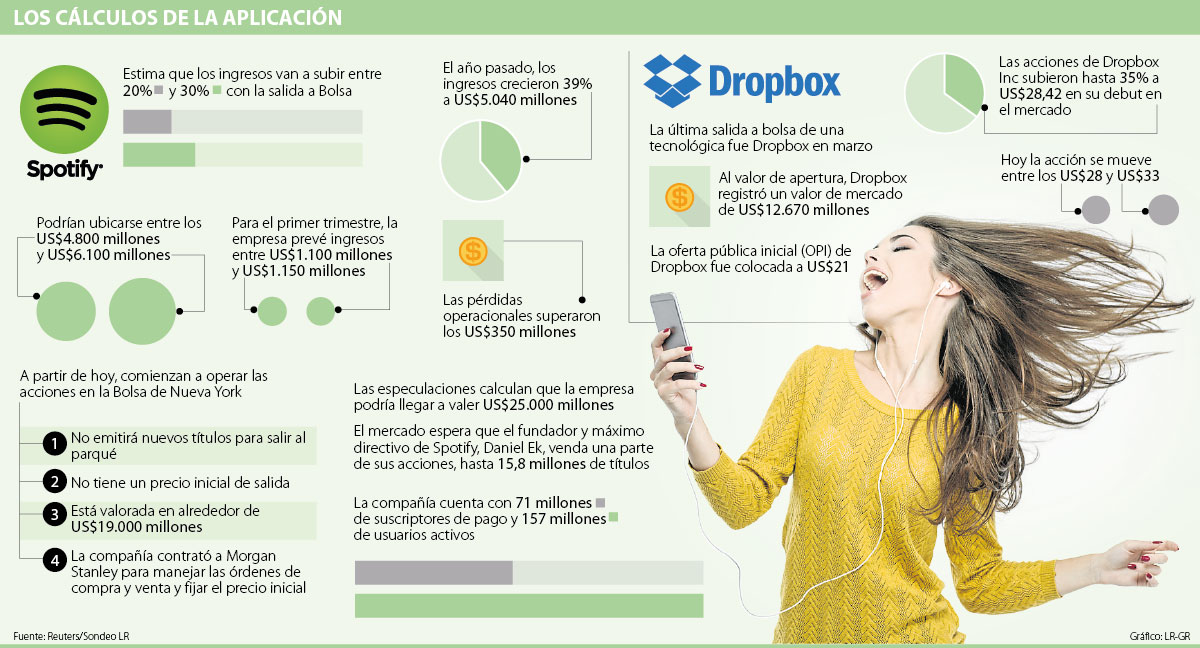

Más de 157 millones de personas en el mundo tienen una cuenta activa en Spotify y cualquiera de ellas podría llegar a tener una acción de la plataforma de música, que hoy sale a la Bolsa de Nueva York con un modelo de cotización directa que, pese a sus riesgos, le abre paso a los inversionistas más pequeños. Los cálculos indican que esta aplicación podría alcanzar un valor de mercado de hasta US$25.000 millones.

Para su estreno en la principal plaza bursátil del mundo, la compañía no escogió una tradicional Oferta Pública Inicial (OPI), por lo que no emitirá nuevas acciones y se saltará el papel de los intermediarios que fijan previamente el papel de la acción.

Con su modelo de colocación directa, se ahorrará los millones de dólares que normalmente hay que pagarle a los bancos de inversión que administran el proceso. Según explica Reuters, normalmente en una OPI se promueve una empresa con inversores institucionales que ayudan a medir el apetito por la acción y se termina fijando el precio una noche antes de que comiencen a cotizar.

Sin los bancos intermediarios se abre paso a los pequeños inversionistas que quedan relegados de las grandes OPI, pues los primeros pedidos se suelen quedar en manos de aquellos que tienen buenas relaciones con los bancos. En este caso, Spotify contrató a Citadel Securities como el encargado de fijar el precio de la acción horas antes de que arranque la Bolsa de Nueva York según las órdenes de compra y venta que ya tengan los inversores. Así, el mercado será el que fije el precio de los títulos, que no saldrán al parqué con uno previamente establecido.

El precio podría llegar hasta los US$150. Manhattan Venture Partners, según recogió el diario Expansión, confirmó que en transacciones privadas ese ha sido el costo que se ha movido en las dos últimas semanas. En febrero, el precio oscilaba entre US$95 y US$127,50. Mark Mahoney, analista de RBC, fijó un precio objetivo de US$220.

Pese a las ventajas que tiene, la movida escogida por Spotify también conlleva sus riesgos. En medio del desplome de las acciones tecnológicas, lideradas por Facebook, Tesla y Amazon, el hecho de no tener un precio previamente fijado podría hacer que la volatilidad marque el costo de los títulos de la plataforma. En palabras de Tim Ghriskey, estratega jefe de inversiones de Inverness Counsel en Nueva York, “habrá personas desde el principio que dirán ‘quiero ser dueño de esto a cualquier precio’ (...) Creo que veremos una acción de sube y baja”. En una OPI normal, el banco que se contrata previamente puede intervenir en las ofertas para influir en el precio.

Para Giovanny Vargas, cofundador de Web Life, “la salida a Bolsa trae muchos beneficios. En primer lugar, aporta una imagen importante a la empresa y además, permite la descentralización de la misma”. Juan Pablo García, consultor en tecnología, agregó que la llegada a Wall Street le puede significar a la empresa “una puerta de entrada a mejores desarrollos como los de inteligencia artificial que van más allá de una app de streaming”.

En 2017, logró ingresos por US$5.040 millones, con un alza de 40% respecto al año pasado. La compañía cuenta con 71 millones de suscriptores de pago. Según ha calculado, su salida a bolsa dispararía sus ingresos hasta 30%.

BCE asignó a Revolut Holdings Europe UAB un requisito de Pilar 2 equivalente a 3,7% de sus activos ponderados por riesgo

Seguirán intentando desinvertir en adquisiciones que no hayan funcionado, ya que los mercados están recompensando la atención

Lo que está en juego son los aranceles a las células y módulos solares de silicio cristalino importados que impuso el presidente electo Donald Trump