MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La reacción inicial en Bolsa al anuncio de las negociaciones para la operación, la semana pasada, fue positiva.

Los inversores de la City consideraban a Sergio Marchionne y Carlos Ghosn como los dos ejecutivos capaces de transformar la industria automovilística europea, para afrontar los retos que se presentan en las próximas décadas.

Ambos eran partidarios de un proceso de fusiones en el sector: Marchionne venía abogando por ello desde hace años, además de haber liderado la integración de Chrysler y Fiat; mientras que Ghosn buscaba fórmulas para estrechar los vínculos entre Renault y Nissan.

La muerte de Marchionne en julio del año pasado y la detención de Ghosn en Tokio en diciembre por un supuesto uso indebido de fondos de Nissan parecían frenar esa potencial etapa de consolidación.

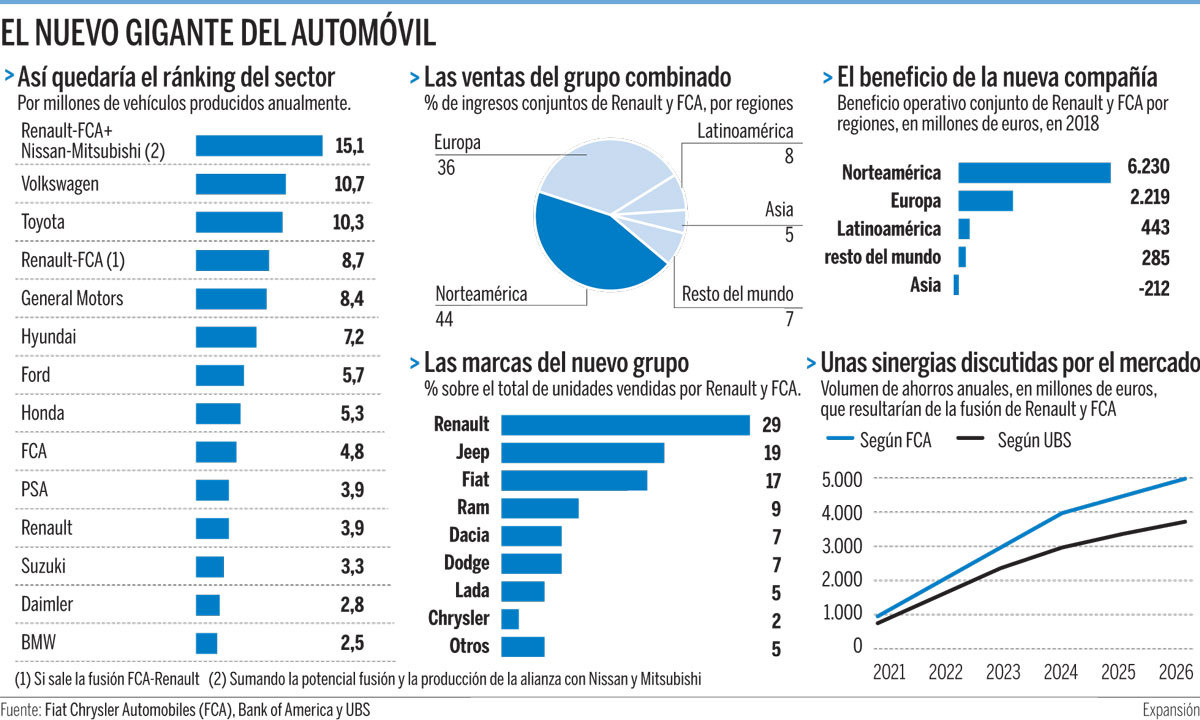

Todo lo contrario; con estas dos figuras fuera del tablero, el grupo italiano Fiat Chrysler Automobiles (FCA) y el francés Renault han sido capaces de negociar una fusión para crear el tercer mayor fabricante de coches del mundo, por detrás solo de Volkswagen y Toyota.

Los términos definitivos de la transacción podrían anunciarse en los próximos días, anticipan desde los bancos de negocios. Goldman Sachs lidera el grupo de asesores financieros de FCA, mientras que Ardea Partners y Société Générale trabajan con Renault.

La reacción inicial en Bolsa al anuncio de las negociaciones para la operación, la semana pasada, fue positiva. Pero algunos analistas empiezan a cuestionar los objetivos financieros y estratégicos del acuerdo. Quizá la ausencia de Marchionne y Ghosn haya facilitado el pacto, especialmente a la hora de repartir el poder en la nueva entidad, pero la falta de una figura poderosa puede en el futuro hacer difícil la integración efectiva de los dos fabricantes.

"Aunque hemos defendido la lógica de alcanzar escala global en una industria intensiva en capital como el automóvil para potenciar la inversión en nuevos productos y tecnología, la lógica industrial de la fusión de FCA y Renault es cuestionable", dice un crítico informe de Bank of America. En opinión de esta firma, FCA aumentará su peso en el difícil mercado europeo sin mejorar apenas posiciones en regiones más rentables como Norteamérica y Asia.

Cuestión debatida

La cuestión más debatida en la City es la capacidad de alcanzar unos ahorros anuales de US$5.602 millones de aquí a seis años con la integración sin cerrar plantas en Europa, una línea roja para los políticos en Francia e Italia. Éste es el plan marcado por FCA, pero según Patrick Hummel, analista de UBS, "el objetivo de US$5.602 millones de sinergias equivale a un 48% del beneficio operativo conjunto del grupo.

Esto parece ambicioso ya que FCA descarta el cierre de factorías, algo controvertido desde la perspectiva de los mercados financieros, porque las plantas europeas de FCA ya están ahora infrautilizadas y fabricar los vehículos de Fiat y Renault con las mismas plataformas permitiría reducir más el número de fábricas".

El banco suizo, que hubiera visto más adecuada una unión de PSA Peugeot con FCA, considera que, sin eliminar puntos de producción, los ahorros por el acuerdo entre el fabricante italiano y Renault se moverán solo entre US$3.361 y US$4.481 millones.

John Murphy, de Bank of America, además de cuestionar el objetivo de ahorros, señala que estos beneficios "se verán probablemente enjugados por la necesidad de incrementar la inversión en tecnologías de conectividad, electrificación y coches autónomos".

Holding holandés

Otro punto contencioso para el mercado es la elección de Holanda como sede del futuro hólding, con el objetivo de reducir su tasa de impuestos. Esto puede generar críticas políticas en Italia o Francia, en un delicado momento político por el auge en estos países de formaciones populistas.

La pérdida de identidad estadounidense en FCA también podría causar controversia, según Bank of America. "Una mayoría sustancial de los beneficios de FCA llegan de Ram y Wrangler, dos productos americanos. Existe un riesgo material de que los consumidores estadounidenses giren hacia Ford o General Motors si no perciben esa identidad americana en FCA, por no mencionar el potencial contrataque que este anuncio podría causar en la administración proteccionista de Donald Trump".

El último aspecto de interés para los inversores es qué pasará con la alianza entre Renault y Nissan. Además del acuerdo de colaboración industrial, el fabricante francés controla el 43% del japonés, y éste a su vez tiene el 15% del galo (con derechos políticos limitados). La idea de FCA es mantener el acuerdo, ofreciendo a Nissan plenos derechos por el 7,5% de las acciones que le quedarán en el grupo resultante.

Pero de cara al futuro, los analistas anticipan que FCA-Renault y Nissan tendrán que elegir entre la opción de ir a una integración total, o bien desistir de su acuerdo y romper la alianza.

La configuración de los tres gigantes europeos

La posible fusión mediante un intercambio accionarial de FCA y Renault, valorada en US$36.974 millones, sigue un largo proceso de concentración en el sector del automóvil europeo, que se remonta hasta 1986, cuando Volkswagen compró Seat. En los últimos meses, las transacciones se han acelerado por la necesidad de invertir en nuevos vehículos eléctricos para cerrar el paso a firmas como Tesla y para reducir costes ante el estancamiento del mercado occidental y las amenazas del proteccionismo.

La última operación significativa en el sector fue la compra de Opel, la marca europea de General Motors, por PSA-Peugeot. El acuerdo, anunciado en 2017, estuvo valorado en US$2.464 millones. Si sigue adelante la unión de FCA y Renault, quedarán por tanto tres grandes fabricantes europeos de coches:el grupo resultante de esa fusión, PSA Peugeot y Volkswagen, que se mantiene como líder. El pasado mes de enero, por su parte, Volkswagen anunció una alianza con la compañía estadounidense Ford para el desarrollo de nuevos vehículos. Muchos analistas consideran que el proceso no se detiene con FCA-Renault. "Esperamos más consolidación por los costes crecientes que afrontan los fabricantes globales para cumplir con la reducción de emisiones de CO2 y desarrollar vehículos eléctricos y autónomos", opinan desde Bank of America.

La oficina en la Torre Glòries de Telus estuvo ayer sin actividad y sus cerca de 2.100 empleados fueron enviados a casa con un permiso retribuido

El Tmec (Tratado entre México, Estados Unidos y Canadá) es un acuerdo comercial cuyo objetivo es reducir o eliminar las tarifas arancelarias y otras barreras comerciales

El mandatario republicano ya ha impuesto aranceles a las importaciones de aluminio y acero, y ha aumentado los aranceles sobre productos chinos