MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Bancos de Canadá

Seis entidades financieras, entre las que está Scotiabank (que opera en Colombia y la región) tienen activos por más de US$5 billones, equivalente al doble del PIB de Canadá

*Colaboración especial

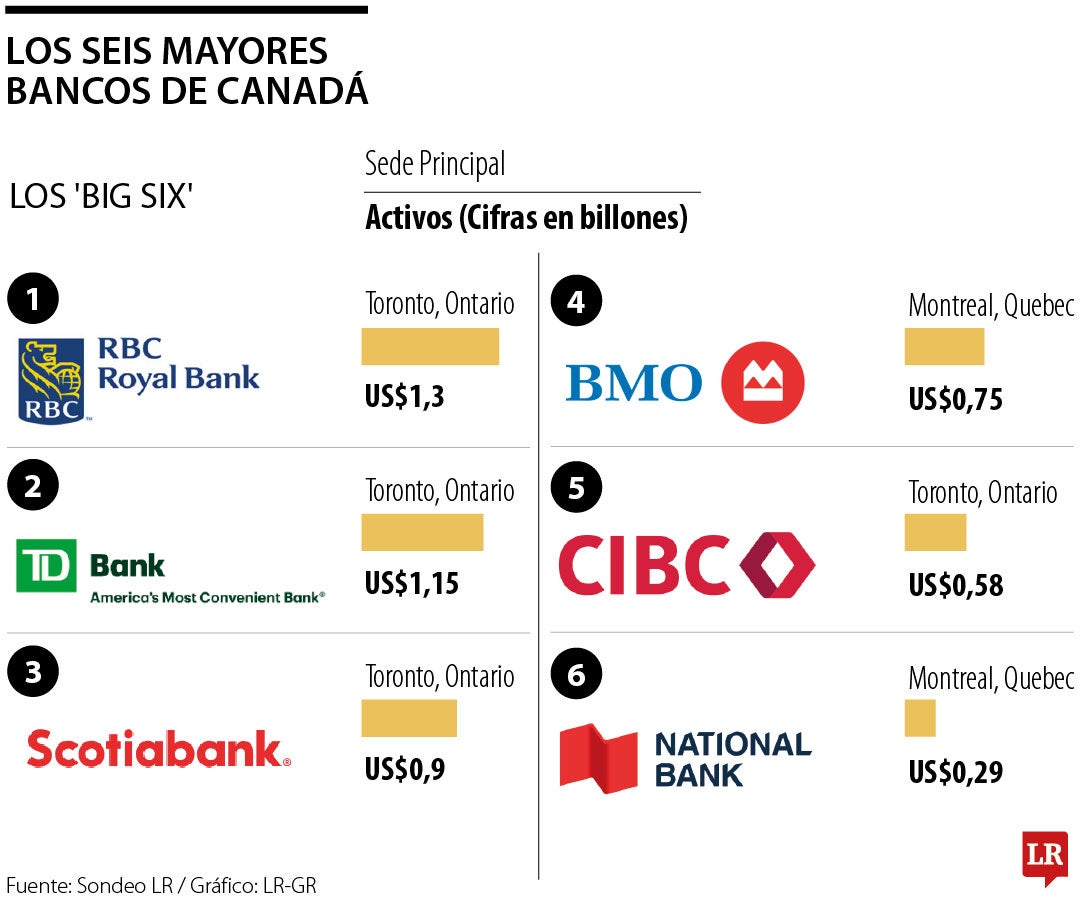

Tradicionalmente el sistema bancario canadiense es conocido por tener pocos jugadores. Una fama acuñada bajo el calificativo los Big Six, que resume la predominancia de seis entidades financieras: Royal Bank of Canada, RBC; Toronto Dominion Bank, TD; Canadian Imperial Bank of Commerce, Cibc; Bank of Nova Scotia, Scotiabank; Bank of Montreal, BMO; y el National Bank Canada.

Y es que si bien otros actores extranjeros como Hsbc, Bank of America, Merrill Lynch, Citibank y BNP Paribas operan en esta parte del mundo, y en total el ecosistema financiero está compuesto por 35 bancos y cerca de 1.600 cooperativas de crédito, lo cierto es que el mercado está concentrado principalmente en la gran banca local. De ahí que algunos sectores adviertan que existen una serie de barreras de acceso que favorecen a los grandes jugadores nacionales.

En total, los activos de los Big Six suman más de US$5 billones, equivalentes al doble del PIB nacional, lo que a su vez les da un gran músculo para seguir creciendo a través de fusiones y adquisiciones.

Pero más allá de esta concentración en el sector, representada en que solo estos seis jugadores tienen más de 90% de los activos de la banca canadiense, lo cierto es que, con una bancarización prácticamente universal, Canadá tiene una de las mejores bancas del mundo. Algo que ha sido reconocido así en diversas oportunidades por el World Economic Forum.

En su conjunto, en el último año la banca canadiense reportó un aumento de 6,6% en sus ingresos. Tal comportamiento estuvo impulsado principalmente por el crecimiento de la gestión patrimonial, el asesoramiento en los mercados de capitales, y por los intereses generados por préstamos e hipotecas.

Sobre este último rubro vale la pena destacar que hoy la cartera de vivienda de los canadienses asciende a US$1,6 billones, representando 75% del total de las obligaciones financieras y convirtiendo a Canadá en el país del G7 con mayor nivel de deuda hipotecaria entres sus habitantes.

Aunque por cuenta de la política monetaria encaminada a reducir los altos niveles de inflación el nivel del crecimiento en el segmento hipotecario en el último trimestre fue el menor en 23 años, evidenciando también un deterioro de la cartera, la reducción de tasas de interés por parte del emisor podría revertir esta situación.

Con la decisión tomada a comienzos de junio, de bajar las tasas de interés del 5% a 4,75%, el Banco de Canadá se convirtió en el primero del G7 en comenzar la cuesta abajo. Una noticia no menor teniendo en cuenta que en esta parte del mundo las hipotecas se renuevan en promedio cada tres años, y 30% de las renovaciones que tendrán que hacerse este año las tienen los Big Six.

“El banco central vio su oportunidad para tomar una medida y lo hizo. Esperamos no haya terminado y tengamos al banco central recortando dos veces más en 2024, antes de continuar el ciclo de recortes a lo largo de 2025”, explicó James Orlando, economista de TD Bank.

La expectativa del sector banca, y esperada por los 2,2 millones de hogares que tendrán que renovar su hipoteca entre 2024 y 2025 con condiciones muy diferentes a las de la pandemia, cuando los tipos de interés estaban cercanos a cero, es que la reducción de las tasas sea una constante. El emisor ha dado señales en ese sentido.

“Si la inflación continúa disminuyendo y nuestra confianza en que la inflación se encamina de manera sostenible hacia el objetivo de 2% continúa aumentando, es razonable esperar nuevos recortes en nuestra tasa de interés oficial. Pero estamos tomando nuestras decisiones sobre tipos de interés reunión por reunión”, afirmó el Gobernador del Banco de Canadá, Tiff Macklem.

Hoy, 85% de las transacciones que hacen los canadienses pasan por la banca. Las estimaciones del banco central es que casi la totalidad de los canadienses tienen al menos una tarjeta débito, mientras que nueve de cada 10 cuentan con al menos una de crédito, haciendo que el efectivo solo se usado en el 15 de cada 100 transacciones, y convirtiendo a Canadá en una de economía prácticamente libre de efectivo.

Al punto que hoy, el propio emisor este estudiando La posibilidad de contar moneda digital, que, en todo caso, en la modalidad de stable currency, y diferenciada totalmente del concepto de criptomoneda que se tiene hoy en día, toda vez que esta contaría con el respaldo de la emisión, y no tendría fluctuación más allá de la de en función de la tasa de cambio que experimentan todas las monedas.

Royal Bank of Canada, RBC, con una capitalización de mercado de US$134.000 millones, es la institución financiera más grande de Canadá. En todo el mundo, el banco tiene más de 100.000 empleados y presta servicios a más de 20 millones de clientes. Fue fundado en 1864, en Halifax, Nueva Escocia. Su oficina central está ubicada en Montreal, Quebec y su sede corporativa en Toronto.

El Toronto-Dominion Bank es una corporación multinacional de servicios financieros y bancarios con sede en Toronto. Se fundó en 1955 tras la fusión del Bank of Toronto, establecido en 1855, y el Dominion Bank, creado en 1869. Tiene una capitalización de mercado de US$107.000 millones y se encuentra entre los 10 principales bancos ubicados en América del Norte.

El Bank of Nova Scotia, Scotiabank, de este grupo de los Big Six el más internacional es Scotiabank, que con una tradición de más de cien años haciendo negocios alrededor del globo, y con más de 2.000 sucursales y oficinas en 50 países, es la marca bancaria canadiense más reconocida en la esfera mundial. Parte de expansión internacional se centró en la Alianza del Pacifico, priorizando en su momento mercados como Colombia y Chile.

La banca canadiense comenzó en 1817, cuando se fundó el Banco de Montreal. Otros bancos siguieron rápidamente sus pasos. Hoy cuenta con una cobertura amplia representada en más de 5.000 sucursales y más de 70.000 cajeros automáticos.

En las décadas de los 80 y 90 los bancos más grandes de Canadá adquirieron casi todas las empresas fiduciarias y de corretaje, incursionando también en los negocios de seguros y fondos mutuos. Al comienzo de la industria hubo un desarrollo y el objetivode las compañías era el de adquirir a los más pequeños.

Francia vive una crisis política desde junio, cuando el presidente disolvió la Asamblea Nacional y convocó elecciones anticipadas

Algunas de las preocupaciones para el próximo año son la nueva administración de trump, conseguir trabajado, lograr pensionarse, tener espacios seguros para las mujeres y personas Lgbtiq

El futuro de estos subsidios sigue siendo un tema polémico, mientras algunos defienden que son cruciales para la economía local