MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La Reserva Federal está buscando diseñar un aterrizaje suave después de un período de inflación e intenso aumento de tasas

Los operadores del mercado de valores de EE. UU. están casi completamente intrépidos ahora, lo que tiene a algunos estrategas preparándose para una posible liquidación.

El índice S&P 500 ha ganado 19% este año, empujando a los inversores fuera de la banca y hacia el mercado. La exposición a acciones de los comerciantes es históricamente alta, en 28% superior de todos los tiempos, según el análisis de Deutsche Bank de estrategias discrecionales y basadas en reglas que se remonta a 2010.

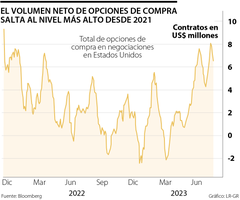

Pocos, sin embargo, parecen lo suficientemente preocupados como para cubrirse. Comprar protección contra caídas en el mercado de opciones es "lo más barato que probablemente haya visto", escribieron los estrategas de Bank of America en una nota del martes. El volumen de negociación de las opciones de compra, utilizadas para apostar por el aumento del mercado, superó a las opciones de venta a principios de este mes por la mayor cantidad desde diciembre de 2021.

Pero hay razones para estar preocupado. La Reserva Federal está buscando diseñar un aterrizaje suave después de un período de inflación e intenso aumento de tasas, un esfuerzo que rara vez tiene éxito. Además de eso, septiembre y agosto tienden a ser los peores dos meses del año para el S&P 500.

“El sentimiento alcista y la estacionalidad débil han hecho que nuestras antenas contrarias se estremezcan un poco”, dijo Jeffrey Hirsch, editor de Stock Trader’s Almanac, quien pronosticó correctamente el repunte después de la crisis financiera. "Todos los bajistas que salieron de la línea lateral están persiguiendo este impulso y los jugadores de 'FOMO' están todos adentro ahora, por lo que eso significa que es hora de ver esta pausa en el repunte".

El avance del S&P 500 ha desafiado las expectativas del consenso de pérdidas a partir de 2023 antes de un eventual repunte, lo que obligó a muchos a repensar sus pronósticos. Algunos de los bajistas más ruidosos de Wall Street, como Michael Kantrowitz de Piper Sandler & Co. y Mike Wilson de Morgan Stanley, han ajustado sus posturas.

En el mercado de opciones, los operadores reaccionaron al repunte de las acciones mostrando un sesgo hacia las llamadas, en parte impulsado por un auge de la IA que sobrealimentó un avance de las acciones tecnológicas. En los intercambios de EE. UU., el volumen de llamadas superó las opciones de venta en más de 8 millones de contratos en una base móvil de 10 días, la mayor cantidad desde diciembre de 2021, según muestran los datos de Bloomberg.

Por supuesto, hay razones para el repunte del S&P 500, que ahora va camino de su quinta ganancia mensual consecutiva. La inflación ha estado disminuyendo lentamente, mientras que la economía se ha mantenido relativamente resistente frente al ciclo de ajuste más agresivo en décadas.

Los comerciantes de Wall Street finalmente recibieron la nota, desechando la protección contra caídas y empujando el costo de la cobertura contra caídas a nuevos mínimos. Por cada US$100 en nocional, el valor que cubre un contrato de opciones, los inversores ahora pagan solo US$3.50 por una opción de venta S&P 500 que vence dentro de un año con un precio de ejercicio 5% por debajo de los niveles actuales, según muestran los datos compilados por Bank of America. Eso es lo mínimo en los datos del banco que se remontan a 2008.

Los servicios repitieron como el componente con mayor incremento, con una subida de 3,4% que, sin embargo, es tres décimas inferior a la de febrero

Dijo que la respuesta de Irán también indicaba que la comunicación indirecta con Estados Unidos seguiría siendo una posibilidad

Se espera que parte de la incertidumbre que ha afectado a los mercados se disipe después de que Trump revele su plan arancelario el miércoles