MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Fondos de Índices bursátiles

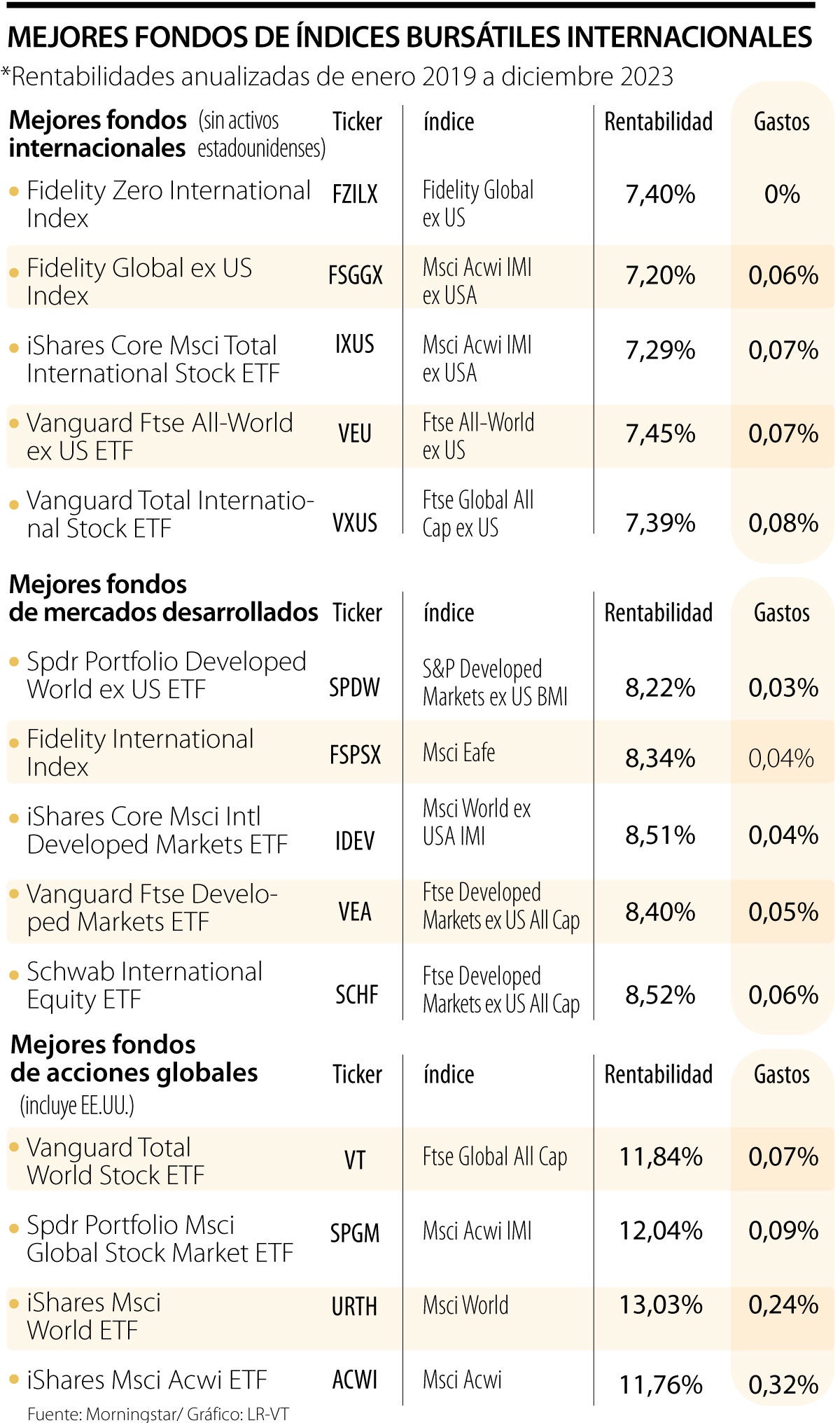

La rentabilidad mínima obtenida entre 2019 y 2023 por los mejores fondos de acciones globales, fue 11,76%, el de mejor resultado, iShares Msci World ETF ogró 13,03%

La empresa estadounidense de servicios financieros Morningstar evaluó los fondos minoristas de menor costo (con un índice de gastos máximo del 0,50%) y sus índices subyacentes para determinar cuáles son los mejores fondos de índices bursátiles internacionales de acuerdo con las rentabilidades en el lapso entre enero de 2019 y el cierre de 2023.

Se clasificaron los fondos en cuatro categorías, los fondos internacionales, que incluyen los mercados emergentes pero no las acciones estadounidenses; los fondos de acciones globales, es decir renta variable global que invierte en todo el mundo, incluido Estados Unidos, y los cuales obtuvieron rentabilidades superiores a 11,76%. Y luego están los fondos de mercados desarrollados, y de emergentes.

En los cinco mejores fondos internacionales aparecen dos de Fidelity, dos de Vanguard, y uno de iShares (de BlackRock), estos obtuvieron una rentabilidad de entre 7,20% a 7,45% en los últimos cinco años. “A principios de la década de 2000, Fidelity inició una guerra de precios de fondos indexados en un intento de arrebatarle negocios a Vanguard. Si bien este último todavía domina, Fidelity ha acumulado US$1,3 billones en activos de fondos indexados”, dijo John Rekenthaler, vicepresidente de investigación de Morningstar, y destacó que el mejor desempeño de Fidelity se da en los índices internacionales.

En la selección de los mejores fondos de acciones globales, incluyendo a EE.UU., hay dos de iShare, uno de Vanguard y otro de Spdr, Juan David Ballén, director de análisis y estrategia de Casa de Bolsa, señala que las acciones tecnológicas, las de mayor participación en los índices de referencia, han tenido un comportamiento sobresaliente en los últimos años, “lo cual se ve reflejado en la rentabilidad de los fondos mutuos que invierten en ellas”, explicó Ballén. Las rentabilidades de estos fondos estuvieron entre 11.76% (iShares Msci Acwi ETF) y 13.03% (iShares Msci World ETF).

“Antes de pandemia las acciones venían comportando de buena manera, al llegar el covid vimos una fuerte caída pero fue momentánea, y de igual manera, hubo muchas compañías que se potencializaron después de pandemia”, dijo Nelson Castiblanco, ingeniero Financiero y portfolio manager de Mapfre, acerca del porqué se consiguieron estas rentabilidades.

Sebastián Toro, fundador de Arena Alfa, explicó que el desempeño de estos fondos suele ser muy positivo porque es una apuesta a la economía global, al dinamismo de los países emergentes y desarrollados. “Lo que hacen estos fondos es promediar el desempeño casi que de la gran mayoría de mercados del mundo, con más ponderación en Estados Unidos”, indicó, pero destaca que han habido otros con mejores rentabilidades puntuales, como por ejemplo, Nasdaq con rentabilidad cercana a 30% en 2023.

En cuanto a los de mercados desarrollados hay un ETF de cada fondo, con rentabilidades máximas de 8,52%, menores a los de renta global. Se ubican fondos de Schwab (8,52%), iShares (8,51%), Vanguard (8,40%), Fidelity (8,34%), y Spdr (8,22%).

En emergentes las rentabilidades están entre 4.11% de Schwab Emerging Markets Equity ETF, y 4,74% de Spdr Portfolio Emerging Markets ETF. Alexander Rios, economista y CEO de Inverxia explica que las rentabilidades se pueden explicar teniendo en cuenta que después de la pandemia hubo un alza en el precio de algunos commodities, particularmente en el oro y materias primas para la elaboración de semiconductores y derivados de uso tecnológico, lo que favoreció algunos mercados emergentes, especialmente asiáticos.

“Lograron vender sus productos a mejores precios en dólares, logrando valorizaciones en las compañías más significativas en estos segmentos de mercado. Finalmente, el apogeo de la inteligencia artificial favoreció nuevamente a las compañías tecnológicas haciendo que el apetito por exposición a este sector fuera uno de los más destacables del último año”, destacó Rios, señalando la tecnología como jalonador.

Diego Palencia, vicepresidente de investigación y estrategia de Solidus Capital Banca de Inversión, señaló que los fondos fueron creados para masificar la inversión, optimizando costos y administrando un riesgo-rentabilidad óptimo para inversionistas que no son profesionales. "Los elementos positivos de los fondos internacionales son su alta liquidez y gestión de portafolios eficiente. Lo negativo son los costos de comisiones, costos transaccionales y montos mínimos para la inversión".

El director de análisis de Casa de Bolsa, Juan David Ballén, señaló que se puede invertir en estos fondos a través de plataformas de negociación administradas por entidades del exterior. “También podría invertirse a través de las corresponsalías que tienen las comisionistas de bolsa locales”.

Nelson Castiblanco, portfolio manager de Mapfre, indicó que hay varias plataformas que ofrecen ETFs. “Entre las más conocidas y accesibles está Hapi. Para invertir se debe conocer el nivel de riesgo; y que hay varios tipos de fondos, algunos más focalizados, y conocer qué tipo de compañías los componen, por ejemplo pueden ser tecnológicas, del sector real, financiero, energético”.

Palencia señala que la clave para un inversionista es definir claramente su perfil de riesgo, asumiendo con responsabilidad las posibles pérdidas que son parte natural de un proceso de inversión. "El riesgo de pérdida debe ser aceptado de manera personal e intransferible. Independiente del gestor de portafolio, el inversionista es el responsable por las ganancias o pérdidas de una inversión.

También recomienda escoger un asesor financiero con certificado CFA, Chartered Financial Analyst, para que sea el confidente y gestor del portafolio. "Un asesor con CFA es una persona que responde de manera, administrativa, legal y éticamente por realizar el mejor esfuerzo en su gestión de portafolios".

Finalmente, indicó que todos los meses es vital realizar un inventario de pérdidas y ganancias y tomar decisiones, y nunca alejarse más de un mes en el monitoreo y desarrollo del portafolio.

La proyección de crecimiento para el PIB minero se revisó a la baja en dos décimas a 3,7% para este año, y el no minero aumento a 2,3%

El estudio también señala que, en comparación con 2024, el uso de la IA para búsquedas específicas y consultas ha disminuido

Con una multitudinaria misa al aire libre en la histórica Plaza de Mayo, frente a la catedral donde Francisco se desempeñaba como arzobispo, los argentinos despiden al pontífece