MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

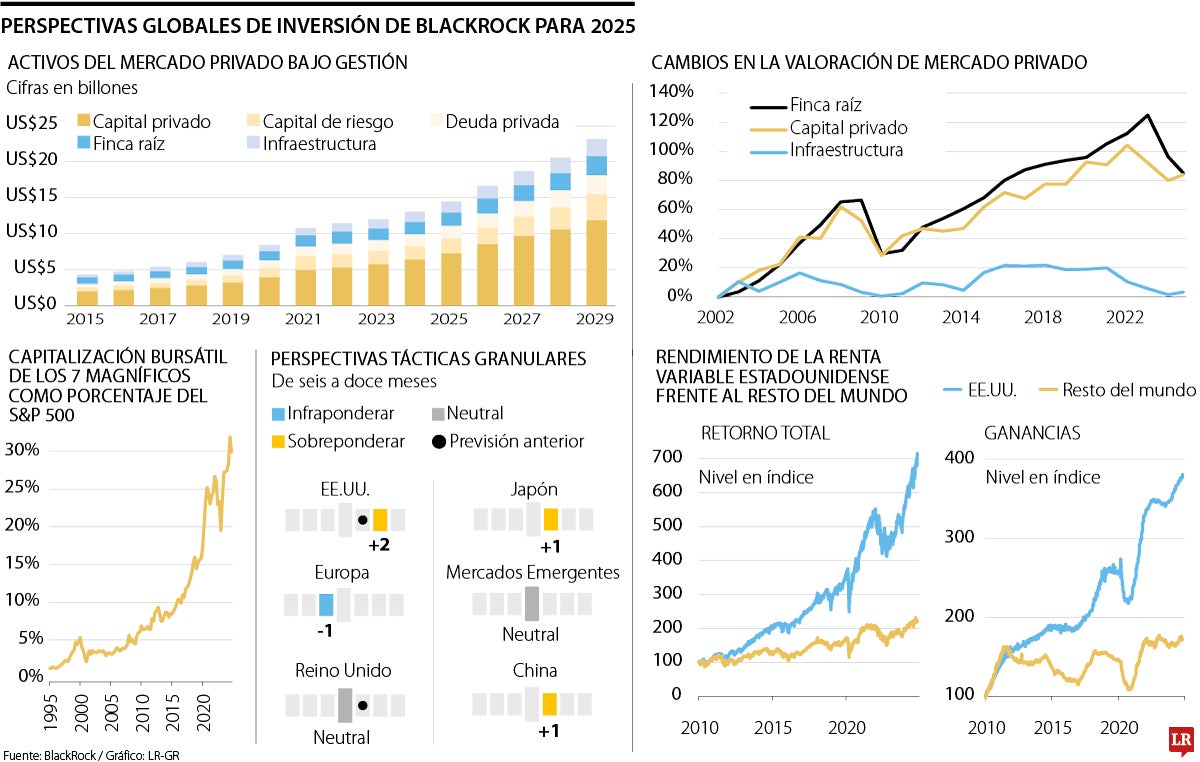

Perspectivas globales de inversión de Blackrock

Prevé que las inversiones de 2025 deben centrarse en áreas como IA, aunque advierte de barreras como los conflictos geopolíticos

A semanas de que se termine el año, BlackRock presenta sus Perspectivas Globales de Inversión para 2025. Partiendo de la afirmación de la gestora acerca de que “desde 2020 ya no estamos en un ciclo económico tradicional” sino que hay megafuerzas que están derrumbando las tendencias históricas, le advierte a los inversionistas que para el próximo año, se deben enfocar en oportunidades temáticas relacionadas a la inteligencia artificial y la fragmentación geopolítica, en lugar de optar por enfoques tradicionales por países.

“La actual respuesta exagerada de los activos a largo plazo a las noticias a corto plazo demuestra lo inusual de este entorno. Mantenemos el riesgo mientras buscamos beneficiarios de la transformación, y sobreponderamos aún más las acciones estadounidenses a medida que se amplía el tema de la IA. Estamos más convencidos de que la inflación y los tipos de interés se mantendrán por encima de los niveles anteriores a la pandemia”, señaló BlackRock en el informe.

Alineado con esta declaración, presenta tres ejes de inversión, el primero es financiar el futuro por medio de mercados privados de capitales que tienen un rol transcendental en la transformación de las economías con la IA.

Luego está repensar la inversión, es decir reflexionar sobre cómo construir portafolios teniendo una perspectiva abierta al constante cambio.

“Creemos que los inversionistas deberían centrarse en los temas más que en las perspectivas generales de las clases de activos, y dar más peso a las perspectivas tácticas”, destacan en este apartado. Y en tercer lugar está mantenerse en una postura proriesgo.

La forma en la que señalan que se ejecutaría esta posición sería al mantener la confianza en la fortaleza corporativa de Estados Unidos, pero con la agilidad de actuar en caso que los indicadores clave señalen incremento en los rendimientos de bonos a largo plazo o escalamiento del proteccionismo comercial.

“En esta tercera idea nos mantenemos con los mismos objetivos, en particular en renta variable en Estados Unidos y vemos oportunidades en otros activos de riego”, señaló Diego Mora, country manager para Colombia, Perú y Centroamérica de BlackRock.

El informe señala que aunque las megatendencias son globales, destaca sus efectos regionales, en el caso Latinoamérica, BlackRock ve que será líder en inversión en infraestructura y cadenas de suministro globales.

Y considerando que los gobiernos tienen recursos limitados para financiar proyectos de infraestructura, se aumentará el protagonismo de los mercados privados y de inversionistas locales como fondos de pensiones.

Ante escenario, señalan que la construcción de portafolios necesita adaptarse, “dejando atrás el modelo tradicional 60/40 e integrando mercados privados como infraestructura y crédito privado. La transformación está reconfigurando sectores y empresas, lo que exige un enfoque ágil y granular para aprovechar oportunidades en industrias emergentes.”.

En las perspectivas de seis a 12 meses sobre activos seleccionados, en principales regiones por renta variable, BlackRock recomienda sobreponderar a EE.UU., Japón y China en los próximos meses.

“Estamos sobreponderados por el crecimiento de los beneficios con la IA. Las valoraciones están respaldadas por empresas tecnológicas, y el sólido crecimiento y los recortes de tipos de la Fed apoyan la confianza en EE.UU. Entre los riesgos, cabe citar el aumento de los rendimientos a largo plazo o la escalada del proteccionismo comercial”, dijo BlackRock sobre EE.UU.

Mientras que en Europa hay infraponderación porque los recortes de tasas del Banco Central Europeo apoyan una modesta recuperación de los beneficios. Sin embargo, la incertidumbre política mantiene en cautela a los inversionistas. En Reino Unido y los mercados emergentes permanece una postura neutral con margen de perspectivas dispares.

El desarrollo de la IA crea la necesidad enorme e inmediata de centros de datos. También hay demanda de nuevas infraestructuras ecológicas para reducir las emisiones.

Adicional, el envejecimiento de la población en mercados desarrollados, el aumento de la urbanización en los mercados emergentes y la reconfiguración de las cadenas de suministro son las megafuerzas que están determinando las nuevas necesidades de las infraestructuras y con ello la necesidad de inversión de capital para suplirlas.

Los pacientes ahora pueden adquirir Ozempic por US$499 al mes, aproximadamente la mitad de su precio de venta en Estados Unidos, a través de la farmacia de pago en efectivo de Novo, NovoCare, según informó la empresa en un comunicado el lunes

El contrato más activo subió hasta 3,5% y los futuros subieron por séptima sesión consecutiva en la racha ganadora más larga desde febrero

SpaceX y Musk tienen un historial de abordar problemas de ingeniería asignando personal adicional dentro de la propia compañía