MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Movimiento de tasas del BCE

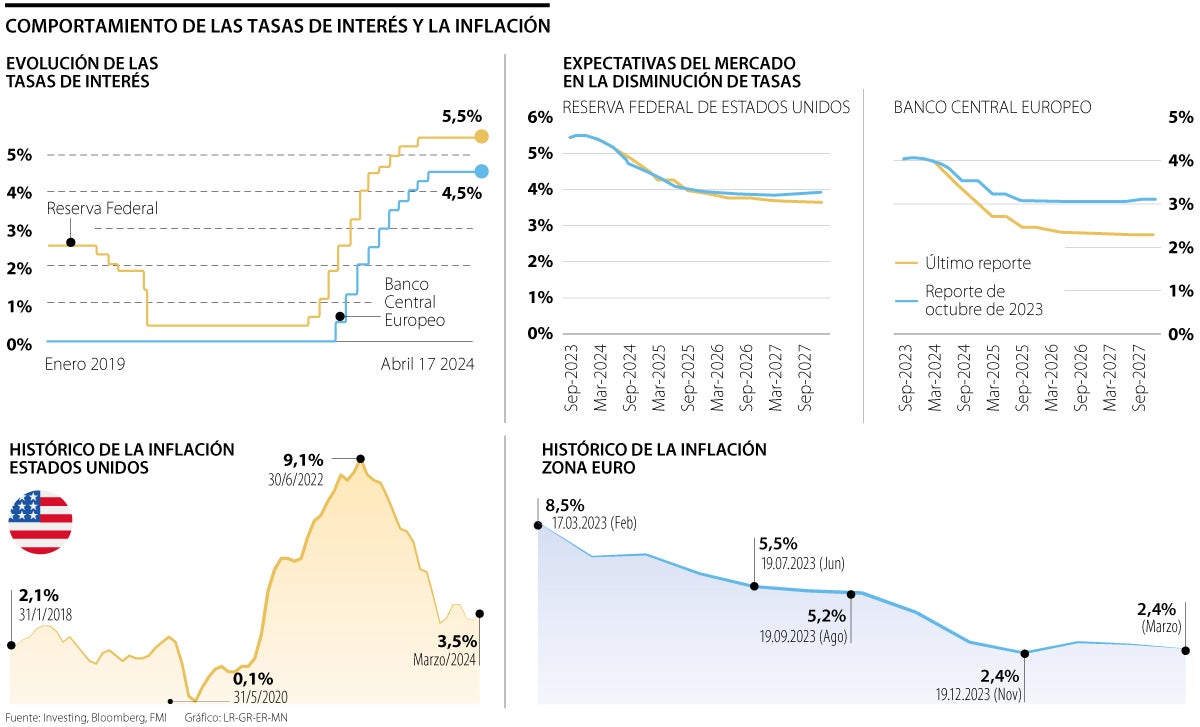

Con el dato de inflación de marzo en EE.UU., la Fed dijo que no tiene prisa en relajar las tasas de interés, Wall Street ahora es más pesimista a los recortes

El Banco Central Europeo mantuvo su postura respecto de las tasas de interés, pero sus funcionarios se inclinaron aún más hacia un recorte a mitad de año en caso de que la inflación continuara enfriándose. Los costos de endeudamiento más bajos ayudarían a impulsar una economía europea que ha luchado por registrar crecimiento durante más de un año. Al otro lado del Atlántico, la actividad económica estadounidense tiene una base mucho más sólida y la inflación está aumentando demasiado rápido para las autoridades de la Reserva Federal.

Aunque el proceso desinflacionario continúa en la mayor parte de regiones, la influencia del la Reserva Federal de Estados Unidos lleva a ajustar la previsión sobre las rebajas del precio del dinero. Tipos altos por más tiempo. Esa frase, definitoria del escenario económico de los últimos años, pareció abandonarse en octubre cuando, al calor de una reseñable mejoría en la inflación, los bancos centrales abrazaron la premisa de los inversionistas de que el precio del dinero no tardaría en caer.

Pero ahora las tornas han cambiado para una de las autoridades monetarias más relevantes del mundo, la Fed de EE.UU., que vuelve a recuperar esa bandera para combatir la inflación y amenaza con poner patas arriba las expectativas sobre las tasas del resto del mundo.

Ante el reciente repunte de la inflación la Fed ha congelado los recortes de los tipos de interés

previstos. Ahora necesita que la restricción monetaria que supone mantener las tasas a 5,5% siga ejerciendo su influencia sobre la economía para tratar de enriarla después de que se haya mostrado mucho más resiliente de lo esperado. Tal ha sido el movimiento que algunas casas de análisis, de momento una minoría, valoran incluso la posibilidad de que la institución que preside Jerome Powell pueda reanudar las ya aparcadas subidas de los tipos de interés.

“Es apropiado dar más tiempo a la política restrictiva para que funcione”, indicó Powell el martes disipando cualquier duda sobre si se descartan las bajadas de tipos. El presidente de la Fed, sin embargo, también calmó los ánimos respecto a potenciales subidas al indicar que “la política monetaria está bien situada para manejar los riesgos que encaramos”.

Pese a ello, la sombra de la Fed es muy alargada y la influencia de sus decisiones ya se deja notar en las expectativas sobre los tipos de interés del resto de economías. Entre ellas la que está bajo la influencia del Banco Central Europeo, BCE. A pesar de que el proceso desinflacionario sigue su curso en el resto de geografías, e incluso se ha afianzado en el último mes, los inversionistas han ajustado los recortes de tipos de interés esperados.

En la zona euro, la inflación se sitúa ya a escasas cuatro décimas del objetivo, lo que permitirá bajar los tipos de interés en junio, tal y como está previsto. Sin embargo, más allá de eso la incertidumbre crece. Los inversionistas apuestan ahora por tres recortes de las tasas frente a los cuatro que anticipaban antes de que los últimos acontecimientos paralizaran a la Fed.

A pesar de que el BCE “no es dependiente de la Fed”, tal y como señaló su presidenta Christine Lagarde, en el mercado se da por hecho que la parálisis estadounidense sí que acabará atando en cierta medida sus manos. En el tipo de cambio está la gran amenaza. Si el BCE baja con agresividad sus tasas mientras la Fed se mantiene inmóvil, el euro puede sufrir una fuerte depreciación. La pérdida de valor relativa de la moneda comunitaria, a su vez, implicaría importar inflación, sobre todo en un momento en el que los precios de la energía, denominados en dólares, apuntan con fuerza al alza, desincentivando acometer más recortes de tipos. Otras regiones, como Reino Unido, también han visto como se contenían sus expectativas de bajadas de tipos en las últimas semanas.

Con su influencia, la Fed ha hecho saltar por los aires el tablero en el que se juega la partida de la política monetaria y amenaza al resto de regiones con una restricción monetaria que sus economías podrían no soportar. Frente a los buenos números estadounidenses, la economía europea sigue estancada sólo soportada por la fortaleza de su mercado laboral, que va a menos.

Las encuestas de actividad bancaria fían el resurgir del crédito a una cierta relajación monetaria que ahora podría estar en cuestión y los propios miembros del BCE reconocen el daño que están causando los altos costes de financiación. Es cierto que las proyecciones de la autoridad monetaria anticipan un cierto repunte de la actividad económica en la segunda mitad de año, pero también lo es que el propio banco central ha ido en repetidas ocasiones retrasando ese esperado rebote en el tiempo. Ese extra inesperado de restricción monetaria importado se convertirá en un nuevo desafío.

Tanto la zona euro como los mercados emergentes, que sufren con una fortaleza desmedida del dólar, miran a EE.UU. con la esperanza de que la situación de la inflación estancada se resuelva y la Fed pueda contribuir a relajación de las condiciones de financiación. Aunque siguen su propio camino, el BCE nunca ha sido capaz de estar más de un año con una política monetaria contraria a la del otro lado del Atlántico.

El mercado de bonos más grande del mundo extendió la liquidación de este mes después de que un discurso agresivo de la Fed reforzara la especulación de que las tasas se mantendrán altas por más tiempo.

Los bonos del tesoro cayeron a lo largo de la curva, con los rendimientos a dos años una vez más cerca de la marca de 5%. Cuando se le preguntó sobre la posibilidad de un aumento, el presidente del Banco Federal de Nueva York, John Williams, dijo que si bien esa “no” es su expectativa básica, es posible, si está justificado.

El director del banco central irlandés, Gabriel Makhlouf, y su homólogo finlandés, Olli Rehn, reiteraron que en junio probablemente se reducirán las tasas. Pero mientras el griego Yannis Stournaras apuesta por cuatro recortes de un cuarto de punto en la tasa de depósito este año desde su actual récord de 4%, muchos se muestran más cautos debido a la incertidumbre geopolítica. Mientras que Legarde no se compromete a ninguna ruta. Por eso mismo, hay mayor pesimismo entre los movimientos de las perspectivas del segundo semestre.

El material compuesto por 83 cajas habría sido enviado por la embajada alemana en Tokio y habría arribado al país el 20 de junio de 1941

Las acciones de Nu, que habían repuntado 27% en lo que va de año, cayeron más de 6% en las operaciones posteriores al cierre del mercado

Uno de los primeros usuarios del implante de Synchron logró interactuar con dispositivos Apple como el iPhone, iPad y Vision Pro