MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

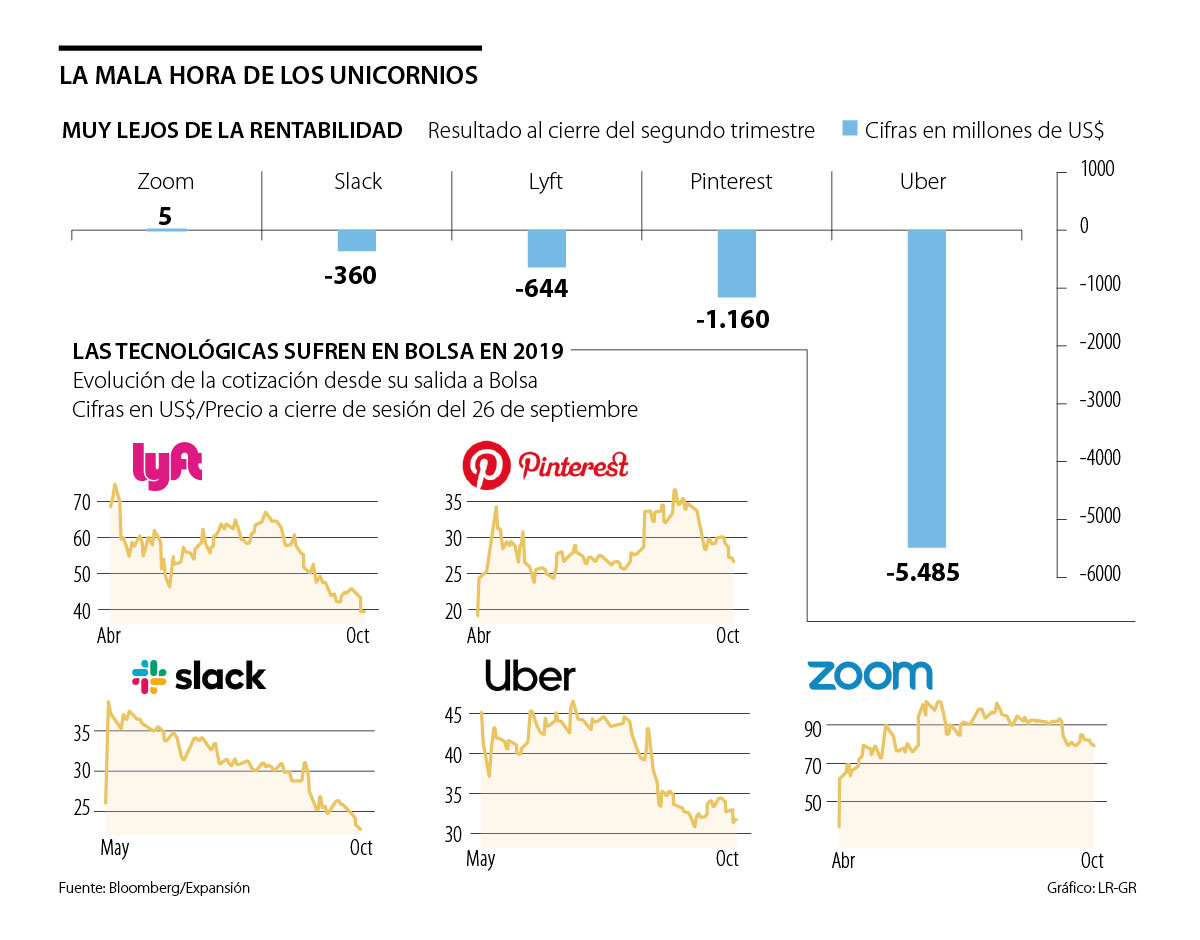

De cinco compañías que tuvieron una oferta pública, solo dos alcanzaron el éxito

Golpe de realidad para los unicornios tecnológicos que debutaron en Bolsa en 2019. La fuerte caída de las acciones del fabricante de bicis para el hogar Peloton en el día posterior a su OPV (Oferta Pública de Venta), apenas una semana después de que WeWork pospuso sus planes para dar el salto al mercado, confirmó lo que ya descubrieron Uber y Lyft la primavera pasada: los inversores desconfían de las compañías que pierden mucho dinero y no tienen un camino claro hacia la rentabilidad.

De las cinco principales OPV tecnológicas que tuvieron lugar en lo que va de año (Uber, Lyft, Slack, Pinterest y Zoom), sólo las dos últimas arrojan un saldo positivo en Bolsa desde su debut. En el caso de Zoom, sus acciones han más que doblado los US$36 en los que se fijó su precio en el debut bursátil. Esto contrasta con las dificultades que encontraron los gigantes de la movilidad, Uber y Lyft, que pierden 30% y 39%, respectivamente, desde las salidas a Bolsa en mayo y abril de este año. Slack, por su parte, fue perdiendo fuelle desde que sus títulos se revalorizaran 49% en la jornada posterior a su debut bursátil, en junio. Desde entonces, acumula una caída del 13%.

Para Javier Molina, portavoz de la plataforma de inversión eToro en España, se trata de una cuestión de expectativas. “Salen con valoraciones excesivas, aprovechando el momento positivo del mercado, pero la oferta y la demanda no están equilibradas”. Y agregó: “las próximas tecnológicas que estén pensando en hacerse públicas van a tener que ajustar sus valoraciones. Liquidez e interés hay, pero no a cualquier precio”.

Esto lo saben bien en WeWork. La start up de alquiler de espacios de coworking retiró su OPV ante el desplome de su valoración por las dudas sobre su modelo de negocio. Los problemas se han llevado por delante incluso al cofundador, Adam Neumann, que cedió el puesto de CEO.

Casos como el de WeWork, que en su folleto de salida a Bolsa declaró unas pérdidas de US$904 millones, hasta junio, son cada vez más habituales en los mercados de capitales. “Estas empresas de alto crecimiento tienen a menudo unas cuentas financieras débiles, al contar con unas inversiones muy altas que les hacen tener un flujo de caja negativo”, señaló Juan José Del Valle, analista de Rentamarkets.

De hecho, si se observan las últimas cuentas publicadas por las cotizadas señaladas anteriormente, los números rojos son una constante. Entre Uber, Lyft, Slack y Pinterest sumaron unas pérdidas de US$7.649 millones en el segundo trimestre del año. De esta cifra, US$5.485 millones corresponden sólo a las pérdidas declaradas por Uber en el trimestre. De nuevo, únicamente Zoom logró un resultado positivo, con un beneficio neto de cinco millones de dólares entre abril y junio.

A juicio de Del Valle, este apalancamiento financiero, “en algunos casos excesivo y expuesto a la futura confianza o no de los inversores”, unido al contexto de incertidumbre global en el que nos encontramos, “hace que los inversores sean más proclives a la aversión al riesgo”.

Una opinión compartida por el estratega jefe de Morgan Stanley, Michael Wilson, que en una reciente nota dirigida a clientes, a la que tuvo acceso Reuters, aseguró que llegó el fin “de los días de capital sin fin para las empresas no rentables”.

El directivo comparó el fracaso en la salida a Bolsa de WeWork con otros hitos empresariales como la fusión de AOL con Time Warner en 2000, que marcó el final de la burbuja punto com, o la venta de Bearn Stearn a JPMorgan Chase en 2008, que supuso el final de los excesos financieros de los años anteriores.

“Fue una gran racha, pero pagar valoraciones extraordinarias por cualquier cosa es una mala idea, especialmente para las empresas que nunca pueden generar un flujo positivo de flujos de efectivo”, escribió Wilson.

Con todo, perder dinero no es algo extraño en el ecosistema tecnológico. Otra cosa son las increíbles valoraciones que lograron algunas start up a pesar de ello. De hecho, los inversores suelen pasar por alto los números rojos siempre que la historia sea convincente y que el camino a las ganancias esté despejado.

Fred Wilson, un inversor norteamericano de venture capital, apunta a los márgenes y al tipo de negocio de cada firma a la hora de explicar su desempeño en Bolsa. “Si observamos la clase de compañías que se hicieron públicas en los últimos doce meses, las acciones que tuvieron el mejor desempeño son compañías de software con márgenes de software”, aseguró. Wilson comparó los márgenes de compañías de software puras, como Zoom o Slack, con un margen bruto de 81% y 87%, respectivamente; con start up de otros sectores como Uber (con un 46% de margen bruto), Lyft (39%), Peloton (42%)o WeWork (20%).

Si el producto es software y, por lo tanto, puede producir márgenes brutos de software (75% o más), entonces debe valorarse como una compañía de software. Si, en cambio, el producto es algo diferente y no puede producir márgenes brutos de software, entonces debe valorarse como otras empresas similares con márgenes similares”, concluyó el inversor.

El gobierno de Argentina está expectante por la implementación de un crédito de US$20.000 millones del organismo para algunas reformas

Esta fue la primera reunión en el Despacho Oval con un presidente latinoamericano durante el segundo mandato de Trump

Los anuncios arancelarios de Donald Trump han cambiado repetidamente, sacudiendo los mercados y a los economistas