MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

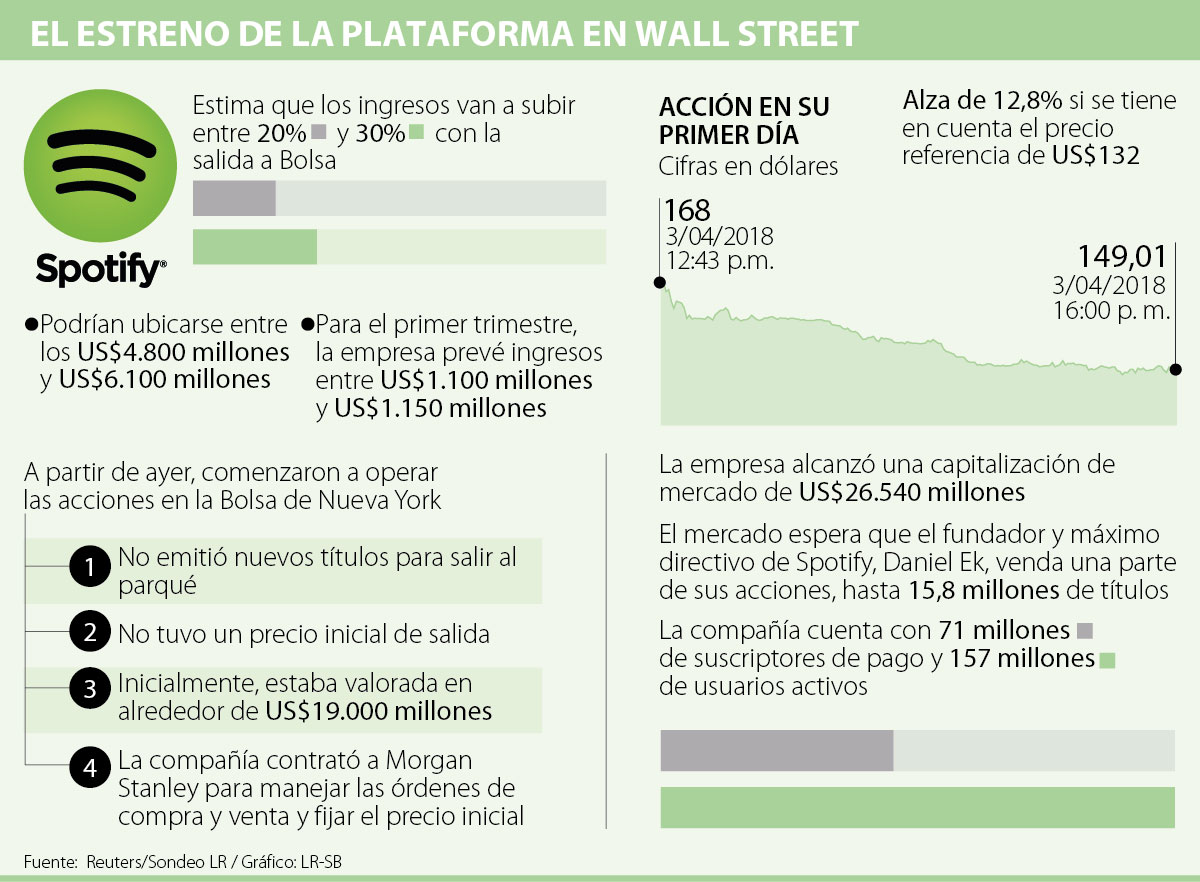

El título terminó el primer día con un precio de US$149.

El debut en Wall Street de la plataforma de música Spotify estuvo lleno de curiosidades. No solo fue la oferta pública inicial que más tardó en iniciar a cotizar sus acciones, sino que su modelo de colocación directa marcó la jornada en Nueva York. Pese a que la acción redujo su tendencia en las últimas horas, al final logró un alza de 12,8% respecto a uno de los precios referencia establecidos previamente y alcanzó una capitalización bursátil de US$26.540 millones.

Con este nivel, según los datos recopilados por Dealogic, es la tercera salida a bolsa más grande de una tecnológica en Estados Unidos. Las dos primeras son Alibaba, que en su primer día de operación superó los US$231.000 millones, y Facebook, que estuvo en su primer día en un valor de mercado arriba de los US$104.000 millones.

La historia de Spotify en la plaza bursátil empezó sobre las 11:45 de la mañana (hora colombiana) cuando sus títulos comenzaron a cotizarse a US$165,9, luego de que durante toda la mañana se intentara llegar a un precio representativo según las órdenes de compra y venta.

Con la hora con la que empezaron a venderse los papeles, se convirtió en la compañía que más tardó en hacerlo, luego de que Alibaba tuviera ese récord cuando salió en bolsa en 2014 y su cotización inició a las 10:53 de la mañana. Con la acción ya vendiéndose, el precio se estabilizó a la baja y de los US$165,9 con los que arrancó empezó a ajustarse sobre los US$160.

Al final, el título terminó su primer día en US$149,01, lo que confirma la capitalización de US$26.540 millones. Para la columnista de Bloomberg, Shira Ovide, experta en tecnología, Spotify podría abrirle el camino a otras compañías que opten por una cotización directa. “Si todo va bien y Spotify termina esta semana como una empresa que cotiza en bolsa con una gran valoración, es una buena apuesta que otras compañías tecnológicas relativamente nuevas quieran sus propias ‘no-OPI’. La segunda o tercera salida a bolsa será más fácil que la primera. Pero ser pionero implica riesgos”, aseguró.

Si se compara con la acción de Facebook, golpeada por el escándalo de Cambridge Analytica, la de Spotify quedó solo US$7 por debajo.

El top cinco de los menores salarios mínimos lo terminan Chile, con US$521; Turquía, con US$627; y Costa Rica, con US$675

El índice accionario líder S&P Merval de Buenos Aires ganaba 0,87%, sin ejecución de liquidaciones ni operatividad en contado inmediato

De hecho, en octubre las contrataciones en el sector privado crecieron más rápido que en el público, lo que no ocurría desde abril