MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Ayer se venció el pago de un bono por US$650 millones

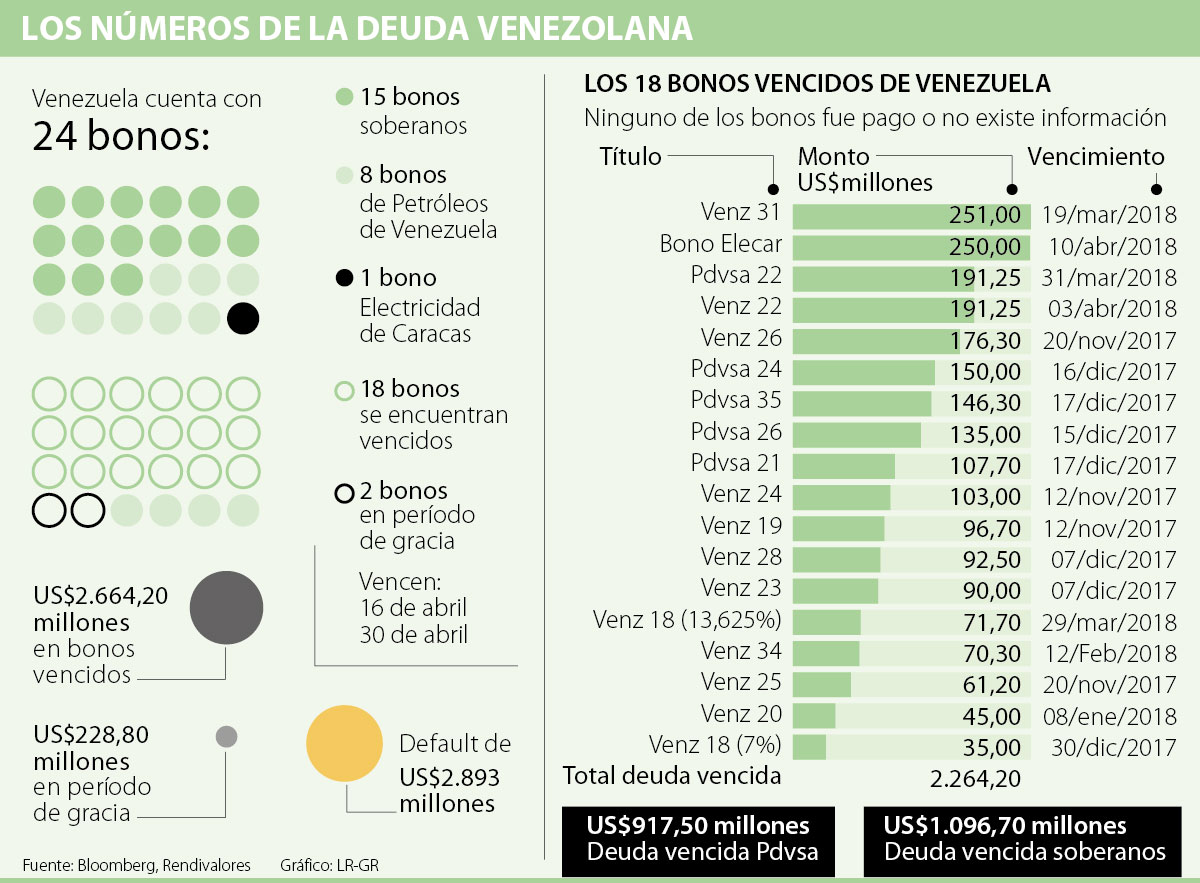

La crisis de deuda venezolana logró ayer un nuevo hito al dejar vencer el pago de un título de Electricidad de Caracas (Elecar) que supondría un desembolso por US$650 millones más los intereses, avaluados en US$27,6 millones que cuentan con 30 días de período de gracia. Con este, son 18 los bonos vencidos del país socialista, a los que se suman dos más que se encuentran en periodo de gracia con vencimiento el 16 y 30 de este mes.

Según información suministrada por Rendivalores, casa de bolsa venezolana, todos los bonos que se encuentran vencidos mantienen atrasados los pagos de intereses, pero ninguno el capital. Las obligaciones en periodo de gracia suman US$228,80 millones, mientras que el total de los bonos vencidos es de US$2.664,20 millones, lo que genera a Venezuela un default de US$2.893 millones. Este año también vencen dos bonos soberanos y amortiza uno de Petróleos de Venezuela (Pdvsa).

Alejandro Guilarte, analista financiero de Rendivalores, explica que ahora que estos bonos están en default, los inversionistas tienen la potestad de acelerar la deuda. “Esta cláusula se denomina ‘acceleration’ y permite a los inversionistas adelantar el cobro del título e intereses antes del vencimiento, con la condición de tener 25% a favor”. Sin embargo, Guilarte asegura que mientras con los bonos soberanos estas cláusulas se pueden aplicar inmediatamente, con Pdvsa o Elecar “se debe esperar un período de 30 días después de la activación de la aceleración para aplicar la cláusula a otros títulos”.

Guilarte asegura que el caso de Elecar es “bastante particular”, pues el incumplimiento de cualquier pago de su deuda no activa la cláusula, es decir “no provoca default en bonos Pdvsa o Venezuela”, lo que hace que el vencimiento sea riesgoso.

El incumplimiento del gobierno venezolano con la deuda se incrementó en el último trimestre de 2017 tras las sanciones de Estados Unidos. En octubre, Corpoelec incumplió y se declaró en default, sin embargo, a la jornada siguiente se realizó el pago revirtiendo la situación. El 2 de noviembre el presidente Nicolás Maduro anunció la reestructuracion y refinanciamiento de la deuda, y desde entonces el Banco Central es hermético en su información.

Nicolás Prieto, analista de renta fija de Alianza Valores, asegura que un país se declara en default “cuando los indicadores de riesgo están en zonas en las cuales no habían estado antes” y los inversores pueden determinar que las finanzas del país no dan para pagar la deuda. “Cuando se presenta esto los inversores en bonos de deuda sacan su dinero y se van a otro lado”, asegura Prieto, quien agrega que el hecho de que los inversores se mantengan puede significar que tienen una visión positiva de Venezuela en mediano plazo, “tal vez por un buen desempeño del petróleo”.

Inversores aún aguardan por pagos

Tras estas acciones, la Asociación de Operadores e Inversores de Deuda de Mercados Emergentes anunció en el último trimestre de 2017 que los bonos emitidos por la petrolera Pdvsa se negociarían “sin cambios”, es decir, sin considerar intereses acumulados, debido a la poca esperanza de que el Gobierno pueda cumplir con los pagos atrasados. Mientras las calificadoras mantienen a Venezuela con calificación en “default selectivo”, lo que significa que elpaís solo cumple con una parte de la deuda, es decir, pese a tener diferentes acreedores, le debe a algunos en particular y no a todos.

S&P alcanzó un máximo de dos meses tras el acuerdo entre los enviados de trump y xi jinping; china tendrá tarifas de 30% y para EE.UU. bajaron a 10%

La medida fue derrotada por 50 a 45, con los senadores votando según las líneas de su partido, no se esperaba su aprobación en la cámara

Además deben profundizar la cooperación en campos como la agricultura, la inversión industrial, la infraestructura y los minerales verdes