MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

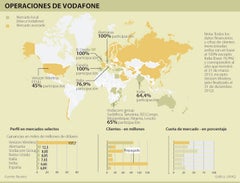

Vodafone vendió a Verizon la venta de su participación de 45% en Verizon Wireless por US$130.000 millones en efectivo y acciones. La operación ha contado con el voto unánime del consejo de administración.

Según los términos del acuerdo, Verizon pagará US$58.900 millones, US$60.200 millones en acciones y otros US$11.000 millones adicionales a partir de transacciones menores para tener 100% del capital de la operadora. Vodafone sale así del mercado estadounidense.

Los consejos de administración de Verizon y Vodafone aprobaron de manera unánime la operación. La operadora estadounidense estima que la adquisición tendrá un impacto positivo en sus resultados del 10%

El grupo británico entregará 71% de lo recaudado en la operación a sus accionistas, quienes recibirán todas las acciones y US$23.900 millones en efectivo, una vez que el acuerdo sea finalizado, probablemente en el primer trimestre del 2014.

Para financiar la parte del acuerdo a ser pagada en dinero en efectivo, Verizon habría comprometido hasta US$61.000 millones de financiación de los bancos JPMorgan Chase, Morgan Stanley, Barclays y Bank of America Merrill Lynch.

El acuerdo probablemente sea el evento definitivo en las carreras de Vittorio Colao y Lowell McAdam, los presidentes ejecutivos de Vodafone y Verizon, quienes reconstruyeron las relaciones entre las dos compañías a tal nivel que podrían completar el acuerdo que por mucho tiempo eludieron sus antecesores.

“Esta ha sido una sociedad altamente productiva en un negocio con un excelente impulso”, dijo a periodistas el presidente ejecutivo de Vodafone, Colao.

Aunque Vodafone perderá su mejor activo, obtendrá una fuerte suma que podrá utilizar para premiar a sus accionistas e impulsar sus operaciones en Europa, que están bajo presión por la recesión.

La operación de compra más grande a la fecha es la adquisición por US$172.000 millones que hizo Vodafone de Mannesmann AG en 2000, de acuerdo con la firma investigadora Dealogic.

Al mismo tiempo, Verizon anunció un incremento del dividendo trimestral del 2,9%, hasta los 53 centavos de dólar, que trasladados a términos anuales supondrá un aumento del dividendo de 6 centavos, desde los US$2,06, hasta los US$2,12 por acción.

Verizon Wireless se formó en el año 2000 como una ‘joint venture’ entre la estadounidense Verizon Communications y la británica Vodafone, con un 55% y 45% del capital, respectivamente.

El pacto le dará a Verizon un acceso completo a dinero en efectivo de la unidad inalámbrica, dándole poder para invertir en las redes móviles ultra rápidas.

Mediapro logra cerrar la web en España y fijar una indemnización por la infracción de derechos afines de Propiedad Intelectual

La Fed recortó las tasas el miércoles, tal y como se esperaba, en medio de un ajetreado fin de año de reuniones de bancos centrales desde Ottawa

La Reserva Federal fijó la tasa en 4,25% a 4,5%, ahora, los mercados esperan tres reducciones para el próximo año, pero también se proyecta una pausa en enero