MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Bonos corporativos desde América Latina

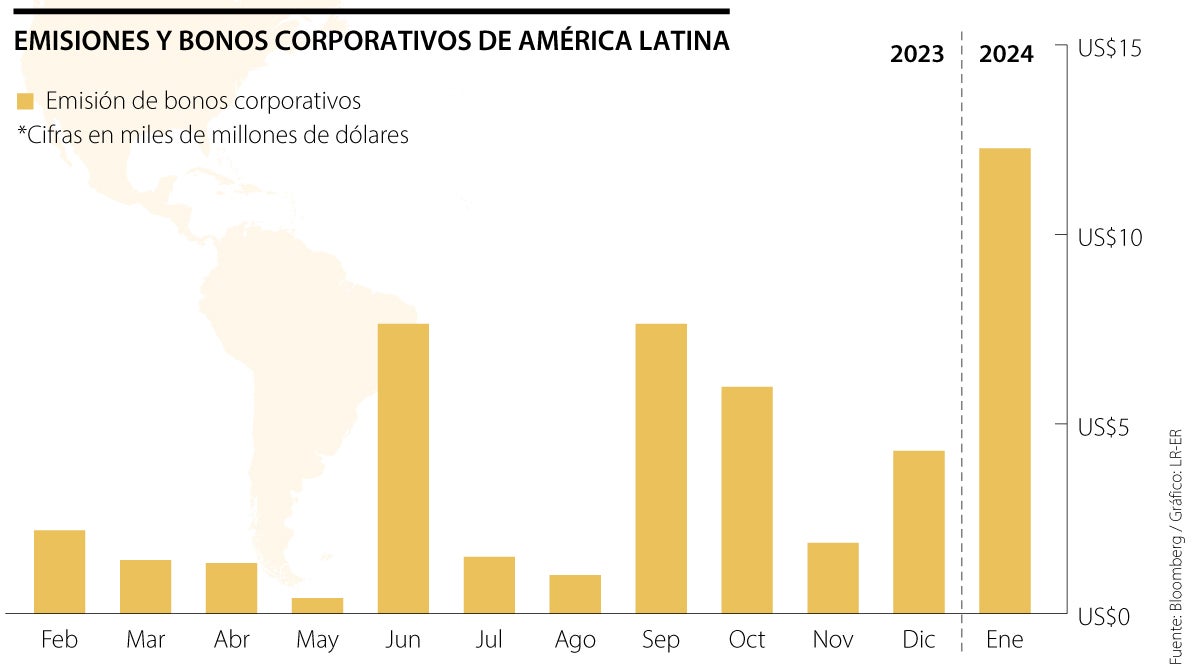

El año pasado los bonos de empresas de América Latina movieron más de US$44.000 millones; para 2024 los operadores en Nueva York creen que la cifra se duplicará

Una oleada de ventas de bonos de empresas latinoamericanas esta semana es un presagio de un año de repunte en la emisión de deuda corporativa, según el mayor colocador de la región.

Solo durante la semana pasada, la minera de cobre chilena Codelco, la empresa de telecomunicaciones América Móvil y el conglomerado brasileño Cosan volvieron a los mercados globales, sumándose al mes más activo de acuerdos corporativos en más de dos años para América Latina, según datos compilados por Bloomberg.

Codelco regresó a los mercados internacionales con una operación de US$2.000 millones, apenas cuatro meses después de su última venta, mientras que Cosan emitió US$600 millones en pagarés. Los prestatarios se apresuran a emitir bonos mientras los operadores observan un posible inicio de los recortes de los tipos de interés en Estados Unidos, lo que reduce la volatilidad en el mercado del Tesoro, según algunos operadores.

Esto está reduciendo los costes de endeudamiento y permitiendo a las empresas dar rienda suelta a una serie de operaciones que han estado en pausa.

Este año podría duplicarse la cifra aproximada de US$44.000 millones vendidos en 2023, según Conor Hennebry, responsable mundial de deuda corporativa del Banco Santander.

“Con América Latina, el riesgo número uno es la inflación y los tipos de interés de EE.UU.”, dijo en una entrevista. “Si los tipos de interés estadounidenses empiezan a bajar, será muy positivo para los bonos latinoamericanos”.

Santander, el principal suscriptor de bonos en divisas fuertes y locales de la región, con el 12% de las operaciones del año pasado, considera que los bancos se muestran especialmente activos a medida que refuerzan sus ratios de capital. Ya este mes, Bbva México vendió unos US$900 millones de deuda y Banco BTG Pactual dijo que estaba amortizando algunos de sus bonos en dólares en circulación.

Las transacciones se producen en medio de un resurgimiento más amplio de las ventas de bonos tanto en los mercados emergentes como en los desarrollados. Europa registró el mes de enero más activo de su historia, mientras que el Gobierno brasileño realizó una oferta de deuda récord.

El caso atípico será probablemente México, donde las empresas tratarán de aprovechar la fortaleza de la moneda nacional recurriendo a valores denominados en pesos, según Alejandro Capote, director de la división de banca corporativa y de inversión del Santander en el país. “Nombres que históricamente no han estado activos en el mercado local ahora podrían llegar a estarlo”, dijo en otra entrevista.

Se espera que los responsables políticos de la región sean de los últimos en empezar a reducir los elevados costes de endeudamiento, lo que significa que el peso seguirá siendo uno de los valores favoritos de los operadores de carry trade.

Así como el año pasado hubo confianza sobre las monedas de América Latina, los primeros días de enero mostraron un respaldo a esa deuda corporativa de la región.

En una denuncia, el Banco do Brasil dijo que el hijo de Bolsonaro estaba advirtiendo que el banco sería prohibido del sistema de pagos Swift

Se espera que el iPhone 17 sea la principal novedad del evento. También se anunciará un nuevo Apple Watch

La cumbre en Washington se celebra unas semanas después de que ambas partes alcanzaran un acuerdo comercial de última hora